Кредитование - популярная услуга на финансовом рынке России. Физические лица приобретают в долг недвижимость, автомобили, мебель, технику. Есть направления, под которые банки готовы выдавать займы. Но далее поговорим о том, что выгоднее для заемщика в 2019 году: кредит или ипотека?

Ипотека: особенности кредитного продукта

Существует заблуждение, что ипотека - это ссуда на объект недвижимого имущества. Если изучить историю развития института ипотечного кредитования, то станет ясно: ипотека - это залог. Ипотечный заем же - это кредит, выдаваемый под залог имущества.

В России под ипотекой понимают финансовую услугу, позволяющую оформить ссуду для покупки жилой или нежилой недвижимости. Взять ипотеку можно как в рамках банковских программ, так и в рамках государственных.

Специфические особенности:

- Имеет долгосрочный характер. Оформить услугу можно на срок до 30 лет. В зависимости от кредитной политики банка договор с заемщиком может подписываться на срок от 10 до 30 лет.

- Необходим первоначальный взнос. Невозможно найти предложения на рынке, которые позволяли бы оплатить всю приобретаемую недвижимость. Минимальный взнос составляет 10 %. Распространённый вариант - 20-30 %.

- Приобретаемый объект выступает залогом по обязательствам. В случае если оно не будет погашено, квартира может быть изъята и продана с аукциона.

- По действующему законодательству залоговое имущество подлежит обязательному страхованию. Полис страхования приобретается только в аккредитованной банком компании на 1 год. Ежегодно заемщик обязан переоформлять полис.

- Работает дифференцированная схема погашения. Клиент сначала платит самые крупные платежи. В конце срока - самые маленькие взносы.

Кроме того, стоит отметить, что ипотека предоставляет возможность досрочно погасить задолженность без применения штрафных санкций. Если же в семье родится второй или третий ребенок, то у супружеской пары появится возможность погасить часть задолженности материнским капиталом, выплатой на третьего ребенка, введённой в действие в 2019 году. Также не стоит забывать, что для многодетных семей, семей с двумя детьми действуют пониженные процентные ставки по льготным направлениям - не более 6 %.

По поводу поручителей и созаемщиков: по ипотеке можно привлечь созаемщиков с высоким уровнем дохода. В таком случае теоретически увеличится доступный кредитный лимит. В то же время официальный супруг или супруга автоматически становятся созаемщиком по ипотечному договору.

Какие особенности у предоставления кредита?

Прежде чем сравнить ипотеку и кредит, необходимо изучить саму сущность данного понятия. Кредит может быть:

- Целевым - предоставляться на конкретную цель. Это автокредит, потребительский заем, ссуда под залог, рефинансирование.

- Нецелевым - кредит в наличной форме.

Если заемщик желает оформить услугу на конкретную цель, то он обязан предоставить и соответствующий документ: счет-фактуру, налоговую накладную, договор и т. д. В таком случае средства будут перечислены не на счет клиента, а на расчетный счет продавца услуги или товара.

Относительно целевого займа все проще. Клиенту не нужно представлять такие документы, а деньги перечисляются на дебетовую карту или выдаются в виде наличности в кассе банка.

В первом варианте действуют более выгодные условия. Можно приобрести конкретный товар по акции. При целевом кредитовании можно обойтись без залога. Не нужно предоставлять и поручителя. Для многих субъектов это важный критерий выбора.

При наличном займе необходимо подтвердить свой уровень платежеспособности. Взамен можно предоставить залог, поручительство. Актуально для оформления крупных займов (сумма более 100 000 рублей)

Общие специфические особенности кредитов (кроме ипотеки, автокредита):

- Высокие процентные ставки, особенно если банк выдает средства без залога и поручительства.

- Относительно небольшой срок кредитования. Как правило, он составляет 24-36 месяцев.

- Действует аннуитет, то есть погашение долга происходит равными частями. Переплата по займу по аннуитетной схеме больше, чем при дифференцированной схеме. Нет возможности даже при досрочном погашении снизить величину переплаты на процентах.

Сравнительный анализ ипотеки и кредита

Если отвечать на вопрос, что лучше: кредит или ипотека, то следует признать, что вопрос неоднозначный. Все зависит от того, какую цель преследует клиент. Если это банальное желание купить какой-либо товар, то лучше взять обычную ссуду. Все условия по кредитам смотрите .

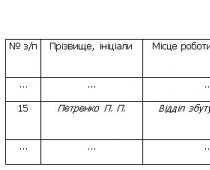

| Критерий | Ипотека | Кредит |

| Срок кредитования | До 30 лет | До 5 лет |

| Пакет необходимых бумаг | Пакет документов огромный. Необходима справка о доходах | Существует возможность оформить без справки о доходах |

| Срок рассмотрения заявки | До 5 дней | До 1 дня |

| Способ оформления | Оффлайн, только с посещением банка | Возможно как онлайн оформление, так и оформление оффлайн. Все зависит от размера ссуды |

| Схема погашения | Дифференцированная | Аннуитет |

| Возможность досрочного погашения | Есть, при этом происходит пересчет процентов | Есть, но без пересчета процентов |

| Процентная ставка | От 9,5-10 % (6 % по государственной программе) | Нет специальных госпрограмм. Ставка - от 12 % (по данным банков). Ставка устанавливается в каждом случае индивидуально |

| Обязательное страхование | Необходимо. Страхуется залог. Дополнительно рекомендуется застраховать и жизнь заемщика. При отказе от последней опции ставка автоматически возрастает на 0,5-1 % | Страхование носит рекомендательный характер. Но при отказе приобретать услугу в займе могут отказать или повысить ставку |

Если есть сомнения в том, что лучше, используйте

За последние полгода популярность займов для покупки недвижимости резко возросла. В 2020 сами квартиры стали дешевле, а процентные ставки банков – ниже. В связи с этим у многих потенциальных клиентов финансово-кредитных учреждений возникает вопрос о том, что лучше: ипотека или кредит. В первую очередь нужно заметить, что ипотека является ничем иным как разновидностью кредита. И в большинстве случаев ее сравнивают с другим видом займа — потребительским нецелевым кредитом.

Ипотека – это такой тип кредита, при котором приобретаемая собственность (недвижимость) становится залогом и гарантирует выполнение обязательств должника. Данный подход снижает риски банка и позволяет удешевить заем.

Банки всегда компенсируют неопределенность в будущем ценой на собственные услуги. Фактически, добросовестные клиенты платят за тех заемщиков, которые не вернут кредит и будут всячески уклоняться от уплаты штрафных санкций (обычно такие составляю 1-2% клиентов банка).

Недвижимость – очень надежный залог. Квартира – не автомобиль, она не может быть угнана или попасть в ДТП, ее невозможно переместить в пространстве и скрывать от коллекторов. А по сравнению с нецелевым кредитом, ипотечный заем тем более смотрится надежно. Количество невыполненных обязательств должников в таком случает намного меньше, а процентные ставки по ипотеке — существенно ниже. Хотя стоимость займа — это далеко не единственное, чем отличается ипотека от нецелевого кредита.

Плюсы и минусы ипотеки

Негативная сторона

Размышляя о том, что целесообразнее – ипотека или кредит на покупку квартиры – нужно учитывать следующие особенности ипотеки.

Размышляя о том, что целесообразнее – ипотека или кредит на покупку квартиры – нужно учитывать следующие особенности ипотеки.

- Оформление ипотечного займа - процедура долгая . Банк потребует большой пакет документов, будет все тщательно проверять и в итоге может отказать в предоставлении денег.

- Клиенту потребуется купить страховку на приобретаемую недвижимость, а также застраховать собственную жизни и здоровье.

- У ипотеки существует минимальный размер . Очень многие банки неохотно предоставляют суммы меньше 500 тыс. рублей.

- Приобретаемая квартира станет имуществом обремененным залогом . До тех пор, пока кредит не будет погашен, ее не получится продать или использовать для обеспечения по другому кредиту.

- При совершении сделки клиенту нужно будет оплатить процедуру оценки недвижимости.

- Банк выдаст кредит на покупку далеко не каждого объекта недвижимости. Заемщик ограничен в выборе будущего жилья.

- Банки негативно относятся к тому, что в кредитной квартире будут прописаны несовершеннолетние дети или инвалиды. Это затрудняет реализацию обременения.

Что в ипотеке хорошего

Сравнивая варианты приобретения недвижимости и выбирая ипотеку или кредит на покупку квартиры, нужно учитывать и позитивные стороны ипотеки. Их немало:

Сравнивая варианты приобретения недвижимости и выбирая ипотеку или кредит на покупку квартиры, нужно учитывать и позитивные стороны ипотеки. Их немало:

- процентная ставка по такому займу сравнительно невысока,

- срок погашения кредита велик, что снижает ежемесячный платеж и делает кредит относительно необременительным,

- приобретенные страховки могут действительно оказаться полезными,

- используя ипотечную схему, заемщик получает право на налоговый вычет (уменьшение подоходного налога на сумму платежей банку),

- соответствующая категория заемщиков может использовать такой финансовый инструмент как материнский капитал и существенно сократить тело кредита или первоначальный взнос.

Немаловажным преимуществом ипотеки является и то, что юридическая «чистота» квартиры, которую планируется купить, будет проанализирована не только покупателем, но и специалистами банка, а также службой безопасности страховой компании. Это уменьшает шанс того, что сделку по приобретению недвижимости в дальнейшем оспорят.

Кроме того, оценивая, что выгоднее – ипотека или кредит на квартиру – стоит присмотреться к специальным государственным программам поддержки ипотечного кредитования. Они существенно ограничивают заемщика в выборе квартиры (распространяются только на жилье от аккредитованных застройщиков), но сильно удешевляют кредит. В настоящий момент реально получить заем на 30 лет по ставке меньше, чем 12% годовых. В итоге ежемесячный платеж будет раза в 3-4 ниже, чем при краткосрочном нецелевом потребительском кредите.

Когда имеет смысл брать потребительский кредит на жилье?

Использовать нецелевой кредит для покупки жилья есть смысл только в одном случае – если требуется сравнительно небольшая сумма на короткий срок

. Предположим, что заемщик может оплатить из собственных средств 85-90% стоимости квартиры или ожидает получения в кратчайшие сроки крупного наследства, за счет которого предполагает покрыть долг. При таких обстоятельствах значение имеет короткий срок оформления кредитного договора и существенная экономия на «сопутствующих» платежах, а переплата из-за высокой ставки будет невелика.

Использовать нецелевой кредит для покупки жилья есть смысл только в одном случае – если требуется сравнительно небольшая сумма на короткий срок

. Предположим, что заемщик может оплатить из собственных средств 85-90% стоимости квартиры или ожидает получения в кратчайшие сроки крупного наследства, за счет которого предполагает покрыть долг. При таких обстоятельствах значение имеет короткий срок оформления кредитного договора и существенная экономия на «сопутствующих» платежах, а переплата из-за высокой ставки будет невелика.

Если имеется возможность выплатить 60-70% от стоимости жилья, а погашение кредита планируется за 3-4 года, то целесообразной может стать ипотека «по двум документам». Такой кредит не создает проблем при оформлении займа, не сильно ограничивает клиента в выборе квартиры и не очень увеличивает процентную ставку.

Оценивая представленные кредитные продукты, нужно учитывать и то, что при ипотеке супруги автоматически приобретают права на недвижимость, даже если заемщиком выступал только кто-то один. В случае с нецелевым кредитом, возможно использование для погашения долга средств, которые находились на счету до брака. Это сделает владельцем квартиры только одного из супругов.

Видео: Ипотека или кредит — подводные камни

При невозможности улучшить свои жилищные условия за счет собственных средств кредит на квартиру – прекрасная возможность решить этот вопрос. Банки предлагают приобретать жилье в ипотеку, но можно взять и нецелевой (потребительский) займ.

В первую очередь при покупке жилья с привлечением заемных средств всплывает вопрос, что выгоднее: ипотека или кредит на квартиру? Чтобы ответить на него, нужно подробно проанализировать оба вида кредитования, рассмотреть их плюсы и минусы и сделать приблизительные расчеты.

Ипотечный и потребительский кредит во многом схожи. Это две разновидности денежных займов, при которых средства выдаются на оговоренный срок и под проценты. Различия заключаются в условиях предоставления, размере ежемесячного платежа, сроках и так далее. Для ответа на вопрос, что выгоднее: ипотека или потребительский кредит, рассмотрим подробнее каждый вид кредитования.

Достоинства и недостатки ипотечных займов

Ипотечный кредит - вид займа, при котором недвижимость должника берется под залог. Она находится в собственности человека или семьи, взявшей ипотеку. При невыполнении созаемщиками обязательств объект кредитования переходит в собственность кредитора. Залогом будет квартира, на приобретение которой берутся средства или другая недвижимость (определяется видом займа и условиями договора).

- Длительные сроки, выделяемые на погашение задолженности. Ипотека предоставляется на 5-30 лет.

- Низкие ставки. Это достигается благодаря тому, что ипотека входит в программы целевого кредитования населения и рассчитана на людей со средним уровнем дохода.

- Небольшие суммы ежемесячных взносов. Эффект проявляется за счет большой продолжительности выплат.

- Разнообразие программ, в том числе, льготных. Ипотека выдается на первичное и вторичное жилье, на коммерческую недвижимость, объекты с земельными участками. Примеры программ: «Молодая семья», «Военная ипотека», «Материнский капитал» и другие.

- Возможность получения большой суммы. Ипотечный кредит предоставляется специально на покупку недвижимости, поэтому он позволяет получить крупную ссуду.

- Банк осуществляет проверку приобретаемого объекта недвижимости. Это не дает 100%-ную гарантию чистоты сделки, но позволяет существенно снизить риски.

- Ряд кредиторов позволяет включить в договор ипотеки расходы на приобретение мебели в новое жилье, на его ремонт. Так можно сэкономить на уплате процентов при обустройстве квартиры.

Заемщиком выступает один человек или несколько. В созаемщики можно привлекать любых членов семьи, родственников. Это сделает условия выгоднее: поможет увеличить максимальный размер займа, сократить первый взнос и продлить общие сроки выплат.

- Высокая итоговая сумма переплат. В зависимости от размера ежемесячного платежа и сроков достигает 100-200% от первоначального значения.

- Первый взнос. Большинство ипотечных программ подразумевает внесение первоначальной суммы, равной примерно 10% (чаще 15-30%) от стоимости приобретаемого объекта.

- Необходимость страхования приобретенного жилья. Это помогает обезопасить квартиру и гарантировать возврат средств в экстренном случае, но увеличивает переплаты.

- Повышенные требования к заемщикам. Потребуется собрать внушительный пакет бумаг и подтвердить статус, чтобы получить одобрение банка. В то же время документы по приобретаемому жилью обычно предоставляет продавец. Покупатель лишь передает их банку.

- Привлечение лиц предпенсионного или пенсионного возраста в качестве поручителей или созаемщиков, скорее всего, приведет к уменьшению срока кредитования, следовательно, увеличится размер платежа.

- Ипотека предполагает ограничение права распоряжаться купленным жильем. До тех пор, пока действует обременение, недвижимость нельзя ни продать, ни подарить, ни как-то еще передать третьим лицам.

- После погашения ипотеки нужно снять обременение. Для этого банк предоставляет гарантийное письмо и свой экземпляр закладной. Заемщик данные бумаги предоставляет в МФЦ, где через некоторое время выдадут новые документы по жилью с соответствующими отметками.

- Стандартная схема расчетов при ипотеке следующая: покупатели передают продавцам часть стоимости объекта (это первоначальный взнос, сформированный за счет собственных средств), регистрируется право собственности, через 5 рабочих дней новые владельцы (заемщики) предоставляют банку документы из регистрирующих органов. Некоторые продавцы, несмотря на то что их права защищены договором ипотеки, не соглашаются на такую схему.

- Услуги риелтора и юриста, сопровождающих сделку, оплатить за счет ипотечных средств нельзя.

- Купленное жилье обязательно оформляется в собственность созаемщиков. Также владельцами могут быть и их несовершеннолетние дети. Оформление права собственности на третье лицо (например, на совершеннолетнего ребенка) исключается.

- Если владельцами приобретаемого жилья станут, в том числе несовершеннолетние дети, то в обязательном порядке получается разрешение органов опеки. Они должны согласиться с тем, что данный объект будет передан в залог банку. При невыполнении созаемщиками обязательств по выплате займа данная недвижимость будет передана в собственность кредитору, даже если для детей она является единственным жильем.

Внимательно изучите программы ипотеки - часть из них рассчитана только на покупку квартир в новостройках.

Достоинства и недостатки потребительских займов

Потребительский кредит - заем, который банк выдает физическому лицу. Он является нецелевым, и выдается не строго на покупку квартиры, а на любые нужды. Предоставляется без залога: приобретаемое жилье или другая недвижимость остается в собственности кредитополучателя даже в случае невыполнения обязательств по соглашению.

- Меньшая итоговая сумма переплат. Достигается за счет небольшого срока, на который выдается кредит, и большого ежемесячного взноса.

- Оперативное рассмотрение заявок. Ответ банк выдает в течение нескольких дней.

- Нестрогие требования к получателю. Понадобится собрать меньшее количество документации.

Оформляется на одного человека. Предоставляется вне зависимости от семейного положения. При получении этого вида займа не нужно вносить первый взнос и страховать приобретенное жилье в обязательном порядке, что делает кредит выгоднее.

- Небольшие сроки на погашении займа. Выдается на срок до 3-5 лет.

- Сравнительно высокие процентные ставки. На несколько пунктов выше, чем ставки по ипотеке.

- Большой размер ежемесячных взносов. Повышение обусловлено небольшим сроком, на который выдаются средства.

- Небольшая максимально предоставляемая сумма. Ипотечный кредит выгоднее потребительского, если требуется получить большой займ. Потребительский кредит всегда ограничен по сумме.

- Отсутствие страховок жилья, жизни и титула прав означает, что все риски, связанные с владением жильем, возложены исключительно на собственника.

- Ряд банков фактически навязывает страховку по утрате трудоспособности. Обычно она обходится на порядок дороже, нежели аналогичный продукт, предлагаемый профессиональными страховщиками.

Для получения кредита необходимо обладать высоким уровнем дохода. В противном случае банк откажет в предоставлении. Также желательно, чтобы доход был гарантирован на несколько лет. Иначе выплата ежемесячного взноса станет затруднительной.

Пример расчета

Чтобы понять, что лучше: ипотека или кредит на жилье, проведите расчеты на специальном калькуляторе или вручную. Вот, например калькулятор ипотеки Сбербанка. Для примера возьмем средние значения:

- Ипотечный кредит. 2,5 миллиона. Процентная ставка 11% годовых. Срок 15 лет. Ежемесячный платеж 28415 рублей. С учетом этих параметров переплата получается равной примерно 2614700 рублей. + страховые взносы, комиссии.

- Потребительский заем. 2,5 миллиона. Процентная ставка 17% годовых. Срок 3 года. Ежемесячный платеж 89132 р. С учетом этих параметров переплата получается равной примерно 708752 рублей.

Из расчетов видно, что переплата по обычному кредиту значительно меньше. Но каждый месяц придется отдавать много денег дополнительно к коммунальным платежам за квартиру. Это существенный минус потребительского займа.

Строительство ИЖД

Ипотека на строительство индивидуального жилого дома невыгодна тем, кто планирует выполнять хотя бы часть манипуляций своими руками: в качестве подтверждения факта строительства банку нужны документы на все стройматериалы, на все выполненные работы. Кредитору следует предоставить смету, договор на строительство, разрешительные документы на подключение к коммуникациям и так далее.

Земельный участок, на котором будет построен дом, передается в залог банку. Если он в долгосрочной аренде, то в качестве обеспечения принимают право аренды.

Если планируется строительство частного дома своими руками, то можно брать сравнительно небольшую сумму по программе потребительского кредитования, чтобы обеспечить финансирование части работ на предстоящий сезон. В зимний период можно успеть погасить часть долга, а к весне вновь оформить потребительский кредит. Но есть риск того, что в какой-то момент банк откажет в займе, например, ввиду недостаточности платежеспособности из-за кредитных обязательств, оформленных ранее.

Если строить дом в ипотеку , что выгоднее с учетом низких ставок, нужно учитывать, что ряд банков дают возможность получать ссуду траншами, то есть частями. При такой схеме проценты начисляются только на фактически полученную часть кредита, что минимизирует переплату. Однако найти кредитора, готового работать со строительством ИЖД, тяжело.

Налоговый вычет

Решая, как лучше купить квартиру (в ипотеку или в кредит), следует учитывать, что в первом случае при наличии официальной, «белой» зарплаты можно воспользоваться налоговым имущественным вычетом.

Это единовременная "скидка" на выплачиваемые налоги. То есть это сумма, на которую уменьшается общее число налоговых выплат. Вычет равен 13% от общего долга. Делает ипотечный заем более выгодным.

Неработающие пенсионеры и инвалиды, а также граждане, работающие неофициально, воспользоваться данной льготой не смогут, поскольку не являются плательщиками налога на доходы физлиц.

Решать, что лучше: кредит или ипотека на жилье с учетом возможности получения налогового вычета, нужно так:

- для трудоустроенных официально, выгоднее покупка недвижимости в ипотеку;

- для неработающих важнее учитывать прочие факторы.

Подробнее в видео.

Выводы

Что выгоднее: ипотека или кредит – следует решать в каждом конкретном случае. Однозначно лучше купить квартиру с использованием потребительского займа, если необходима сравнительно небольшая сумма, а налоговый вычет не полагается. Если же нужно реализовать средства материнского капитала, то необходима ипотека, даже если речь идет о сравнительно небольшой сумме.

Важно учитывать и размер платежей. В идеале они должны быть сопоставимы с ценой аренды приобретенного жилья. Потребительский кредит на крупную сумму – это большие ежемесячные платежи, что даже при наличии стабильно высокого дохода сегодня, завтра может оказаться проблемой.

Чтобы снизить величину переплаты по ипотеке, достаточно гасить долг с опережением графика. Проценты банки начисляют лишь за время фактического срока пользования средствами, при этом учитывается величина остатка.

?Приобретение собственного жилья всегда являлось актуальным вопросом для многих молодых семей. В европейских странах вопрос о том, что лучше: кредит или ипотека, перед гражданами вообще не стоит. Причина заключается в том, что западные банки устанавливают слишком большую разницу между этими видами займов. В России же, напротив, разрыв не столь ощутим. Так что же стоит брать у нас? Ипотека или потребительский кредит? Что лучше? Москва, да и многие другие города РФ, могут похвастаться такими процентными ставками:

13-14 % — ипотека;

17-20 % — потребительский кредит.

Как видите, разница не принципиально велика. Поэтому вопрос о том, что лучше: кредит или ипотека, набирает все большую популярность. Давайте и мы поразмышляем на эту тему, сравним все преимущества и недостатки этих видов кредитования населения.

Ипотека: что это

Прежде чем говорить о том, какой из видов или ипотеку, давайте немного разграничим сами эти понятия.

Под термином «ипотека» понимается выданный вам финансовым учреждением для приобретения жилья. При этом в договоре ипотечного кредитования сразу оговаривается тот факт, что приобретенное жилье тут же становится залоговым имуществом. Это значит, что купленная квартира не будет официально принадлежать вам до тех пор, пока вы не расплатитесь с долгом. Собственником жилья будет являться банк. Поэтому ответ на вопрос о том. что лучше взять - ипотеку или кредит, будет в немалой степени зависеть от того, хотите ли вы немедленно стать собственником квартиры или готовы долгие годы жить «дома у банка».

Как выглядит потребительский кредит

Потребительский заем крупный банк способен выдать, вообще не интересуясь тем, куда будут потрачены деньги. Более того, приобретенный дом или квартира сразу же становятся вашей собственностью и вы можете делать с ними что угодно. Практически всегда для получения такой ссуды вам понадобится привлечь одного или нескольких поручителей. Также нужно будет предоставить залог, равноценный требуемой сумме. Преимуществом в этом случае является тот факт, что в качестве залога не обязательно должно выступать именно жилье. Это может быть дорогой автомобиль, катер, причал, ценные бумаги и многое другое. Единственным условием является стоимость заклада. Она должна быть соизмерима с размером кредита.

Требования банковских организаций

О преимуществах и недостатках этих видов кредитования мы поговорим немного ниже, а сейчас обсудим разницу в требованиях, предъявляемых банками в обоих случаях. Сроки оформления и величина пакета документов также могут стать весомыми аргументами в вопросе о том, что лучше - кредит или ипотека.

При оформлении потреб. кредита финансовое учреждение интересуется только заемщиком. Обычно для проверки необходимо предоставить документ, подтверждающий доходы, и обеспечить наличие платежеспособного поручителя.

В момент оформления дополнительно проверяет и «чистоту» квартиры. С одной стороны, это занимает намного больше времени, но с другой — вы можете быть уверены, что в дальнейшем никто не сможет оспорить сделку. Банк подобного просто не допустит. Если у финучреждения возникнут хоть малейшие сомнения в прозрачности сделки, вам просто не оформят ипотеку.

При наличии необходимого пакета документов и положительной кредитной истории потребительский заем может быть получен за сутки. Решение о получении ипотеки может затянуться на 5-7 дней. Да и пакет «ипотечных» документов неизмеримо больше.

Процентная ставка

Итак, кредит или ипотека на жилье? Что лучше? Для более точного ответа на этот вопрос стоит подробнее остановиться на вопросе переплаты.

Как известно, банковские программы ипотечного кредитования все время развиваются и непрерывно совершенствуются. Сегодня процент по этому виду займов колеблется от 10,5 до 15 % годовых. А если ссуда берется в валюте, то и того ниже.

Но и потребительские программы тоже не отстают. Если не принимать во внимание баснословно дорогие экспресс-кредиты, ставки потребительского кредитования редко превышают 20-21 %. Казалось бы, это ведь гораздо больше ипотеки. Но это как посмотреть.

Для эффективного сравнения нужно обращать внимание не только на цифру ставки, но и на реальную переплату. Поскольку ипотека — долгосрочная ссуда, то переплата за весь период может достигать 150, иногда и 200 % от начальной цены. Потребительский кредит же редко выдается больше чем на 7-8 лет. За этот срок вы успеете переплатить не более 50 % стоимости жилья. Так что сумма, которую вы готовы переплатить в итоге, может стать еще одним весомым аргументом в вопросе о том, что лучше: потребительский кредит или ипотека.

Подсчитаем дополнительные расходы

Потребительское кредитование редко сопровождается дополнительными взысканиями. В крайнем случае от них просто можно отказаться.

В случае с ипотекой избежать дополнительных платежей не удастся. К таким расходам, например, относится обязательное страхование имущества. Кроме того, финучреждение может обязать вас застраховать не только приобретаемое жилье, но и жизнь, и здоровье, а также настаивать на права собственности. Все это значительно увеличивает расходы заемщика.

Есть еще один немаловажный факт. Ни один банк не выдаст вам ипотеку без независимой оценки имущества. Стоит ли говорить о том, что проводить эту оценку заемщик должен будет за собственные средства. Оформление некоторых справок и разрешений также может оказаться платным.

Плюсы и минусы ипотеки

Так что лучше: кредит или ипотека? Давайте подумаем.

Как и любой другой имеют как положительные, так и отрицательные качества. Среди лучших сторон можно выделить такие:

- Наиболее низкие процентные ставки. Это становится возможным потому, что риск невозврата в этом случае очень незначителен. Во-первых, банк очень тщательно проверяет и заемщика, и приобретаемый объект недвижимости. Во-вторых, если что-то пойдет не так, квартира просто останется в собственности банка. А это очень высоколиквидный залог.

- В некоторых случаях возможно оформить субсидию или получить скидку от государства. Тогда процентная ставка для потребителя снизится до 6-8 %.

- Длительный срок кредитования в сочетании с минимальной процентной ставкой позволяют сделать ежемесячный платеж максимально доступным.

Есть, однако, тут и негативные моменты. Например, такие:

- Необходимость внести первоначальный взнос в размере не менее 10 % стоимости приобретаемого объекта. Его еще нужно накопить.

- Просто грабительская переплата. За ту сумму, что вы заплатите в итоге, можно купить две, а иногда и три квартиры.

- Значительные дополнительные расходы, избежать которых не удастся.

- Ипотечный заем не может быть маленьким. Получить сумму менее полумиллиона рублей довольно затруднительно. Это связано с тем, что накладные расходы финучреждения в этом случае довольно велики.

- Ограничение права собственности до полного погашения ссуды. Вы можете проживать в приобретенном жилье. Но вот сдавать квартиру в аренду, продать, обменять, подарить или совершать с ней любые другие юридически значимые действия не получится. Также невозможно будет сделать и перепланировку. На это потребуется письменное разрешение банка.

- без применения штрафных санкций иногда бывает затруднительно.

Преимущества и недостатки потребительского кредитования

Все еще думаете, что для вас лучше ипотека? Кредит на квартиру также имеет свои преимущества:

- Все заявки рассматриваются максимально быстро и деньги можно получить в течение суток.

- К заемщикам предъявляются гораздо менее жесткие требования.

- При оформлении потребкредита нужно подготовить намного меньший пакет документов.

- Можно получить любую сумму. Ни верхний, ни нижний предел, в принципе, не ограничены.

- Нет нужды в собственных накоплениях. Можно приобрести квартиру, не имея денег даже на первый взнос.

- Некоторые банки могут выдать деньги без залога. Достаточно будет наличия хорошего платежеспособного поручителя.

- Если грамотно подойти к выбору кредитного пакета, переплата может быть очень небольшой.

- Заемщик сразу становится собственником жилья и может, например, сдавать его в аренду. Это может значительно ускорить выплату ссуды.

Минусы потребительского кредитования:

- По сравнению с ипотекой процентная ставка может оказаться довольно высокой.

- Могут возникать сложности с подтверждением платежеспособности заемщика. Некоторые банки не рассматривают возможность привлечения созаемщиков для увеличения максимальной суммы кредита.

Подведем итоги

Если внимательно проанализировать все вышесказанное, можно отметить, что в общем случае для осуществления мечты о собственном жилье лучше все же использовать ипотеку. Однако если большая часть суммы у вас уже имеется и для решительного шага не хватает менее полумиллиона, то потребссуда — это как раз то, что вам нужно. Особенно в том случае, когда вы рассчитываете на скорое получение дополнительных средств, а жилье нужно приобретать уже прямо сейчас и ждать нет никакой возможности. Более того, если вы имеете неплохой доход, но не способны подтвердить его официально, ипотеку вам просто не дадут.

В жизни многих людей рано или поздно встает вопрос о покупке дома, квартиры или другого жилья.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Однако, немногие могут сразу оплатить дорогостоящее приобретение. У кого-то накоплена половина требуемой суммы, некоторым для покупки жилья не хватает каких-то 10-20% до полной его стоимости.

Поэтому жилищный вопрос решается разными способами, одним из которых является получение ссуды. Но и условия ее получения бывают разные и что лучше, ипотека или потребительский кредит, что более выгодно для вас? Давайте решать.

Что означает каждая из услуг сама по себе

Ипотека

Эта программа кредитования широко представлена почти во всех больших банках Российской Федерации. Например, в Сбербанке России, наибольшем из всех финансовых учреждений страны, ипотечная программа представлена многими видами.

Из них пользуются большой популярностью среди заемщиков:

- долгосрочные ипотечные займы с государственной поддержкой;

- программы «военная ипотека»;

- «молодая семья»;

- «материнский капитал» и др.

Для покупки жилья отличаются как в зависимости от вида программы, так и от банка к банку.

Но у всех кредитных ипотечных программ имеются базовые рамки условий, на которые и следует обратить внимание, а именно:

- возраст заемщика, который колеблется в рамках 25-40 лет с учетом долгосрочности договора.

Если учесть, что заем по ипотеке может предоставляться на срок до 30 лет, а граничный возраст участника программы до 65 лет, то, следовательно, если ваш возраст более 35 лет – то вам предложат подписать договор займа на срок, меньший максимально допустимого.

- теоретически, по условиям договора банка, заем может оформить любой гражданин от 21 года до 65 лет.

- непрерывный трудовой стаж заемщика.

Обычно банками требуется предоставить справку с текущего места работы с указанием заработной платы за последние полгода. Причем оценивается и общий стаж заемщика. Чем больший стаж работы будет иметь заемщик, особенно на одном месте, тем больше шансов получить положительное решение банка.

- ежемесячный доход заемщика.

От уровня дохода будет зависеть и размер выделенного ипотечного займа, а от способа его получения («белого» или «серого») – размер кредитной ставки.

- обязательный первоначальный взнос в размере 10-30% от стоимости покупаемого жилья.

- ставка по ссуде (%) в диапазоне 10-15,5% годовых.

Зависит от многих факторов, а именно:

- Способа получения дохода (при «сером» выше).

- Валюты займа (в рублях дороже).

- Срок кредитования (чем дольше, тем выше %).

Оформление нескольких договоров страхования, а именно:

- Жизни и трудоспособности заимополучателя.

- Объекта залога (квартиры, дома).

- Права собственности заемщика (титула).

Потребительский займ

Сейчас такой вид кредитования очень популярен у населения. В основном, это краткосрочные займы, которые предлагают оформить представители банков прямо в магазине, за полчаса, без залога и поручителей. Требуется один только паспорт.

Однако есть еще один вид – долгосрочный, и о нем мало кто знает, который, при соблюдении определенных условий, может стать альтернативой ипотечному.

Такие долгосрочные займы выдает большинство банковских организаций.

Для получения долгосрочного кредита тоже нужен залог в виде недвижимости, однако, в отличие от ипотеки, не требуется предоставлять отчет, на какие цели потрачены деньги.

Причем банк может выдать сумму, размер которой не превышает 70-85% оценочной стоимости залоговой недвижимости. Если же нужна сумма в эквиваленте до 25 тыс. дол. США, то залог не требуется. Кредитная ставка такого вида кредитования – 18-25% годовых в рублях.

Такую ссуду получить намного проще, чем ипотечный заем, так как она не привязана к залоговому имуществу. Самый больший срок, на который может быть оформлен заем в банке – 15 лет, при этом возможно досрочное его погашение.

Основные отличия ипотеки от потребительского вида ссуды

Основными отличиями рассмотренных выше видов займа являются такие условия банков:

- величина процентной ставки. По ипотеке она меньше, однако ряд дополнительных расходов существенно снижают ее привлекательность. Если ставка по ипотеке варьируется от 10 до 15,5%, то потребительское кредитование обходится от 18% до 25% годовых в рублях;

- срок по потребительскому займу – редко когда превышает 3-7 лет, тогда как ипотека может оформляться сроком до 30 лет;

- ипотека – требует большего количества документов при более сложной процедуре выносимого банком решения, а также дополнительные расходы на ее оформление несут оценка залоговой недвижимости и страхование.

Плюсы и минусы ипотеки

К достоинствам такого вида займа можно отнести:

- возможность приобрести свое жилье даже при минимально накопленной сумме. Причем в квартире или доме, которые сразу становятся собственностью заемщика, можно регистрировать всех членов своей семьи;

- операция безопасна, так как перед выдачей денег банк скрупулезно изучает историю не только заемщика, но и приобретаемой недвижимости, проводится необходимое страхование.

- предоставление налогового вычета, которым могут воспользоваться граждане РФ при покупке недвижимости как в новостройке, так и на вторичном рынке, в сумме, не превышающей 2 000 000 рублей ( , подпункт 3 пункта 1);

- длительный срок предоставляемого срока кредитования позволяет снизить ежемесячные платежи, что становится не обременительным для семьи.

К минусам можно отнести следующие условия:

- во-первых, страховка. Причем все договоры страхования оформляются в пользу банка-кредитора. В случае форс-мажорных или других обстоятельств, препятствующих погашению ссуды в срок – деньги возмещает страховая компания;

- во-вторых – обязательство заложить недвижимость банку, а при регистрации права собственности на него вам уже выдадут свидетельство с обременением. А это значит, что ваша квартира до момента полного погашения займа – полноценная собственность банка;

- в-третьих, большая переплата, которая включает в себя сумму начисленных процентов, регулярные платежи обязательного страхования, а также, кроме оплаты услуг нотариуса и работы оценочной комиссии, различные сборы за рассмотрение заявки на ссуду, за банковское обслуживание и пр.

- квартиру, находящуюся под ипотекой, намного сложнее продать в случае необходимости;

- ограничение банком-кредитором вашего выбора покупаемого жилья. Если по каким-то причинам банк не устраивает ваш выбор, деньги вы не получите;

- также банки неохотно выдают деньги по ипотеке, если в семье есть малолетние дети или инвалиды. В этом случае им будет сложнее реализовать право обременения при уклонении заемщика от погашения задолженности.

«За» и «против» потребительского кредита

Преимуществами являются:

- отсутствие требования банком залога;

- более легкая процедура получения денежных средств без большого пакета необходимых документов;

- в случае неуплаты задолженности вы не лишитесь своих квадратных метров.

К минусам можно отнести:

- невозможность взятия большой суммы денег для покупки квартиры;

- больший процент за ссуду;

- в случае возникшей проблемы погашения задолженности вам обеспечена неприятная встреча с коллекторскими компаниями, которые не всегда действуют в соответствии с нормами законодательства;

- есть риск потерять право собственности на недвижимость из-за недобросовестных риелторов или продавцов, так как здесь вы сами должны будете проверить всю историю покупаемой квартиры до заключения договора купли-продажи и оплаты.

Видео: Потребительский кредит. Как выбрать лучший? 123Credit.Ru

Сравнительный расчет-анализ

Для того, чтобы провести сравнительный анализ, воспользуемся ипотечным и кредитным калькуляторами для расчета платежей в банках России. К примеру, нам надо взять ссуду на покупку квартиры в сумме 500 000 рублей сроком на 5 лет.

По ипотеке это будет выглядеть следующим образом:

Вписываем исходные данные в предложенную форму калькулятора.

Таким образом, переплата по ипотеке составляет 462 184 рубля, или 92,4%.

Исходя из условий потребительского займа расчет будет выглядеть так:

Рассчитываем результат:

Как видно из произведенных расчетов, переплата по ипотеке в 2 раза больше, чем по договору потребкредита.

Подведение итогов

Так что же все-таки выбрать?

Потребительский заем может больше подойти тем, кто уже накопил достаточную (около 70%) сумму денег, и рассчитывает в ближайшее время получить дополнительный доход из каких-то других источников, помимо основного ежемесячного дохода.

Это может быть, например, вступление в наследство другой недвижимости, после продажи которой вы сможете выручить необходимую сумму денег для погашения взятого займа.

Или в ближайшее время вы планируете продавать свой автомобиль, выручка от продажи которого сможет покрыть задолженность или уменьшить окончательную сумму выплат.

Если есть РЕАЛЬНАЯ возможность быстро закрыть всю сумму займа, то целесообразнее брать в банке потребкредит.