Платежное поручение представляет собой письменное распоряжение владельца счета банку о перечислении определенной денежной суммы его счета (расчетного, текущего, бюджетного, ссудного) на счет другого предприятия-получателя средств в том же или другом одногородном или иногородном учреждении банка.

Возможности применения в расчетах платежных поручений многообразны. С их помощью осуществляются расчеты в хозяйстве как по товарным, так и по нетоварным операциям. При этом все нетоварные платежи совершаются исключительно платежными поручениями.

В расчетах за товары и услуги платежные поручения используются в следующих случаях:

За полученные товары и оказанные услуги (т. е. путем прямого акцепта товара) при условии ссылки в поручении на номер и дату товарно-транспортного документа, подтверждающего получение товаров или услуг плательщиком;

Для платежей в порядке предварительной оплаты и услуг (при условии ссылки в поручении на номер договора, соглашения, контракта, в которых предусмотрена предварительная оплата);

Для погашения кредиторской задолженности по товарным операциям;

При расчетах за товары и услуги по решениям суда и арбитража;

При арендной плате за помещения;

Платежи транспортным, коммунальным, бытовым предприятиям за эксплуатационное обслуживание и др.

В расчетах по нетоварным операциям платежные поручения используются:

- для платежей в бюджет;

Погашения банковских ссуд и процентов по ссудам;

Перечисления средств органам государственного и социального страхования;

Взносов средств в уставные фонды при учреждении АО, товариществ и т.п.;

Приобретения акций, облигаций, депозитных сертификатов, банковских векселей;

Уплаты пени, штрафов, неустоек и т. д.

Платежное поручение выписывается плательщиком на бланке установленной формы, содержащем все необходимые реквизиты для совершения платежа и представления в банк, как правило, в 4-х экземплярах, каждый из которых имеет свое определенное назначение:

1-й экземпляр используется в банке плательщика для списания средств со счета плательщика и остается в документах для банка;

4-й экземпляр возвращается плательщику со штампом банка в качестве расписки о приеме платежного поручения к исполнению;

2-й и 3-й экземпляры платежного поручения отсылаются в банк получателя платежа; при этом 2-й экземпляр служит основанием для зачисления средств на счет получателя и остается в документах для этого банка, а 3-й экземпляр прилагается к выписке со счета получателя как основание для подтверждения банковской проводки.

Платежное поручение принимается банком к исполнению только при наличии достаточных средств на счете плательщика. Для совершения платежа может использоваться также ссуда банка при наличии у хозоргана права на ее получение.

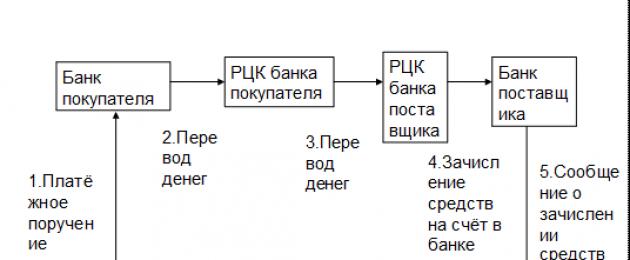

Поручение действительно в течение 10 дней со дня его выписки (день выписки в расчет не принимается). Схема документооборота при расчетах платежными поручениями за фактически полученный товар, оказанные услуги, выполненные работы выглядит следующим образом.

При постоянных и равномерных поставках товаров и оказании услуг покупатели могут рассчитываться с поставщиками платежными поручениями в порядке плановых платежей. В этом случае расчеты осуществляются не по каждой отдельной отгрузке или услуге, а путем периодического перечисления средств со счета покупателя на счет поставщика в конкретные сроки и в определенной сумме на основе плана отпусков товаров и услуг на предстоящий месяц, квартал. Таким путем могут производиться расчеты между торговыми организациями и их поставщиками, между торфопредприятиями и электростанциями, производственными предприятиями за уголь, газ, электроэнергию, металл и т. д.

Схема документооборота при расчетах платежными поручениями

1 – отгрузка продукции, оказание услуг с передачей счетов-фактур;

2 – представление в банк платежного поручения на перечисление средств поставщику;

3 – передача документов на ВЦ для отражения операций по счетам;

4 – оформление документов, прошедших через ВЦ, и сдача их в РКЦ;

5 – списание средств с корреспондентского счета банка плательщика и отсылка кредитового авизо по МФО в РКЦ (филиал Б);

6 – зачисление средств на корреспондентский счет банка поставщика;

7 – списание средств с корреспондентского счета банка поставщика и зачисление их на расчетный счет поставщика;

8 – выписка с расчетного счета поставщика о зачислении средств по платежному требованию.

Расчеты плановыми платежами - прогрессивная форма перечисления платежей, так как в своей основе имеет встречное движение денег и товаров. Это ведет к ускорению расчетов, снижению взаимной дебиторско-кредиторской задолженности, упрощает технику расчетов, дает возможность предприятиям и организациям заранее планировать свой платежный оборот.

В этой связи в целях нормализации финансового состояния сельскохозяйственных товаропроизводителей, предприятий и организаций пищевой и перерабатывающей промышленности и создания условий для поддержания развития отраслей производства Указом Президента РФ от 22.09.93 г. № 1401 “Об упорядочении расчетов за сельскохозяйственную продукцию и продовольственные товары” расширена практика использования расчетов плановыми платежами. Исходя из данного Указа ЦБР установил, что при постоянных хозяйственных связях расчеты покупателей с сельскохозяйственными товаропроизводителями, предприятиями пищевой и перерабатывающей промышленности независимо от форм собственности за поставленную продукцию производятся плановыми платежами. При этом перечисление средств осуществляется в сроки и в размерах, согласованных в договорах сторон, но не реже трех раз в месяц.

Указанные плановые платежи применяются как по одногородним, так и по иногородним расчетам. Сумма каждого планового платежа устанавливается сторонами на предстоящий месяц (квартал) исходя из согласованной периодичности платежей и объема поставок по договору либо фактической поставки за предыдущий период.

На каждый плановый платеж банку предоставляется отдельное платежное поручение, в котором в графе “Вид платежа” покупатель указывает плановый платеж по сроку (число, месяц) в соответствии с вышеназванным Указом.

После проверки банком правильности оформления поручения производится списание средств со счета плательщика. При отсутствии средств на счете покупателя в день наступления срока планового платежа платежное поручение принимается банком в картотеку неоплаченных расчетных документов с оприходованием по внебалансовому счету “Расчетные документы, не оплаченные в срок”. Оплата его производится по мере поступления средств на счет плательщика после первоочередных платежей в бюджет, Пенсионный фонд, Фонд занятости населения и Фонд обязательного медицинского страхования.

Действующее Положение «О безналичных расчетах» предусматривает особый порядок расчетов платежными поручениями при оплате денежных переводов через предприятия связи.

Предприятиям и организациям предоставлено право без ограничения суммы осуществлять денежные переводы через предприятия связи на следующие цели:

На имя отдельных граждан причитающихся им лично средств (пенсии, алименты, заработная плата, командировочные расходы, авторский гонорар);

Предприятиям в местах, где нет учреждения банка, на расходы для выплаты заработной платы, по организованному набору рабочих, по заготовке сельскохозяйственной продукции.

В этих случаях предприятие-плательщик выписывает на ближайшее почтовое отделение платежное поручение, где указывает назначение перечисляемой суммы и сдает его в свое учреждение банка. К поручению плательщик должен приложить бланки заполненных денежных переводов на конкретных получателей, а также общий список всех переводополучателей (в 2-х экземплярах) с указанием того, кто получает деньги, на какие цели, в какой город или населенный пункт направляется этот перевод.

В свою очередь предприятие связи, переводящее средства, выписывает через свое учреждение банка платежное поручение на имя того почтового отделения, которое будет оплачивать эти переводы. К данному поручению прикладываются заполненные бланки денежных переводов перевододателей и экземпляр полного списка переводополучателей.

При этом движение денежных средств между банками осуществляется через корреспондентские счета в РКЦ. Предприятия связи оплачивают поступившие переводы наличными либо зачислением средств на счета переводополучателей. При этом переводы, адресованные юридическим лицам, оплачиваются только безналичным путем также поручениями, составляемыми в 4-х экземплярах, на общую сумму всех переводов по каждому получателю.

Через предприятия связи хозяйствующие субъекты могут также переводить на свои счета, открытые в банках, наличные суммы торговой выручки. В бланке почтового перевода перевододатель должен указать :

Свое полное наименование;

Номер банковского счета, на который подлежит зачислению эта выручка;

Наименование и номер банка, в котором открыт этот счет.

Предприятие связи по всем денежным переводам, связанным с переводом торговой выручки, должно составить платежное поручение в адрес переводополучателя на общую сумму и сдать это поручение в банк, обслуживающий данное предприятие связи. На обратной стороне всех экземпляров поручений, относящихся к перечислению торговой выручки, предприятие связи обязано указать наименование конкретных перевододателей торговой выручки.

Расчеты платежными поручениями имеют ряд достоинств по сравнению с другими формами расчетов: относительно простой и быстрый документооборот, ускорение движения денежных средств, возможность плательщика предварительной проверки качества оплачиваемых товаров или услуг, возможность использовать данную форму расчетов при нетоварных платежах, что делает расчеты платежными поручениями наиболее перспективной формой расчетов.

В целях гарантии платежа поставщик может внести в условия сделки акцепт платежного поручения. Поручение акцептуется банком путем депонирования (бронирования) суммы поручения на отдельном балансовом счете. На акцептованном поручении делается соответствующая отметка, подтверждающая депонирование средств для оплаты. Акцептованные платежные поручения принимаются к исполнению только в полной сумме. Получение с них сдачи наличными или обмен на наличные не допускается. Сфера расчетов платежными поручениями, акцептованными банком, в настоящее время ограничена оплатой почтовых, телефонных и телеграфных услуг, разовых операций по перевозке грузов и пассажиров. К недостаткам данной разновидности расчетов платежными поручениями относят значительное усложнение и удлинение документооборота и отвлечение средств из хозяйственного оборота клиента.

м Расчеты в порядке плановых платежей. В современной экономической литературе существуют различные подходы к трактовке расчетов в порядке плановых платежей. Нередко их рассматривают как разновидность расчетов платежными поручениями, поскольку именно этот документ является основным видом платежного документа, используемого в расчетах плановыми платежами. Однако это отнюдь не означает, что при расчетах плановыми платежами не могут использоваться иные расчетные документы (чеки, векселя).

Итак,"|й/?и равномерных и постоянных поставках между поставщиками и покупателями расчеты между ними могут осуществляться в порядке плановых платежей на основании договоров (соглашений) с использованием в расчетах платежных поручений.

Поставщик по условиям договора берет на себя обязательство отгружать продукцию покупателю в установленных размерах и в определенные сроки исходя из согласованного графика поставок. Покупатель обязуется в сроки, определенные договором (ежедневно или периодически), производить плановые платежи исходя из периодичности платежей и планового объема поставок.

При переходе на расчеты плановыми платежами стороны сделки направляют в обслуживающие их банки копии соглашений с реквизитами контрагента сделки, с указанием длительности расчетных периодов, сроков перечисления платежей, указаниями счетов, с которых будут производиться платежи и на которые будут зачисляться средства, сроки выверки и порядок завершения расчетов.

На каждый плановый платеж выписывается и передается банку отдельный документ - платежное поручение (выписываемое покупателем).

Ежемесячно проверяется правильность осуществления платежей, их соответствие стоимости фактически отгруженной продукции или оказанных услуг. Один из участников сделки, определенный договором, контролирует расчетные отношения. Перерасчеты производятся в зависимости от результатов уточнения расчетов, отдельным платежным поручением (при недоплате) или зачислением разницы в счет будущих платежей (при переплате). Плановые платежи сводят к минимуму разрыв во времени между отгрузкой продукции и поступлением денежных средств за нее, упрощают технику расчетов, дают возможность сторонам более четко регулировать свой денежный оборот. Обязательным условием успешного применения данной формы расчетов являются стабильное финансовое состояние и высокая теснота связей между учаап-. пиками сделки, что достаточно проблематично в современный период перехода к рынку7~7

Аккредитивная форма расчетов. Сфера применения аккредитивной

формы расчетов недостаточно широка, ее удельный вес в структуре форм

безналичных расчетов относительно невелик, но стабилен как в усло

виях административно-командной экономики, так и рыночной. Сущ

ность аккредитивной формы расчетов состоит в том, что плательщик

поручает обслуживающему его банку произвести за счет средств, пред

варительно депонированных на счете, либо под гарантию банка оплату

товарно-материальных ценностей по месту нахождения получателя

средств на условиях, предусмотренных плательщиком в заявлении на

открытие аккредитива.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Если банк, выставивший аккредитив (банк-эмитент), по поручению плательщика (покупателя) переводит средства в другой банк - банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, в банке поставщика открывается отдельный балансовый счет «Аккредитивы».

Платежное поручение - распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Платежные поручения являются основным платежным инструментом. В структуре безналичных платежей на их долю приходится около 91% всего объема платежей и 77% - по количеству.

Преобладание данной формы расчетов обусловлено ее широким применением как по платежам за товары и услуги, так и по операциям нетоварного характера, а также интенсивным внедрением электронных платежей, которые в настоящее время осуществляются только на основании платежных поручений.

В расчетах за товары и услуги платежные поручения используются в следующих случаях:

§ за полученные товары, выполненные работы, оказанные услуги при условии ссылки в поручении на номер и дату товарно-транспортного документа, подтверждающего получение товаров или услуг плательщиком;

§ для платежей в порядке предварительной оплаты товаров и услуг (при условии ссылки в поручении на номер основного договора, соглашения, контракта, в которых предусмотрена предварительная оплата);

§ для погашения кредиторской задолженности по товарным операциям;

§ при расчетах за товары и услуги по решениям суда и арбитража;

§ при арендной плате за помещения;

§ при расчетах по транспортным, коммунальным, бытовым предприятиям за эксплуатационное обслуживание и др.

В расчетах по нетоварным операциям платежные поручения используются для:

§ перечисления налогов, сборов и иных обязательных платежей в бюджеты всех уровней и во внебюджетные фонды;

§ погашения банковских ссуд и процентов по ссудам;

§ перечисления средств органам государственного и социального страхования;

§ взносов средств в уставные фонды при учреждении ОАО, ЗАО, ООО и т. п.;

§ приобретения акций, облигаций, депозитных сертификатов, банковских векселей;

§ уплаты пени, штрафов, неустоек и т. д.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. При отсутствии или недостаточности денежных средств на счете платежные поручения помещаются в картотеку к внебалансовому счету "Расчетные документы, неоплаченные в срок" (картотека № 2) и оплачиваются по мере поступления денежных средств в установленной законом очередности. Если предприятие (организация) имеет право на кредит в форме «овердрафта», то платежные поручения оплачиваются за счет банковского кредита.

В случае недостаточности денежных средств на счете для полной оплаты платежного поручения и помещении его в связи с этим в картотеку №2 допускается частичная оплата платежного поручения. Для частичной оплаты банк использует внутрибанковский платежный инструмент- платежный ордер. В этом случае на лицевой стороне частично оплачиваемого платежного поручения делается отметка «частичная оплата», а на его обратной стороне операционный работник делает запись о частичном платеже (порядковый номер частичного платежа, номер и дата платежного ордера, сумма частичного платежа, сумма неоплаченного остатка, подпись).

Расчеты платежными поручениями имеют ряд достоинств по сравнению с другими формами расчетов: относительно простой документооборот, ускорение движения денежных средств, возможность плательщика предварительно проверить качество оплачиваемых товаров и услуг (в случае оплаты уже полученных товаров и услуг), возможность использовать данную форму не только в расчетах по хозяйственным сделкам, но и по операциям нетоварного характера. Недостаток - отсутствие для поставщика гарантии получения платежа по причине отсутствия средств на счете плательщика. Именно поэтому расчеты платежными поручениями за товары и услуги в значительной части осуществляются в порядке предварительной оплаты.

Вопрос 6. Расчеты по инкассо платежными требованиями с акцептом плательщика.

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другие банки (исполняющий банк). Расчеты в порядке инкассо осуществляются на основании платежных требований.

Указанные платежные инструменты предъявляются получателем средств (взыскателем) к счету плательщика через систему инкассо банка получателя платежа.

Платежное требование представляет собой расчетный документ, содержащий требование кредитора к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных в основном договоре. Расчеты посредством платежных требований могут осуществляться как с акцептом плательщика, так и без его акцепта.

При расчетах по первому варианту кредитор (поставщик) выписывает платежное требование на основании фактической отгрузки продукции или оказанной услуги и сдает его в свой банк на инкассо. Поскольку инициатива в расчетах в данном случае исходит от поставщика, то оплата этого документа плательщиком должна быть произведена с согласия (акцепта) плательщика. Срок для акцепта платежных требований определяется сторонами по основному договору, но при этом должен быть не менее пяти рабочих дней. С этой целью при оформлении платежного требования кредитор (поставщик) в поле «Срок для акцепта» указывает количество дней, установленных для его акцепта.

Банк поставщика пересылает платежное требование в банк плательщика (исполняющий банк). На всех экземплярах принятых исполняющим банком платежных требований ответственный исполнитель банка в поле «Срок платежа» проставляет дату, по наступлении которой истекает срок акцепта. День поступления в банк платежного требования в расчет указанной даты не принимается. Последний экземпляр платежного требования используется в качестве извещения для акцепта и передается плательщику в тот же день, если документы поступили в операционное время, либо на следующий рабочий день - если документы поступили в банк плательщика по истечении операционного времени, остальные экземпляры платежных требований помещаются исполняющим банком в картотеку № 1 «Расчетные документы, ожидающие акцепта для оплаты» (открывается к расчетному счету плательщика).

Например, платежное требование поступило в банк плательщика 12 марта с указанием «Срок акцепта - 5 рабочих дней». 15 и 16 марта - выходные дни. При данном условии дни, установленные для акцепта - 13,14, 17, 18 и 19 марта. Конечный срок платежа - 20 марта.

Свое согласие на оплату платежного требования плательщик должен дать в дни, установленные для акцепта, обязательно в письменной форме на стандартном бланке заявления об акцепте. Только при получении от плательщика указанного документа исполняющий банк оплачивает платежное требование поставщика.

Если плательщик не согласен оплатить платежное требование, то он должен также в письменной форме представить в исполняющий банк заявление об отказе от акцепта (в трех экземплярах). Основания, по которым плательщик может отказаться от акцепта, должны быть предусмотрены в основном договоре с поставщиком, в нем должна быть сделана ссылка на этот договор и указан конкретный пункт, которым этот мотив отказа предусмотрен. Банк плательщика по внешним признакам должен проверить правильность и полноту оформления клиентом заявления об отказе от акцепта, наличие основания для отказа, ссылки на номер, дату, пункт договора, в котором это основание предусмотрено.

При полном отказе от акцепта платежное требование изымается из картотеки № 1 и в тот же день подлежит возврату в банк-эмитент. При частичном отказе от акцепта платежное требование изымается из картотеки № 1 и оплачивается в сумме, акцептованной плательщиком.

Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик. Банки не рассматривают претензии по существу отказов от акцепта. Все возникающие между плательщиком и получателем средств разногласия разрешаются в предусмотренном законом порядке.

При неполучении исполняющим банком от плательщика в дни, установленные для акцепта, ни заявления об акцепте платежного требования, ни заявления об отказе банк расценивает платежное требование как неакцептованое и на следующий рабочий день после истечения срока для акцепта изымает платежное требование из картотеки № 1 и возвращает его банку - эмитенту с указанием на обороте платежного требования (1-ый экземпляр) причины его возврата без оплаты («не получено согласие на акцепт»). Используемая в настоящее время форма акцепта платежных требований, при которой плательщик уведомляет банк о своем согласии на оплату обязательно в письменной форме, в отечественной банковской практике получила название «положительный акцепт».

В безналичных расчетах преобладающей формой являются расчеты платежными поручениями. Расчеты платежными поручениями регламентируются ст. 863 - 866 Гражданского кодекса РФ.

Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежное поручение исполняется банком в срок, предусмотренный законодательством или в более короткий срок, установленный договором банковского счета либо определяемый применяемыми в банковской практике обычаями делового оборота.

Платежными поручениями могут производиться:

а) перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

б) Перечисления денежных средств в бюджеты всех уровней или во вне бюджетные фонды;

в) перечисление денежных средств с целью возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним;

г) перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Платежные поручения действительны в течение 10 дней со дня выписки. Клиенты банка могут получить подтверждение о перечислении средств контрагенту. Для этого экземпляр платежного поручения банк заверяет подписью ответственного лица и оттиском печати банка. Клиенты представляют в обслуживающий их банк поручения в четырех экземплярах (при иногородних расчетах в пяти), а при расчетах между, клиентами, обслуживаемыми одним банком - в трех.

Документы, оплачиваемые в полноформатном электроном обмене, представляются в банк в двух экземплярах.

В платежных поручениях при расчетах за товары и услуги клиенты должны отдельной строкой выделить налог на добавленную стоимость и номер счета - фактуры.

Первый экземпляр остается в банке как основание проведенной по счету дебетовой операции, два экземпляра передаются банку получателю средств, а четвертый экземпляр является приложением к выписке клиентского счета.

При расчетах платежными поручениями последний экземпляр платежного поручения возвращается клиенту с отметкой штампом " Принято "___"________ 2001 г.", подпись операционного работника (штамп) Штамп с датой и подписью может быть комбинированный.

Из поступивших в банк получателя один экземпляр платежного поручения служит ордером по проведенной кредитовой операции, а второй прилагается к выписке из счета клиента - получателя средств.

Клиент имеет право потребовать от банка информацию о зачислении средств на основании выданного поручения или о местонахождении средств, если они не зачислены по назначению.

Платежные поручения могут быть как обычными (почтовыми), так и срочными (телеграфными). Телеграфные поручения используются для перевода денежных средств в различные регионы России. Кроме суммы, подлежащей перечислению, в них должна быть указана сумма телеграфных расходов, размер которой определяет головной расчетно-кассовый центр (Приложение 1).

Телеграфные поручения позволяют значительно сократить время прохождения платежей по территории России до 2-3 дней в отличие от почтовых переводов, время прохождения которых иногда доходит до 2-3 недель. Вариант прямых корреспондентских отношений между банками:

1 - покупатель представляет в банк платежное поручение в четырех экземплярах и получает назад четвертый экземпляр в качестве расписки банка;

2 - банк покупателя на основании первого экземпляра платежного поручения списывает денежные средства с расчетного счета-покупателя;

3 - банк покупателя направляет в банк продавца два экземпляра платежного поручения;

4 - банк продавца, используя второй экземпляр платежного поручения, зачисляет денежные средства на расчетный счет продавца;

5 - банки выдают своим клиентам выписки с расчетных счетов;

На платежном поручении записано полное обозначение лицевых счетов. В графе "Дебет" в верхней части указывается лицевой счет плательщика, а ниже - дебетуемый лицевой счет корреспондентского счета.

В графе "Кредит" указан лицевой счет получателя, а ниже - кредитуемый лицевой счет корреспондентского счета.

Когда перечисление средств платежным поручением происходит через корреспондентские счета, открытые в Банке России в соответствии со схемой:

в платежном поручении по дебету и кредиту проставлены номера лицевых счетов корреспондентских счетов банков в Банке России (РКЦ).

Платежное поручение (ПП) - расчетный документ, содержащий письменное поручение плательщика банку о перечислении (переводе) с его счета определенной суммы на счет получателя в том или ином банке. В соответствии со ст. 8 РФ при расчетах платежным поручением банк обязуется по поручению плательщика за счет средств, находящихся на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаями делового оборота. Порядок осуществления расчетов платежным поручением регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. В платежном поручении должны быть указаны: наименование плательщика и получателя, номера их счетов в банке, за что и по какому документу производится оплата (основание платежа), сумма платежа, а при необходимости - и другие реквизиты. Платежное поручение исполняется банком при наличии средств на счете плательщика, если иное не предусмотрено договором между плательщиком и банком. Платежное поручение действительно в течение 10 дней со дня выписки, не считая дня выписки. В случае отсутствия средств на счете плательщика.

ПП могут использоваться для:

Перечисления денежных средств за поставленные товары или оказанные услуги;

Предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей;

Перечисления денежных средств в целях возврата (размещения) кредитов, займов, депозитов и уплаты процентов по ним;

Перечисления по распоряжениям физических лиц или в пользу физических лиц (в том числе без открытия счета);

Перечисления средств в финансовую систему (уплата налогов, пошлин, сборов и т. д.);

Перечисления средств в других целях, предусмотренных законодательством или договором.

Платежные поручения представляются в банк на бланке установленной формы. В платежном поручении предусмотрено указание следующих реквизитов:

1. по плательщику и получателю средств - идентификационного номера налогоплательщика (ИНН), наименования и номера счета в кредитной организации (филиале) или подразделении расчетной сети Банка России;

2.по кредитным организациям - их наименования и местонахождения, банковского идентификационного кода (БИК) и номера счета для проведения расчетных операций.

Банк, принявший платежное поручение плательщика:

v обязан перечислить соответствующую денежную сумму банку получателя средств для ее зачисления на счет лица, указанного в поручении;

v может привлекать другие банки для выполнения операций по перечислению денежных средств;

v незамедлительно информирует плательщика по его требованию об исполнении поручения.

Схемы расчетов платежными поручениями при последующей и предварительной оплате товаров представлены на рис. 2 и 3.

Рис. . Расчеты платежными поручениями при последующей оплате товаров

1 – поставка товара

2 – передача платежного поручения в банк

6- сообщение поставщику о зачислении средств на его банковский счет

| Поставщик | Покупатель | |||

| 2 | ||||

| Банк поставщика | Банк покупателя | |||

Рис. . Расчеты платежными поручениями при предварительной оплате товаров

1 - заключение договора на поставку товара или оказание услуг с предварительной оплатой

2 – передача платежного поручения в банк.

3 – списание средств со счета покупателя

4 – перевод средств в банк поставщика на счет получателя

5 – зачисление средств на счет получателя

6 – сообщение поставщику о зачислении средств на его банковский счет

7 – поставка товара

Рассмотрим схему документооборота при использовании платежных поручений при междугородных расчетах.

Преимущество расчетов платежными поручениями заключается в том, что они обеспечивают простой и быстрый документооборот, возможность для организации-плательшика предварительной проверки качества оплачиваемых товаров.

Расчеты аккредитивами

Аккредитив представляет собой условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств при предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему) произвести такие платежи.

Виды аккредитивов:

1. С точки зрения возможности изменения его условий:

отзывной - он может быть изменен или аннулирован банком-эмитентом по желанию покупателя в любой момент без предварительного уведомления поставщика (предусмотрены возмещения);

безотзывной - он не может быть изменен или аннулирован без согласия поставщика.

Если в бланке аккредитива нет указания, какой он, то он считается отзывным.

2. С точки зрения обусловленности выплаты средств по аккредитиву:

покрытый (депонированный), при котором банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива;

непокрытый (гарантированный), при котором банк-эмитент представляет исполняющему банку право списывать средства с ведущегося у него своего корреспондентского счета в пределах суммы аккредитива.

Порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и поставщиком и оформляется в банке-эмитенте.

3. С точки зрения гарантии:

§ подтвержденные - аккредитивы, получившие дополнительную гарантию платежа со стороны другого банка. Банк, подтвердивший аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, если банк-эмитент откажется совершить платежи;

§ неподтвержденные - аккредитивы, не имеющие указанной гарантии.

1.переводной (трансферальный) – аккредитив, который может быть полностью или частично использован несколькими хозяйствующими субъектами (плательщиками).

5. револьверный или возобновляемый, аккредитив - аккредитив, применяемый в расчетах за постоянные краткие поставки, осуществляемые обычно по графику, зафиксированному в контракте. Он открывается не на полную сумму платежа, а на ее часть и автоматически возобновляется по мере расчетов за очередную партию товаров.

6. Денежный – документ, адресованный банком-эмитентом другому банку и содержащий приказ о выплате денег покупателю в определенный срок.

7. Документарный аккредитив – аккредитив, оплачиваемый при предъявлении соответствующих документов, например, товарный аккредитив, оплачивается банком против предъявления товарораспорядительных документов. На рис. представлена схема расчета с помощью документарного аккредитива.

| Покупатель | Продавец | ||

| 2 10 11 | 7 6 4 | ||

| Банк, обслуживающий покупателя | Банк, обслуживающий продавца | ||

Рис. Схема расчетов с помощью документарного аккредитива.

где 1. Заключение договора о поставке товара.

2. Покупатель дает поручение банку, обслуживающему его, на открытие аккредитива.

3. Авизирование банка, обслуживающего продавца, об открытии аккредитива.

4. Авизирование продавца об открытии аккредитива.

5. Поставка товара.

6. Передача документов.

7. Предоставление кредита продавцу.

8. Пересылка документов.

9. Платеж.

10. Передача документов покупателю.

11. Акцепт документов.

12. В случае кредита под аккредитив снятие денег со счета покупателя.

Аккредитивы используются в расчетах за товары, в основном, при разовых поставках. Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре между плательщиком и продавцом. Аккредитив может быть предназначен только для расчетов с одним продавцом.Достоинство - гарантированная форма оплаты, недостатки - отгрузка товара только после открытия аккредитива покупателем и отвлечение из его оборота денежных средств для депонирования. Выплата с аккредитива осуществляется только в безналичной форме.

Расчеты чеками

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодателем является лицо (юридическое или физическое), имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - лицо (юридическое или физическое), в пользу которого выдан чек, плательщиком -банк, в котором находятся денежные средства чекодателя.

Чековые книжки могут быть:

Лимитированные, когда сумма лимита (т. е. оговоренная с банком) депонируется на специальном счете после оформления заявления стандартной формы и платежного поручения на списание средств переводится с расчетного счета на спецсчет. Срок действия лимитированной чековой книжки - 6 месяцев;

Нелимитированные, которые предоставляются надежным клиентам на срок не более одного года, при наличии средств на расчетном счете суммы по чекам снимаются с него, при отсутствии - фиксируются на специальном ссудном счете и в дальнейшем на условиях договора погашаются клиентом.

В зависимости от того, в чью пользу выписан чек, различают следующие чеки:

Именные

Ордерные

Предъявительские

Ордерный чек дает возможность держателю переуступить право получения денег другому лицу с помощью передаточной надписи (индоссамента).

Различают следующие виды индоссаментов:

Бланковый - держатель чека ставит на обороте свою подпись, в результате чего чек становится предъявительским документом, и любой законный владелец может получить по нему деньги в банке;

Именной - держатель ставит на обороте свою подпись и указывает имя лица, которому передается право получения денег по чеку;

Целевой - держатель чека указывает на обороте цель передачи чека другому лицу и ограничивает возможность получения денег по чеку (например, только для депонирования);

Безоборотный - если держатель чека хочет ограничить или исключить возможность предъявления претензий по чеку в случае его неоплаты, то он использует слова «без оборота» в тексте индоссамента.

Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми кредитными организациями и определяющими порядок и условия использования чеков.

Отзыв чека, до истечения срока для его предъявления не допускается. Выдача чека, не погашает денежного обязательства, во исполнение которого он выдан. Порядок и условия использования чека. в платежном обороте в РФ регулируются ГК РФ, а в части, им не урегулированной, - другими законами и устанавливаемыми в соответствии с ними банковскими правилами. Вместе с чеками банк выдает чековую карточку, которая имеется в единственном экземпляре. На лицевой стороне этой карточки указываются: 1) наименование банка и его местонахождение; 2) название «чековая книжка», наименование организации-клиента; подпись чекодателя; 3) номер счета чекодателя. На оборотной стороне карточки отмечаются условия оплаты чеков банком и проставляются печать, подпись ответственного работника банка.

В соответствии со ст. 878 ГК РФ чек должен содержать следующие реквизиты: I) наименование "чек", включенное в текст документа; 2) поручение плательщику выплатить определенную денежную сумму; 3) наименование плательщика и указание счета, с которого должен быть произведен платеж; 4) указание валюты платежа; 5) указание даты и места составления чека; 6) подпись лица, выписавшего чек - чекодателя. Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чекодателя. Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя. Указание о процентах считается ненаписанным. Форма чека и порядок его заполнения определяются законом и установленными в соответствии с ним банковскими правилами. Чек оплачивается за счет средств чекодателя. В случае депонирования средств порядок и условия депонирования средств для покрытия чека устанавливаются банковскими правилами. Чек подлежит оплате плательщиком при условии предъявления его к оплате в срок, установленный законом. Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом. При оплате индоссированного чека плательщик обязан проверить правильность индоссаментов; но не подписи индоссантов. Убытки, возникшие вследствие оплаты плательщиком подложного, похищенного или утраченного чека, возлагаются на плательщика или чекодателя в зависимости оттого, по чьей вине они были причинены. Лицо, оплатившее чек, вправе потребовать передачи ему чека с распиской в получении платежа. Платеж по чеку может быть гарантирован полностью или частично посредством аваля. ГК. РФ предусматривает именной и переводной чеки. Именной чек не подлежит передаче. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа. Индоссамент, совершенный плательщиком, является недействительным. Лицо, владеющее переводным чеком, полученным по индоссаменту, считается его законным владельцем, если оно основывает свое право на непрерывном ряде индоссаментов.

Расчеты по инкассо

Инкассо - разновидность банковской операции, абстрактная сделка, независимая от договора между плательщиком и получателем средств, по которому производятся расчеты, состоящая в получении банком денег по тем или иным расчетным документам и их зачислении на счет получателя средств. При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа. Банк-эмитент, получивший поручение клиента, вправе привлекать для его выполнения иной банк (исполняющий банк). Порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. В случае неисполнения или ненадлежащего исполнения поручения клиента банк-эмитент несет перед ним ответственность по основаниям и размере, которые предусмотрены нормам ГК РФ об ответственности за нарушение обязательств. Если неисполнение или не надлежащее исполнение поручения клиента имело место в связи с нарушением правил совершения расчетных операции исполняющим банком, ответственность перед клиентом может быть возложена на этот банк. Различают инкассо: чистое (инкассо только финансовых документов: простых и переводных векселей, чеков и иных платежных документов), документарное (инкассо финансовых документов с приложенными к ним коммерческими документами: счетами, транспортными накладными, различными сертификатами), а также инкассо только коммерческих документов

Расчеты по инкассо осуществляются на основании;

Платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке);

Инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Платежные требования и инкассовые поручения предъявляются получателем средств к счету плательщика через банк, обслуживающий получателя средств.

Различают несколько видов инкассовых операций:

v Простое (чистое) инкассо - операция, по которой банк обязуется получить деньги с третьего лица на основании платежного требования, не сопровождаемого коммерческими документами и выставленного организацией-клиентом через банк.

v Документарное, или коммерческое, инкассо - операция, в результате которой банк должен предъявить третьему лицу полученные от организации-клиента документы, как правило, товарораспределительные, и выдать их этому лицу только против платежа.

Платежное требование (ПТ) является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. ПТ применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных договором. Расчеты посредством ПТ могут осуществляться с предварительным акцептом и без акцепта плательщика. Плательщик вправе отказаться полностью или частично от акцепта ПТ по основаниям, предусмотренным в основном договоре с обязательным указанием мотивов отказа.

Расчеты ПТ используются редко, так как это достаточно длительная процедура прохождения документов и оплаты товаров. Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке.