В статье расскажем о критериях, по которым налоговики выбирают компанию для предпроверочного анализа перед выездной проверкой. О том, как проводится такой анализ, что делать, если компания стала объектом интереса инспекторов и как избежать проверки.

Предпроверочный анализ и выездная проверка грозят всем

Обострившийся экономический кризис в 2015–2016 годов повлек за собой дефицит бюджета, вследствие этого усилился налоговый контроль. Анализируя деятельность выездных налоговых проверок в период с 2013 года по 2016 год, мы наблюдаем рост уровня доначислений и повышение эффективности процесса сбора налогов.

Исходя из сложившейся экономической ситуации, думаем, что 2017 год станет еще более результативным для налоговых органов.

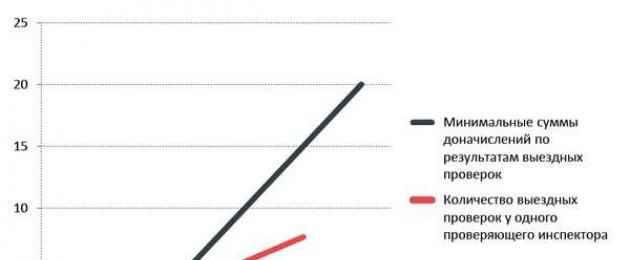

Приведем статистику, основанную исключительно на нашем практическом опыте ведения налоговых споров в Москве: если ранее, в 2012 году, минимальные суммы доначислений в среднем составляли 3 млн руб., в 2013–2014 годах они были равны уже 5 млн руб., то в 2015–2016 годах доначисления составляли уже около 10–15 млн рублей (см. рисунок 1).

В 2017 году, учитывая приведенную динамику, ожидаем, что минимальные доначисления по результатам выездных налоговых проверок (ВНП) в Москве будут еще больше – примерно на уровне 20 млн руб. Поэтому, мы предполагаем, что если в этом году компанию, стоящую на учете в московской территориальной инспекции, посетит инспекция с выездной налоговой проверкой, то она не оставит компанию без доначислений на сумму минимум 20 млн руб.

В Москве увеличились не только суммы начисленных недоимок по результатам выездных проверок , но и количество таких проверок. Так, сейчас нагрузка на одного инспектора отдела выездных проверок московской инспекции зачастую достигает 6 выездных проверок одновременно. Ранее, еще год назад, у того же инспектора было 3, максимум 4 проверки в квартал.

Скачайте полезные документы :

Рентабельность проданных товаров, продукции, работ, услуг и рентабельность активов организаций по видам экономической деятельности

Как оспорить невыгодную налоговую реконструкцию

Рисунок 1 . Суммы доначислений по результатам выездных проверок

Пример из практики

Кирилл имеет свой бизнес – группу компаний, торгующими строительными материалами. В одну из компаний пришло уведомление о вызове в налоговый орган для дачи пояснений. Этим уведомлением запрашивались документы и отчетность компании за предыдущие 3 года. При этом время и дата явки в налоговый орган для пояснений не указывались, но устанавливался десятидневный срок для предоставления запрашиваемых документов.

Хотя мы знаем, что запрос документов осуществляется инспекцией по требованию установленной формы, предусмотренной совместным приказом Минфина и ФНС РФ.

По определенным признакам мы поняли, что бизнес Кирилла вызвал интерес у налоговой инспекции. Такие и похожие уведомления обычно рассылает отдел предпроверочного анализа налогового органа при сборе информации.

ВИДЕО: Как самостоятельно оценить риск налоговой проверки

Об основных критериях назначения проверки рассказывает Татьяна Круглова, руководитель практики налоговый консалтинг юридической компании «Лемчик, Крупский и партнеры. Структурный и налоговый консалтинг».

Чем занимается отдел предпроверочного анализа

Территориальные налоговые инспекции физически не могут проверить всех налогоплательщиков одновременно, стоящих у них на учете. В план по выездным налоговым проверкам обычно попадает 15–20 компаний, при этом в каждой инспекции зарегистрированы примерно около 75-100 тысяч юридических лиц.

Задачи отдела предпроверочного анализа:

- тщательный предпроверочный анализ налогоплательщиков на предмет интереса их для выездной налоговой проверки;

- отбор нескольких компаний из всего массива, стоящих на учете, для проверки;

- сбор доказательственной базы (который осуществляется по факту еще до начала выездной проверки).

Отдел анализа обладает неограниченным количеством времени для мониторинга деятельности налогоплательщика (законодательством не предусмотрены сроки для предпроверочного анализа), поэтому этот отдел может проводить основательный анализ заинтересовавшего его юридического лица.

Источники предпроверочного анализа

Информационную базу для аналитиков отдела ППА составляют различные источники (см. рисунок 2).

Рисунок 2 . Источники предпроверочного анализа

Рассмотрим все эти источники поподробнее.

Информация, накопленная в налоговых органах

Налогоплательщики регулярно сдают по месту своего учета налоговые декларации, бухгалтерскую отчетность. В последнее время такая отчетность поступает в инспекцию в электронном виде и сохраняется в информационной базе налоговой инспекции, становится доступной всем отделам, в том числе отделу предпроверочного анализа.

Сотрудники ППА активно пользуются такими информационными системами как: «АСК НДС -2», «СУР АСК НДС-2», «АИС-Налог». Эти системы автоматически выявляют в цепочке контрагентов недобросовестную компанию (техническую фирму-однодневку) – звено, в котором не был уплачен НДС в бюджет. Затем инспектор выявляет конкретного выгодоприобретателя.

«СУР АСК НДС-2» делит налогоплательщиков на 3 типа рисков, раскрашивает их в разные цвета: красный – высокий, желтый – средний, зеленый – низкий.

Налоговый орган приходит с проверкой не в техническую компанию (в фирму-однодневку ), а к выявленному выгодоприобретателю, в ту компанию, у которой есть что проверять и за счет чего взыскивать начисленную недоимку.

Вместе с электронной системой АСК НДС-2, сотрудник отдела ППА использует в своей работе такие информационные комплексы как:

- «ВНП – отбор» (позволяет автоматически фильтровать компании по критериям, установленным Концепцией планирования проверок, и выделяет проблемные);

- «Схемы»;

- «Однодневки»;

- «Росфиннадзор» и другие.

Таких информационных комплексов более 20, они помогают инспектору при анализе и отборе и позволяют частично автоматизировать предпроверочный анализ. Все они объедены в одну – «АИС-Налог». Цель этой системы – полная автоматизации процессов сбора информации, анализа и отбора компаний для выездных проверок. Через «АИС-Налог» осуществляется электронный обмен информацией с банками, например, получение выписок по расчетным счетам. Система позволяет запрашивать сведения из ГИБДД, Таможни. В 2017 году планируется загрузить информационную базу ЗАГСов.

Таким образом, в настоящее время налоговым органам становятся известны практически все действия налогоплательщика. Вся информация о деятельности налогоплательщиков, собранная в рамках налогового контроля и администрирования, хранится в двух больших Центрах обработки данных (ЦОД). Один ЦОД был построен в г. Дубна, другой – в г. Городец. ФНС планирует построить третий (резервный) ЦОД под г. Волгоградом.

Ввод в действие трех Центров обработки данных осуществляется для централизации налоговой информации по любому налогоплательщику независимо от его территориального нахождения. Сокращаются сроки для получения необходимой аналитикам информации. Единая информационная база обеспечивает «прозрачность» налогоплательщика, дает возможность контролирующим органам определять консолидированные группы, вычислять схемы оптимизации налогообложения (смотрите также рейтинг безопасности налоговых схем ), рассчитывать суммы потенциальной недоимки еще до контрольных мероприятий, «увидеть» налоги по всей группе налогоплательщиков и другие возможности.

Информация из других государственных органов

Из Федеральной таможенной службы поступают сведения о внешнеэкономической деятельности (данные ГТД), от органов ГИБДД и Росимущества – сведения о зарегистрированном имуществе, от органов МВД – сведения о противоправных действиях налогоплательщиков, контрагентов.

Коммерческие банки

Из банков в налоговую инспекцию приходит информация о счетах налогоплательщиков, сведения о движении денежных средств, выписки за любой период.

Информация от иностранных государственных органов и банков

Согласно нормам заключенных международных соглашений в инспекцию поступает информация о зарубежных счетах, сведения об иностранных участниках или контрагентах.

Юридические и физические лица

Иногда компании-конкуренты или физические лица, например, бывшие сотрудники, сообщают в инспекцию информацию о нарушениях налогового законодательства, которую налоговики редко оставляют без внимания.

Информация из интернета

При проведении предпроверочного анализа инспекторы ищут информацию о заинтересовавшем их налогоплательщике, в том числе и в сети Интернет. Например, на сайте арбитр.ру о количестве просуженных дел у налогоплательщика; программа СПАРК сама отстраивает всю цепочку взаимозависимых юридических и физических лиц компании (схемы владения, схемы взаимозависимости).

Какие компании налоговики выбирают для предпроверочного анализа

Чтобы обеспечить минимальные доначисления, о которых шла речь в самом начале, налоговые органы обращают внимание в первую очередь на налогоплательщиков с приличными оборотами по счетам. Если говорить о московских компаниях, из нашей практики мы видим, что налоговиков чаще интересуют организации с оборотами минимум 100–150 млн рублей в год.

Интерес вызывают компании с активами, имуществом не только принадлежащими проверяемым компаниям, но и их бенефициарам, за счет имущества которых также стало возможно взыскивать начисленные суммы недоимок по результатам выездных проверок.

В последнее время мы отмечаем, что интерес у налогового органа вызывают группы компаний, например, если приходят в одну компанию группы, то в ближайшее время могут прийти и в другую компанию этой же группы, бывает, что выездные налоговые проверки проводятся одновременно в разных компаниях, принадлежащих одной группе, разными территориальными инспекциями.

Кто еще может стать объектом предпроверочного анализа налогоплательшиков

Есть ряд критериев, несоблюдение которых могут повлечь за собой внимание предпроверочного анализа налоговой инспекции. Например, инспекцию интересуют компании, которые:

- имеют в цепочке поставщиков «разрывы»;

- налоговую нагрузку, которая ниже установленного минимума по отрасли;

- заявляют убытки в течение двух и более лет;

- отражают значительные суммы налоговых вычетов по НДС;

- платят низкую зарплату (среднеотраслевой уровень заработных плат содержится на сайте Федеральной службы статистики www/gks.ru).

Налоговый орган негативно относится к организациям, которые не представляют документы по требованиям, не дают пояснений по уведомлениям. Так, если компания игнорирует вызовы на комиссии в налоговый орган , например, на так называемые комиссии по «разрывам» или «по превышению налоговых вычетов по НДС», «комиссии по убыткам», «зарплатные комиссии», или не представляет сведения по выявленным налоговым органом «противоречиям», то вероятность попадания в план выездных налоговых проверок у такой компании увеличивается. Частые вызовы на комиссии в налоговую инспекцию тоже свидетельствуют о скором возможном попадании в план проверок.

Пристальное внимание налоговиков привлекают компании, которые часто мигрируют из инспекции в инспекцию , компании, которые приближаются к предельным показателям, установленным для спецрежимов . Например, допустимый уровень дохода для организаций, которые применяют УСН с января 2017 года составляет 150 млн руб.). В последнее время инспекция доначисляет налоги после выявления фиктивного дробления компаний группы.

Более подробно критерии, вызывающие интерес налоговых органов, расписаны в «Концепции системы планирования выездных налоговых проверок». Концепцией предусмотрено 12 оснований для проведения выездных налоговых проверок.

Чем больше в компании присутствуют перечисленные в Концепции критерии, тем больше у компании существует вероятность попадания в план по выездным проверкам.

Как понять, что по вашей компанией заинтересовался отдел проедпроверочного анализа

О том, что вашей компанией возможно заинтересовался отдел предпроверочного анализа, могут указывать следующие обстоятельства:

- банк сообщает об интересе налогового органа и запросе сведений о движениях по счетам за 2 или 3 года,

- в последнее время в компанию начали поступать требования (особенно основанные на п.2 ст. 93.1 НК РФ), или уведомления для дачи пояснений, которыми запрашиваются документы и информация о деятельности компании за 2 или 3 года;

- частые вызовы руководства компании на различные комиссии в инспекцию.

Контрагенты могут сообщить об усиленном интересе налогового органа к конкретным сделкам с компанией и получении ими соответствующих требований, уведомлений из инспекции, либо руководство компании вызывается в инспекцию для дачи пояснений по конкретным сделкам.

ВИДЕО: Признаки приближения выездной проверки

Кроме формальной оценки своих рисков по критериям, рекомендованным ФНС, есть признаки, которые позволят налогоплательщику распознать приближение налоговой проверки. На видео о них рассказывает Татьяна Круглова, руководитель практики налоговый консалтинг юридической компании «Лемчик, Крупский и партнеры. Структурный и налоговый консалтинг».

Как подготовиться к выездной проверке: пошаговый алгоритм

- Проведите аудит своей хозяйственной деятельности, проанализируйте весь свой бизнес, чтобы выявить все «слабые» места до прихода представителей контролирующих органов. Обращайтесь к профессионалам: аудиторам, налоговым консультантам, налоговым юристам – они вам помогут выявить «слабые» места еще до прихода представителей контролирующих органов.

- Проверьте своих контрагентов на наличие у них признаков фирм-однодевок.

- Проверьте наличие комплекта документов, подтверждающих должную осмотрительность при выборе контрагентов.

- Подготовьте доводы, обосновывающие экономическую целесообразность проведения той или иной хозяйственной операции.

- Подготовьте документы, подтверждающие реальность ваших сделок.

- Проверьте правильность и полноту оформления первичных документов.

- Подготовьте документы, продумайте пояснения, обосновывающие рыночность цен в сделках между взаимозависимыми лицами.

- Проинструктируйте сотрудников: как им следует вести себя с представителями контролирующих органов.

- Подготовьте персонал к возможным вызовам на допросы в налоговый орган.

- Рекомендуем назначить одного-двух лиц из числа сотрудников компании, которые будут общаться с представителями налоговой инспекции.

- Проверьте, какие документы, предметы находятся у вас в офисе и легитимность их нахождения.

- Пригласите юриста для консультаций и помощи в сопровождении налоговых проверок.

Как предотвратить налоговую проверку

Разумеется, лучше предотвратить выездную налоговую проверку, чем устранять ее последствия. Предотвратить – это значит добросовестно вести свой бизнес, исчислять и уплачивать налоги с каждой налогооблагаемой хозяйственной операции по правилам, установленным российским налоговым законодательством и международными соглашениями.

Компания не интересна налоговой инспекции и не станет объектом предпроверочного анализа перед выездной проверкой, если она:

- платит налоги вовремя и в пределах приемлемой налоговой нагрузки;

- сдает в срок отчетность;

- всегда отвечает на требования и уведомления налогового органа;

- не замечена налоговым органом в схемах;

- не ведет деятельность с фирмами-однодевками;

- в ее цепочке контрагентов нет «технических организаций» и нет разрывов;

- при камеральных проверках у нее не выявляются противоречия, а если выявляются, то компания всегда дает исчерпывающие пояснения на все выявленные противоречия.

Пример из практики

Торговой компании пришло уведомление о превышении предельных вычетов по НДС и о вызове на комиссию в связи с этим. Директор и главный бухгалтер явились на комиссию в инспекцию в обозначенное время, дали пояснения о том, что в последний отчетный период действительно вычеты по НДС были заявлены в большем объеме. Это связано с сезонностью товара, реализация которого в холодные месяцы уменьшается, при этом товар закупается в том же объеме, и с началом весны ситуация поправится. Было дано обещание исправиться и впредь не допускать превышения предельных значений вычетов по НДС. Других вопросов у налогового органа не возникло.

ВИДЕО: Профилактические меры, которые помогут избежать выездной проверки

Об обсновных методах профилактики рассказывает Татьяна Круглова, руководитель практики налоговый консалтинг юридической компании «Лемчик, Крупский и партнеры. Структурный и налоговый консалтинг».

Итог: нужно четко соблюдать налоговое законодательство и критерии, установленные в том числе «Концепцией планирования выездных налоговых проверок», и тогда вероятность встречи с представителями налогового органа именно в рамках выездной налоговой проверки будет минимальной.

Ефремова Татьяна Александровна , Преподаватель кафедры «Налоги и налого-обложение» Государственное образовательное учреж-дение высшего профессионального образо-вания «Мордовский государственный уни-верситет имени Н. П. Огарева», Россия

Translation will be available soon.

Издайте свою монографию в хорошем качестве всего за 15 т.р.!

В базовую стоимость входит корректура текста, ISBN, DOI, УДК, ББК, обязательные экземпляры, загрузка в РИНЦ, 10 авторских экземпляров с доставкой по России.

Москва + 7 495 648 6241

Источники:

1. Берсенева Л.П. Совершенствование камерального контроля – фактор повышения эффективности выездных налоговых проверок // Налоги. Инвестиции. Капитал. – 2004. – №2.

2. Войнова Н.Н. Налоговая проверка как основная форма налогового контроля // Актуальные проблемы современной науки. – 2006. – № 2. – С.61-63.

3. Мороз В.В. Пути повышения эффективности выездной налоговой проверки // Финансы. – 2007. – № 8. – С.36-39.

МРОТ станет равен прожиточному минимумуПрезидент РФ предлагает установить с 1 мая 2018 года минимальный размер оплаты труда в сумме 11 163 рубля в месяц

Соответствующий законопроект внесен в Госдуму.

Согласно статье 133 Трудового кодекса РФ минимальный размер оплаты труда устанавливается одновременно на всей территории РФ федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения.

Федеральным законом от 28.12.2017 N 421-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в части повышения минимального размера оплаты труда до прожиточного минимума трудоспособного населения" с 1 января 2018 года минимальный размер оплаты труда установлен в сумме 9489 рублей в месяц, что составляет 85 процентов от величины прожиточного минимума трудоспособного населения в целом по Российской Федерации за II квартал 2017 года.

Настоящим законопроектом предлагается уже с 1 мая 2018 года довести минимальный размер оплаты труда до прожиточного минимума трудоспособного населения, установив его в сумме 11 163 рублей в месяц, что в том числе будет соответствовать требованиям Трудового кодекса РФ.

Документ: Проект Федерального закона N 374313-7 "О внесении изменения в статью 1 Федерального закона "О минимальном размере оплаты труда"

Источник: www.consultant.ru

Как получить сведения из реестра дисквалифицированных лиц

Минфин предлагает воспользоваться сервисом на сайте ФНС. Зная Ф.И.О. и дату рождения гражданина, можно проверить, находятся ли данные о нем в реестре. На сайте в том числе отражается, когда начался срок дисквалификации и когда он завершится.

Альтернативный способ - получить сведения из реестра по запросу. За это придется заплатить 100 руб.

Напомним, дисквалификация лишает права управлять организацией. Прежде чем принять на работу нового руководителя, нужно проверить, не дисквалифицирован ли он. Если заключить договор с дисквалифицированным гражданином, компанию ждет штраф до 100 тыс. руб.

Документы: Письмо Минфина России от 27.12.2017 N 03-12-13/87273

Источник: www.consultant.ru

Какой штраф грозит за неиндексацию зарплаты

В организации в связи с тяжелым материальным положением не проводилась индексация заработной платы работников в порядке и в сроки, установленные в коллективном договоре. Какой штраф за это предусмотрен?

Согласно статье 134 ТК обеспечение повышения уровня реального содержания заработной платы включает индексацию заработной платы в связи с ростом потребительских цен на товары и услуги. Работодатель обязан производить индексацию заработной платы в порядке, установленном коллективным договором, соглашениями, локальными нормативными актами.

За нарушение указанных положений работодатель несет административную ответственность согласно КоАП.

В Минтруда считают, что непроведение индексации оплаты труда работников организации, повлекшее выплату заработной платы в неполном объеме, образует объективную сторону состава административного правонарушения, предусмотренного частью 1 статьи 5.27 КоАП.

Напомним, в соответствии со ст. 5.27 КоАП нарушение трудового законодательства влечет предупреждение или наложение административного штрафа на юрлиц - от 30 до 50 тысяч рублей.

Документ: Письмо Минтруда от 26.12.2017 № 14-3/В-1135 от 26.12.2017.

Источник: Отдел новостей ИА "Клерк.Ру".

Исключение юрлица из ЕГРЮЛ

Юридическое лицо, которое в течение последних двенадцати месяцев, предшествующих моменту принятия регистрирующим органом соответствующего решения, не представляло документы отчетности, предусмотренные законодательством, и не осуществляло операций хотя бы по одному банковскому счету, признается фактически прекратившим свою деятельность. Такое юридическое лицо может быть исключено из Единого государственного реестра юридических лиц в порядке, предусмотренном законодательством.

При наличии одновременно всех вышеуказанных признаков недействующего юридического лица, регистрирующий орган принимает решение о предстоящем исключении юридического лица из ЕГРЮЛ.

Порядок исключения юридического лица из ЕГРЮЛ применяется также в случаях:

- невозможности ликвидации юридического лица ввиду отсутствия средств на расходы, необходимые для ликвидации, и невозможности возложить эти расходы на его учредителей;

- наличие в ЕГРЮЛ сведений, в отношении которых внесена запись об их недостоверности, в течение более чем шести месяцев с момента внесения такой записи.

Решение о предстоящем исключении публикуется в органах печати. Одновременно с решением о предстоящем исключении публикуются сведения о порядке, сроках и адресе направления возражения заинтересованного лица, чьи права и законные интересы затрагиваются в связи с исключением недействующего юридического лица из ЕГРЮЛ.

Возражение должно быть мотивированным, то есть из него должно быть понятно, как исключение юридического лица из ЕГРЮЛ затрагивает права и законные интересы лица, направившего возражение.

Заинтересованное лицо вправе представить в регистрирующий орган возражение относительно предстоящей государственной регистрации, в срок не позднее чем три месяца со дня опубликования решения о предстоящем исключении. Возражение, представленное в срок превышающий три месяца, не учитывается при принятии решения о предстоящем исключении.

Тысячи компаний исключены из ЕГРЮЛ

Налоговые органы Московской области в 2017 году исключили из ЕГРЮЛ почти 21 тысячу компаний, фактически прекративших свою деятельность, сообщает пресс-служба подмосковного УФНС.

Кроме того, за истекший год в ЕГРЮЛ внесено более 33 тысяч записей о недостоверности сведений, касающихся данных о местонахождении юридического лица, о руководителях и учредителях компаний. Такая запись сделает организацию мало привлекательной для потенциальных партнеров по бизнесу и станет сигналом для контролирующих органов, считают налоговики. То, что это может разрушить вполне законный бизнес, их явно не волнует.

С 1 сентября 2017 года в соответствии с изменениями, внесенными в Федеральный закон от 08.08.2001 №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», организация, у которой в ЕГРЮЛ имеется запись о недостоверности сведений, может быть исключена из реестра в административном порядке по истечения шести месяцев с момента внесения такой записи.

Источник:Отдел новостей ИА "Клерк.Ру".

Предпроверочный анализа для налоговой проверки

За 9 месяцев 2017 года в России проведено 13 516 выездных налоговых проверок (ВНП) юридических лиц. Лишь 128 из них закончились «без выявленных нарушений». Несложно посчитать, что точность выхода инспекторов на проверку составляет 99 %.

Данный показатель эффективности налогового контроля остаётся неизменным на протяжении нескольких лет, при этом количество ВНП постоянно сокращается. Например, в далёком 2012 году было проведено свыше 45 тыс. выездных проверки юридических лиц, то есть в 3 раза больше.

Что касается размера доначисленных налогов, то в в том же 2012 году средняя сумма на одну ВНП составляла 6,5 млн. рублей, а в 2017 — уже 12,5 млн. Эти факты свидетельствуют о том, что ФНС с каждым годом всё избирательнее подходит к проведению проверок.

Что же позволяет добиваться более высокой эффективности? На официальном языке это звучит так: «общее количество проверок сократилось..., что обусловлено „точечным“ подходом к отбору объектов контроля и усилением аналитической составляющей при подготовке проверок...».

Переводя на «русский», это значит, что инспекторы смогли воспользоваться техническим потенциалом ФНС, заложенным еще несколько лет назад. Большая часть работы (70-80 %), необходимой для налогового контроля, проводится именно в процессе предпроверочного анализа и ложится в основу акта налоговой проверки.

Предпроверочный анализ — это своего рода негласное исследование информации о налогоплательщике, посредством которого налоговая определяет для себя целесообразность выхода на ВНП. Налоговый аналитик с помощью специальных технологий и инструментов собирает и обобщает информацию которая позволяет ещё до назначения проверки составить представление о деятельности налогоплательщика и обнаружить «проблемные места». При этом предпроверочный анализ направлен не только на выявление нарушений законодательства. Важно понять, не является ли потенциальный проверяемый анонимной структурой и есть ли перспектива реального взыскания доначисленных налогов и штрафов.

1. Заключение по результатам предпроверочного анализа

Начнем с конца. Предпроверочный анализ, не смотря на негласность, имеет и формализованную часть — письменный документ, заключение.

Такой документ состоит из 6 разделов:

- Основные сведения о налогоплательщике (кроме формальных данных типа даты и адреса регистрации, здесь приводятся сведения об учредителях и их участии в других юр.лицах, их доходах и источниках таких доходов, круга выявленных взаимозависимых лиц, составе имущества как руководителей и учредителей, так и самой компании);

- Общая оценка финансово-хозяйственной деятельности (анализ и оценка данных бухгалтерской и налоговой отчетности, их положительная или отрицательная динамика, анализ состава кредиторской задолженности, правильность формирования затрат, сопоставляются налоговые базы по прямым и косвенным налогам, отдельно анализируются имущественный и транспортный налог);

- Оценка по критериям риска (табличная форма, основана на 12-ти критериях риска в соответствии с приказом ФНС России от 30.05.07г. №ММ-3-06/333, эти критерии вы можете найти на сайте www.nalog.ru);

- Сведения из информационных ресурсов и прочих источников (почти два десятка ПИК — поисково-информационных комплексов, специальные инструменты анализа информации и открытые источники...но об этом ниже);

- Сведения о проведенных мероприятиях налогового контроля (на самом деле в этом разделе не только данные о результативности камеральных и выездных проверках налогоплательщика в предыдущие периоды, но и данные из банков. Именно информация по движению денежных средств по счетам ложится в основу построения блок-схемы участников группы компаний, выявления источников изъятия наличных денежных средств. Кроме того компании из блок-схемы анализируются на предмет анонимности и транзитности деятельности с приведением данных их налоговой отчётности. Здесь же приводится информация о встречных проверках контрагентов и контрагентов контрагентов);

- Выводы (разумеется речь идет о выводах целесообразности проведения ВНП, составе проверяющих, мероприятиях, которые необходимо провести в рамках ВНП, сумме потенциальных доначислений, реальности их взыскания, а также о необходимости включения в состав проверяющих оперативных сотрудников органов внутренних дел).

Теперь разберём процесс предпроверочного анализа на примере некой организации, попавшей под прицел налогового органа. Назовём её — ООО «А».

2. Первичный отбор

То, о чём мечтали герои фильма «Приключения электроника», давно входит в нашу жизнь. Автоматизация, роботы, снижение человеческого фактора не остались в стороне и от системы налоговых органов.

Первичный отбор кандидатов для ВНП проводят программы.

ВНП-отбор. Основной фильтр. Работает с данными налоговой и бухгалтерской отчётности. Её задача — проанализировать компанию по ряду критериев. Интересно, что компании сравниваются с другими налогоплательщиками, имеющими такой же ОКВЭД. Таким образом, если в качестве основного вида деятельности указана оптовая торговля, а в реальности организация занимается производством, её показатели всё равно будут сопоставляться с другими оптовиками, по сравнению с которыми налоговая нагрузка производственников выгодно отличается. Но, зачастую, бывает всё с точностью до наоборот.

ВНП-Отбор проставляет баллы. Своего рода чёрные камушки в мешочке добрых дел налогоплательщика. При определенном количестве набранных баллов система рекомендует налогоплательщика к проверке.

Среди других программных комплексов назовём: СУР АСК НДС-2 и АСК НДС-2 . Аббревиатура СУР означает: система управления рисками (налоговыми).

Суть работы программ сводится к выявлению налогоплательщиков, которые не платят НДС (потенциальные фирмы-однодневки), и анализу связей других организаций с таковыми.

Первая программа автоматически делит всех налогоплательщиков на три категории:

а) низкий налоговый риск (платят НДС, не взаимодействуют с потенциальными однодневками, имеют средства/ресурсы для ведения деятельности);

б) высокий налоговый риск (не платят НДС либо платят его в минимальном размере, в составе контрагентов имеются потенциальные однодневки, отсутствуют ресурсы для реальной деятельности);

в) средний налоговый риск (не попали в вышеуказанные категории).

Знаменитая АСК НДС-2 ищет разрывы в цепочках уплаты НДС. Сведения из отчётности налогоплательщика автоматически сопоставляются с данными его контрагентов. Если в цепочке есть расхождение, программа сигнализирует об этом компании (направляет требование дать пояснения). Иными словами, АСК НДС-2 ищет так называемые «чёрные дыры» — некие структуры (связанные между собой организаций), внутри которых отсутствует источник возмещения НДС, и определяет, насколько близок потенциальный проверяемый к такой «чёрной дыре».

По результатам работы этих двух программ выявляется, что ООО «А» имеет связь с цепочкой «проблемных» контрагентов. Произошло это случайно или же компания реально использует их для целей агрессивной оптимизации НДС — неважно. СУР в любом случае подсветит ООО «А» жёлтым или красным цветом (средний или высокий уровень налогового риска). Представим, что так и произошло. АСК определил средний уровень риска, а ВНП-отбор предложила проверить ООО «А». Что происходит дальше?

Налоговые инспекторы анализируют досье компании, которое содержится в АИС «Налог 3». В том числе рассматривают движение средств по счетам, наличие имущества у компании, состав руководителей и учредителей (участников) их доходы, а также личное имущество и имущество членов их семей.

В данном случае задача понять, есть ли смысл выходить на проверку, ведь доначислить налог — это пол дела, его ещё нужно взыскать за счёт чего-то. В рассматриваемой ситуации, поскольку компания реально ведёт деятельность, потенциал для взыскания есть.

Отдельно упомянем ПК «ВАИ» (визуальный анализ информации) — роботизированный помощник, позволяющий наглядно отследить данные по взаимозависимости, участию учредителей в других юр.лицах, источникам доходов и т.д.

Однако «сито» программных комплексов остается слишком широким, чтобы довериться только ему. Получив заключение о наличии перспективы для проведения выездной налоговой проверки конкретного налогоплательщика, сотрудники отдела предпроверочного анализа переходят к «ручной» его части.

3. «Ручной» анализ

На этом этапе налоговый орган должен выявить операции, направленные на получение необоснованной налоговой выгоды. Основные направления:

- поиск связей с «проблемными» контрагентами (в целях агрессивной оптимизации НДС и получения наличных);

- выявление подконтрольных субъектов на УСН и признаков искусственного дробления (в целях минимизации налога на прибыль и получения наличных).

И здесь на помощь опять приходят информационные базы, например, ПИК «Однодневка» — специальный реестр организаций, имеющих признаки анонимных структур. С их помощью инспектор с пристрастием анализирует конкретных контрагентов ООО «А» и сделки с ними, разыскивая потенциальные «компании-однодневки». Предположим, что инспектор такого нашёл. После он принимается за контрагентов «проблемного» поставщика, а затем контрагентов контрагента и так далее. Размотав цепочку до конца, перед налоговой откроется вся разветвлённая сеть «проблемных» контрагентов с которой связан проверяемый. А после анализа сделок с такими «партнёрами» инспектор подсчитает минимальную сумму налога к доначислению.

Имея на руках такие сведения, очевидными становятся два момента: основания для доначисления налогов ООО «А» точно есть; двигаться налоговой во время ВНП нужно в направлении выявленных «однодневок» и сделок с ними.

Специальные системы

Системы Fira.Pro и СПАРК . С их помощью устанавливаются связи субъектов через учредителей, руководителей, адреса, интернет сайты и номера телефонов. Используя данные из этих систем, налоговый орган выстраивает схему группы взаимосвязанных лиц. Так становится понятно, в какую сторону двигаться.

Открытые источники

Выявив связи, инспектор принимается за анализ открытых источников информации: сайт компании, социальные сети, статьи и публикации в интернет-изданиях. Здесь проверяющий хочет найти фразы «Группа компаний...», «Президент группы компаний...», «Холдинг...» и другую информацию, которая прямо или косвенно указывает на взаимозависимость субъектов и/или их подконтрольность одному лицу.

Собственники бизнеса в большинстве своем люди амбициозные, поэтому большие развернутые статьи в ключе «я вложил последние 10 тыс. долларов, а теперь это группа компаний с оборотом в 1 млрд.» не редкость. Опасной может стать информация, например, о размере выручки удачливого бизнесмена, о статусе «официального представителя в РФ такого-то бренда» при отсутствии прямого импорта, а также перечне сотрудников компании, крупных контрактах и т.п.. Фотографии с корпоративов тоже смотрят. Поэтому есть смысл сопоставить для себя ваш официальный статус в бизнесе и позирование на фоне шумной компании сотрудников.

Отдельного упоминания заслуживает сайт www.arbitr.ru . Редко кто из налогоплательщиков правильно отвечает на вопрос, что именно ищет инспектор в картотеке арбитражных дел. А ответ на поверхности. Задайте себе вопрос: участвовали ли компании вашего бизнеса хоть раз в арбитражном процессе (неважно в каком статусе)? Лишь 5% никогда не бывали в арбитражном суде. Таким образом, если контрагенты проверяемого налогоплательщика отсутствуют в базе данных арбитража, вывод напрашивается сам собой. Скорее всего это анонимная структура.

Запрос информации

Определив потенциальных взаимозависимых лиц, проверяющий запросит у банка информацию по расчётным счетам ООО «А» (как действующим, так и закрытым) и посмотрит, проходили ли какие-либо платежи между такими субъектами.

Предположим, что в данном плане к ООО «А» не подкопаться. Однако, после внимательного изучения выписки по счёту, налоговый инспектор обнаружил периодические платежи в адрес некого ИП. Запросив вписку с расчётного счёта предпринимателя, инспектор видит, что полученные от ООО «А» средства тот сразу же переводит на свой счёт физ лица в полном объёме. Такое поведение свидетельствует о транзитном характере операций между ООО «А» и ИП.

Инспектор не останавливается на достигнутом и направляет новый запрос в банк с просьбой предоставить информацию по IP и MAC адресам ООО «А» и ИП, которые фиксируются кредитной организацией при каждом входе клиента в интернет-банк. Банк запрашиваемую информацию предоставляет и тут открывается новый любопытный факт: IP и MAC адреса ООО «А» и ИП совпадают, а значит управление расчётными счетами этих субъектов осуществляется с одного компьютера (из одного места).

Подобные совпадения свидетельствуют о том, что ИП контролируется компанией, следовательно, есть возможность исключить платежи в адрес ИП из расходов ООО «А» и доначислить налог на прибыль.

Обращаем ваше внимание и на то, что такие данные запрашиваются не только по действующим, но и уже закрытым счетам. Поэтому если вдруг пришло озарение, что несколько счетов управляются с одного IP-адреса, то закрывать их и открывать новые бессмысленно в большинстве случаев. Лучше найти этому логичное объяснение. Либо перейти к более кардинальным действиям.

Помимо запросов в банк, проверяющий обратится в другие органы: Росреестр и ГИБДД. Делается это для того, чтобы выявить конкретный состав имущества компании, а также имущества её руководителей, учредителей и их супругов. В данном случае преследуются две цели. О первой мы говорили ранее — нужно окончательно установить за счёт чего будут взысканы доначисленные налоги.

Вторая направлена на соотнесение доходов руководства и их уровня жизни. Если инспектор выявит, что руководитель компании имеет в собственности Rolls-Royce и особняк в 500 м2, при этом его доходы составляют 150 000 рублей, вывод будет однозначным: деньги из компании «А» выводятся. Остается понять как именно.

Встречаются и вовсе нетривиальные запросы. Есть практика предпроверочных анализов производственных компаний, где инспектор соотнёс данные заявленных объемов производства в бухгалтерской и налоговой отчётности с аналогичными данными, поданными налогоплательщиком при согласовании зоны отчуждения с природоохранными органами.

Архив

Дополнительно, в рамках предпроверочного анализа, будут подняты все пояснения и ответы на требования налогоплательщика. Напомним, что порядок работы с архивной документацией в ФНС также изменился. Ранее пояснения налогоплательщиков складывали в большую пыльную коробку и отправляли в архив, откуда поднять их было практически нереально. Сейчас же они хранятся в электронном виде в АИС «Налог-3» , так что достать их не составит большого труда.

Проделав вышеописанную работу, отдел предпроверочного анализа резюмирует:

- рекомендуем провести выездную налоговую проверку;

- по результатам ВНП минимальное доначисление налога на добавленную стоимость составит X рублей; минимальное доначисление налога на прибыль составит Y рублей;

- в рамках подготовки к ВНП провести следующие мероприятия: ...

- в рамках ВНП запросить документы по сделкам с контрагентами... ; провести следующие мероприятия: ...

4. Особенности выхода на ВНП

Критерий «Три года»

Многие до сих пор всерьёз думают, что налоговая выходит на ВНП раз в три года, поэтому придерживаются принципа: «Мы три года поработаем, а потом компанию поменяем».

Такая «политика» обречена на провал. Во-первых, налоговая служба не будет выжидать три года, чтобы выйти на проверку. НДС сдаётся поквартально, если есть основания провести ВНП, придут, проверят, доначислят. Во-вторых, на сегодняшний день судебная практика имеет достаточно прецедентов привлечения к ответственности компаний-клонов проверенных налогоплательщиков. Соответственно, меняя компанию на новую, в том числе переводя сотрудников, передавая активы и перезаключая контракты с покупателями и поставщиками, мы даём налоговому органу железобетонное основание привлечь её по долгам старой как взаимозависимую структуру.

Показатели эффективности

Налоговые инспекторы, проводящие ВНП, имеют свой KPI, что на первый взгляд может показаться странным. Более того, любой причастный к проверкам сотрудник налоговой будет отрицать существование каких-либо показателей эффективности. Однако мы с вами понимаем, что проведение проверки чего-то стоит бюджету и, как минимум, должно окупаться.

KPI налогового инспектора при ВНП определяется как сумма доначисленного и, внимание, взысканного налога. Для городов-миллионников минимальный показатель составляет 5 млн. руб. (для Москвы 11 млн.). Таким образом, если по результатам предпроверочного анализа сумма к доначислению оставит менее 5 млн., проведение ВНП скорее всего отложат «до лучших времён».

«Портрет» проверяемого

Пожалуй, основным критерием, по которому налоговый орган отбирает проверяемых — это размер бизнеса (для ФНС — это размер выручки). Малый бизнес (с выручкой до 100 млн.) менее интересен с точки зрения проверяющих. В этой связи для среднего бизнеса есть оптимальная стратегия — стать малым (в глазах ИФНС). Хотя и из этого правила встречаются исключения.

Нечего взять

Нет смысла доначислять налог, если взыскать его не получится. Для этого на этапе предпроверочного анализа анализируется имущественное положение компании, её учредителей и руководителей, а также членов их семей, включая наличие долей в иных компаниях, недвижимого имущества и автомобилей. Если по результатам предпроверочного анализа инспекторы придут к выводу, что перспективы взыскать доначисленный налог нет, вероятность назначения ВНП существенно снижается.

Ну, и напоследок. Выводы, так сказать.

Первое , что надо уяснить для себя. Если вы получили решение о назначении ВНП, то вопроса о том, найдут ли у вас нарушения, не стоит. Их уже нашли.

Второе . Размер потенциальных доначислений в 99% случаев выше минимального порога привлечения к уголовной ответственности за неуплату налогов по ст.ст. 198, 199 УК РФ, чтобы там СМИ не писали про либерализацию в сфере предпринимательской деятельности.

Третье . У налоговых органов в арсенале есть специальные средства взыскания выявленной недоимки не только с налогоплательщика, но и с иных взаимозависимых лиц. А также в процедуре банкротства. Сами доначисления никого не интересуют, главное — реальность взыскания. Этот постулат должен лежать в основе проектирования имущественной безопасности вашего бизнеса (группы компаний).

И последнее . Проверка раз в три года — просто миф. Причем очень старый. Весь комплекс камеральных мероприятий (и предпроверочного анализа и камеральных проверок) направлен на скорость. На скорость реакции ФНС относительно возможных налоговых нарушений со стороны налогоплательщиков.

Предпроверочный анализ финансово-хозяйственной деятельности осуществляется в отношении налогоплательщиков, отобранных для включения их в план ВНП. По своей сути предпроверочный анализ является, с одной стороны, одним из этапов подготовки и проведения выездных налоговых проверок, а с другой стороны, он имеет относительно самостоятельное значение как разновидность налогового мониторинга рисков налогоплательщиков , встроенную в общую систему и процедуру налогового контроля.

В этой связи налоговый мониторинг в форме предпроверочного анализа представляет собой комплекс контрольных процедур и мероприятий налогового контроля, направленных на подготовку максимально эффективной ВНП путем сбора сведений о налогоплательщике, всестороннего анализа его финансово-хозяйственной деятельности и выявления на этой основе «проблемных» вопросов предстоящей налоговой проверки.

Основной целью предпроверочного анализа является разработка оптимальной стратегии выездной налоговой проверки, а основной его задачей - выявление наиболее вероятных нарушений налогового законодательства, которые будут исследоваться в ходе проведения контрольных мероприятий ВНП.

Процесс проведения предпроверочного анализа включает в себя следующие три этапа:

- 1) анализ информации о налогоплательщике, имеющейся в распоряжении налогового органа, оценка ее полноты, сбор и анализ недостающих сведений;

- 2) выявление «критических» точек, «проблемных» вопросов налогового контроля;

- 3) определение перспективных направлений (методов и мероприятий) налогового контроля в рамках проведения ВНП и определение сумм предполагаемых доначислений налоговых платежей в пределах возможностей предпроверочного анализа.

На первом этапе предпроверочного анализа исследуется вся информация о налогоплательщике, имеющаяся в распоряжении налогового органа (из внутренних и внешних источников), а именно:

- - сведения о налогоплательщике, содержащиеся в различных информационных ресурсах налоговых органов (ЕГРН, ЕГРЮЛ, ПИК «НДС, ПИК «Недействительные паспорта», ПК «Банковские счета», ПК - «Однодневка» и др.);

- - сведения о налогоплательщике, полученные на основе заключенных межведомственных соглашений или по запросам в государственные органы и иные сторонние организации, располагающие такой информацией (органы внутренних дел, таможенные органы, лицензирующие и регистрирующие органы и др.);

- - информация о налогоплательщике, полученная из внешних источников в инициативном порядке (от других контролирующих органов, от сотрудников, акционеров и участников, клиентов и т.д.);

- - сведения о налогоплательщике, его взаимозависимых лицах и основных контрагентах, содержащиеся в средствах массовой информации и сети Интернет;

- - выписки банков по счетам налогоплательщика, полученные в соответствии с п.2 ст. 86 НК РФ;

- - результаты и документы предыдущих камеральных и выездных налоговых проверок налогоплательщика и его контрагентов;

- - решения судебных органов по налогоплательщику и его контрагентам;

Анализ информации о налогоплательщике, находящейся в распоряжении налогового органа, осуществляется по следующим направлениям.

- 1. Проводится анализ показателей финансово-хозяйственной деятельности налогоплательщика, в том числе:

- - анализ динамики сумм, исчисленных и уплаченных налоговых платежей (изменения сумм исчисленных налогов, своевременности и полноты уплаты, причин неуплат);

- - анализ динамики показателей финансово-хозяйственной деятельности налогоплательщика (платежеспособности, налоговой нагрузки, среднемесячной заработной платы на одного работника, уровня рентабельности, доли вычетов по НДС, соотношения доходов и расходов, темпов их роста и др.);

- - сравнение показателей финансово-хозяйственной деятельности налогоплательщика с показателями аналогичных налогоплательщика по отраслевому признаку.

- 2. Осуществляется повторный анализ соответствия налогоплательщика «Общедоступным критериям» в порядке, предусмотренном Концепцией, в том числе путем сравнения показателей налоговой нагрузки и рентабельности со среднеотраслевыми показателями, сопоставления среднемесячной заработной платы на одного работника с данными Федеральной службы государственной статистики (Росстата).

- 3. Проводится сопоставление налоговых баз и объектов налогообложения по различным видам налогов по данным налоговой и бухгалтерской отчетности, в том числе:

- - сумм доходов и расходов, отраженных в декларации по налогу на прибыль организаций и Отчете о прибылях и убытках (форма № 2);

- - выручки от реализации, отраженной в декларации по налогу на прибыль организаций, в Отчете и прибылях и убытках (форма №2) и декларации по НДС (для индивидуальных предпринимателей - дохода в декларациях по НДС и НДФЛ);

- - остаточной стоимости основных средств, отраженной в бухгалтерском балансе (форма №1) и в декларации по налогу на имущество организаций;

- - суммы удержанного НДФЛ по форме 2-НДФЛ и суммы перечисленного налога и т.д.

- 4. Проверяется наличие у налогоплательщика объектов собственности (земельных участков, транспортных средств, недвижимого имущества) на предмет:

- - превышения площади земельных участков по данным земельного комитета над данными декларации по земельному налогу;

- - превышения количества транспортных средств по данным ГИБДД над данными декларации по транспортному налогу;

- - полноты обложения налогом на имущество объектов недвижимого имущества;

Кроме того, отдельно проводится анализ в отношении каждого уплачиваемого налогоплательщиком имущественного налога.

5. Проводится анализ выписок банков по счетам налогоплательщика, полученных в соответствии со ст. 86 НК РФ. Он позволяет налоговым органам составить схему движения финансовых потоков организации, выявить ее основных контрагентов (поставщиков и покупателей), оценить характер финансово-хозяйственных операций на предмет соответствия осуществляемым видам деятельности, установить разовые и непрофильные сделки, определить источники финансирования, а также выявить сделки и их контрагентов, по которым необходимо истребовать документы и информацию.

Второй этап предпроверочного анализа предполагает выявление «критических точек» (проблемных вопросов) налогового контроля. «Критические точки» налогового контроля («точки контроля») - это финансово-хозяйственные операции налогоплательщика, при реализации которых велик риск совершения налогоплательщиком сделок, направленных на получение необоснованной налоговой выгоды. В качестве «критических» потенциально могут рассматриваться следующие операции по счетам и сделки налогоплательщика:

- 1) расчеты по сделкам между взаимозависимыми лицами;

- 2) сделки с организацией, имеющей признаки фирмы-однодневки;

- 3) сделки с посредником между фирмой-однодневкой и налогоплательщиком;

- 4) сделки с организацией, имеющей признаки «анонимных» структур (регистрация организаций по несуществующим адресам или адресам массовой регистрации; регистрация бизнеса или имущества на физических лиц, умерших либо утерявших паспорт; учредитель и руководитель являются лицами, зарегистрированными в другом регионе; наличие массовых учредителя или руководителя);

- 5) сделки с организацией, участником (учредителем) которой выступает оффшорная компания, или сделки с самой оффшорной организацией;

- 6) транзитный характер расчетов, например, если денежные средства, зачисленные на счет, в течении одного-двух дней перечисляются налогоплательщиком в сопоставимой сумме другому контрагенту; имеет место быстрое и частое проведение встречных расчетов (особенно с контрагентами, у которых счета открыты в том же банке); один покупатель и один поставщик налогоплательщика являются его единственными контрагентами;

- 7) сделки между формально не связанными между собой контрагентами, по которым операции безналичной оплаты произведены через «Клиент-банк» с одних и тех же 1Р-адресов;

- 8) разовые расчетные операции на крупные и округленные суммы (риск вывода или обналичивания средств);

- 9) сделки с контрагентами, созданными незадолго до их совершения (особенно, если операции по сделке носили разовый характер);

- 10) непрофильные сделки, когда операции приобретения или реализации товаров не соответствуют фактическому виду финансовохозяйственной деятельности налогоплательщика (риск фиктивного характера сделки);

- 11) сделки, экономическая целесообразность и обоснованность которых вызывает сомнения в силу их притворности, отсутствия реальной деловой цели (риск фиктивного характера деятельности или сделки);

- 12) выдачи (погашения) займов, особенно на суммы, несопоставимо большие, по сравнению с суммой их погашения (выдачи), либо выдача беспроцентных займов (риск вывода или обналичивания средств);

- 13) сделки с векселями;

- 14) отсутствие сообразных с деловой целью затрат на приобретение сырья, материалов, комплектующих, запчастей, оборудования, МБП и прочих расходов на ведение основной деятельности;

- 15) отсутствие платежей, необходимых для ведения нормальной финансово-хозяйственной деятельности налогоплательщика (выплаты заработной платы, платежей по аренде, оплаты коммунальных услуг, услуг связи и т.д.).

На третьем этапе предпроверочного анализа налоговые органы определяют направления, методы и мероприятия налогового контроля в порядке проведения ВНП в соответствии с возможностями такого анализа с целью подтверждения выявленных «точек контроля» (предполагаемых налоговых правонарушений и сделок налогоплательщика, направленных на получение необоснованной налоговой выгоды). Неуплаченные или неправомерно уменьшенные по ним суммы налогов составят суммы их к доначислению, что и является результатом предпроверочного анализа. Тем самым, обеспечиваются точечность и эффективность мероприятий налогового контроля, то есть сопоставимость конкретных трудозатрат на их проведение с потенциальной суммой доначисленных налогов.

Важной задачей и результатом предпроверочного анализа является также достижение высокой степени изученности условий финансово-хозяйственной деятельности налогоплательщика, что позволяет аналитику четко ответить на следующие вопросы: может ли организация при декларируемых финансовых результатах осуществлять свою деятельность в нормальном режиме; каким образом реализуется налогоплательщиком основная цель предпринимательской деятельности - получение прибыли; в чем заключается выгода учредителей от существования организации, если ее деятельность является убыточной или низкорентабельной

После определения необходимых мероприятий налогового контроля, налоговый орган запрашивает у третьих лиц документы и сведения по выявленным «точкам контроля» и предполагаемым налоговым правонарушениям для последующего проведения встречных налоговых проверок.

- На последний аспект в свое время обращал внимание А.С. Кизимов (Указ. соч. С.31).42