Кредитование является одной из самых востребованных банковских услуг во многих странах мира. Мода на займы обусловлена тем, что они позволяют гражданам решать финансовые вопросы без промедления. С помощью кредитов можно купить квартиру или автомобиль, оплатить учебу или отдых, сделать ремонт или пройти лечение в престижной клинике.

Главное – грамотно оформить займ, оценить собственные финансовые возможности и не стать жертвой финансовой кабалы.

Что такое «кредит на двоих»?

Чтобы получить финансовую поддержку от того или иного банковского учреждения, необходимо выполнить ряд требований.Зачастую не все потенциальные заемщики попадают под параметры, установленные политикой организации. К примеру, большой процент клиентов сталкивается с проблемой небольшого заработка.

В таком случае спасением может стать созаемщик. Это человек, который является дольщиком кредита, имеет на него права и несет те же финансовые обязательства, что и основной заемщик.

Оформление кредита на нескольких человек является популярным способом при получении ипотечного займа. Созаемщиками становятся супруги, между которыми делятся обязательства.

Но нередко получить финансы от банка на двоих или троих желают знакомые, друзья или бизнес-партнеры. Все лица являются заинтересованными в кредите.

По уставу они обязуются уплачивать долг, однако нередко кредитное бремя становится ношей одного из заемщиков.

По этой причине, желая получить займ с созаемщиком, нужно трезво оценить не только свои возможности, но и ответственность со стороны партнера.

Какие риски предполагает кредит на нескольких заемщиков?

Многие граждане, приняв решение взять займ в банке, не задумываются о негативных последствиях данного мероприятия. Особенно если оформляется он на нескольких лиц.Человек по природе доверчив, а потому готов верить своим друзьям и бизнес-партнерам, обещающим нести обязанности по кредиту.

Однако на деле далеко не каждый способен вносить свою лепту и погашать долг. В числе главных рисков, с которым может столкнуться ответственный заемщик, оформивший ссуду в паре с другом, значатся:

Отказ созаемщика от выплаты долга;

Нецелевое использование средств;

Просрочки со стороны созаемщика.

По статистике, большинство кредитов «на двоих» открывается с целью развития бизнеса, покупки техники или транспортных средств.

Неприятностью в таких случаях является нечестное использование займа или конечной покупки. Так, к примеру, приобретение транспортного средства может стать камнем раздора самых лучших друзей.

Если один из заемщиков относится к покупке и кредитным обязательства со всей ответственностью, а второй участник сделки нарушает условия договора, единолично пользуется автомобилем, то может возникнуть спорная ситуация.

И разрешить ее по всем правилам и законам практически невозможно. Случается это из-за пренебрежения к документальным, нотариально заверенным гарантиям со стороны каждого заемщика, которые оформляются вместе с подачей заявки на кредит.

Желая взять займ вместе с другом или коллегой, необходимо позаботиться о грамотно составленных условиях финансовых взаимоотношений участников будущей сделки по кредиту.

Основные факторы безопасной сделки:

Несмотря на мнение экспертов и статистику, получение кредита в паре с другом является востребованной услугой. Она может быть и безопасной, если изначально обсудить с партнером условия сделки. Обратить внимание следует на такие факторы, как:

Страхование кредита;

Нотариальное заверение того, что обе стороны будут исполнять равные обязанности;

Соглашение о взаимных обязательствах;

Возможность кредитования во время выплаты совместного займа.

Оформление страховки по кредиту является определенной гарантией того, что при отсутствии возможности погашать долг заемщики смогут сохранить свое имущество и статус ответственного клиента.

Сумму страховки можно поделить на всех участников кредитной сделки. Кроме того, подобная процедура ценится банками.

В свою очередь они готовы пойти на уступки клиентам, застраховавшим займ, увеличив кредитный лимит или же снизив на пару пунктов ставку.

Нотариальное заверение о равном погашении кредита не заставит Вашего партнера нести обязательства, однако может помочь Вам во время судебного разбирательства.

Документ, заверенный на законодательном уровне докажет то, что Вы не единственный несете ответственность за уплату долга, и взимать оставшуюся часть банк будет у созаемщика.

Взаимные обязательства также требуют нотариального заверения. К примеру, по такому соглашению один из участников сделки может отказаться от выплаты кредита, но возместить созаемщику другими материальными ценностями (имуществом, ценными бумагами и т.п.).

Дополнительно необходимо обсудить вопрос о возможности кредитования в период выплаты общего долга. Лучше установить запрет, так как новые займы могут негативно сказаться на возможности погашать имеющиеся обязательства.

Условия оформления кредитов на нескольких человек:

Если Вы все же решили получить кредит вместе со своим другом или знакомым, то Вам следует знать об условиях предоставления финансовой помощи.

Они мало чем отличаются от стандартной процедуры оформления. Единственное – документы подаются и от лица заемщика, и от созаемщика.

Банки предъявляют к обоим претендентам такие требования, как:

Наличие гражданства Российской Федерации;

Наличие постоянного источника дохода, подтвержденного документально;

Возраст от 21 до 60 лет;

Наличие прописки в регионе оформления займа;

Наличие положительной кредитной истории.

Кредиты на 2 или более заемщиков выдаются на такие нужды, как:

Покупку автомобиля или другого транспортного средства;

Приобретение жилья;

Открытие бизнеса;

Оплату образования.

Все вышеперечисленные категории займов попадают под долгосрочные. Они предполагают крупную сумму денег, погашать которую легче в паре с надежным созаемщиком.

Как взять кредит на двоих?

Для того, чтобы оформить такой кредит - достаточно подать заявку, сделать это можно прямо с сайта:Стоит ли доверять созаемщикам?

Оформление займа на нескольких человек имеет неоспоримые преимущества, заключающиеся в большом лимите и возможности разделить кредитное бремя.Но не во всех случаях подобные сделки заканчиваются удачно. Более 70% граждан, занявших деньги вместе с друзьями, сталкиваются с проблемами. Полностью застраховать себя от них – невозможно.

Эксперты считают, что открытие совместной кредитной линии целесообразно, если партнер уже имел подобный опыт или некогда успешно погасил собственный займ. Это характеризует человека с положительной стороны. Однако условия пользования кредитом следует обговорить до момента получения денег.

Лучше всего совместный займ оформлять для развития бизнеса, покупки техники или транспортного средства, которые будут использоваться в служебных целях.

Так обязанности и права будут распределены изначально. Это избавит не только от недоразумений, связанных с погашением долга, но и разногласий по применению кредитных средств.

Доверие, грамотный подход, заверение всех обязательств и прав через нотариуса – три столпа, которые помогут Вам воспользоваться финансовой поддержкой банков вместе с другом или коллегой.

Конечно, Москва – город больших возможностей, именно сюда приезжают многие жители нашей страны в поисках перспективной работы, лучшего качества жизни. Еще до недавнего времени права иногородних довольно часто ущемлялись банковскими учреждениями.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

А происходило это так: банки требовали от потенциального заемщика постоянную регистрацию на территории нахождения финансового учреждения.

Некоторые кредитные организации до сих пор прописывают данный пункт в своих кредитных программах.

Но большинство банков все же старается изменить свою стратегию, постепенно отходя от данного требования, и ситуация для иногородних начинает меняться в лучшую сторону.

Условия кредитования

Конкурентная борьба, которая разворачивается между банками, заставляет кредитные учреждения смягчать свои требования к потенциальным клиентам, в том числе и иногородним.

Многие банки готовы предоставлять кредиты и заемщику с временной регистрацией, но с одной оговоркой: срок займа не может превышать действие временной регистрации.

Дополнительным условием предоставления кредита будет являться постоянная работа в месте размещения банка, где заемщик трудится более полугода. А также клиенту необходимо будет привести поручителя (физическое лицо), у которого имеется постоянная регистрация в Москве.

Все остальные условия совершенно не будут отличаться от требований, которые банк выдвигает жителям столицы с постоянной пропиской.

Обращаем внимание на важный факт: банки, в которых более развита филиальная сеть, более лояльны и с большей охотой выдают займы иногородним клиентам.

Банки, выдающие кредиты в Москве

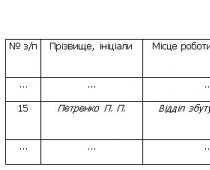

Ниже приведена таблица крупных и средних банков, которые работают на территории РФ и готовы предоставить кредиты иногородним заемщикам.

| Наименование банка | Возраст заемщика | Сумма кредита | Процентная ставка |

| Ситибанк | 22-60 лет | 50 000 – 1 000 000 | от 21% |

| Промбизнесбанк | 23-80 лет | 5 000 – 1 000 000 | рассчитывается индивидуально |

| ХоумКредитБанк | 18-68 лет | 10 000 – 400 000 | от 26,9% |

| Русский Стандарт | — | 3 000 – 1 000 000 | рассчитывается индивидуально |

| Альфа-Банк | от 21 года | от 10 000 | 21,49-23,99% |

| Райффайзенбанк | 25-65 лет | 90 000 – 750 000 | 28,9-36,9% |

| Банк Москвы | 21-70 лет | 100 000 – 3 000 000 | 24,9-33,9% |

Требования к заемщикам

Основным и обязательным требованием к иногороднему заемщику остается наличие постоянной работы в месте расположения банка, а также:

- гражданство РФ;

- стаж работы – от трех до шести месяцев(в зависимости от банка);

- платежеспособность (рассчитывается индивидуально, в зависимости от запрашиваемой суммы и доходов клиента);

- наличие стационарного домашнего и рабочего телефона.

Дополнительно банки могут выдвигать и другие требования, целью чего будет являться проверка благонадежности и платежеспособности потенциального заемщика.

Процентные ставки

В зависимости от банка, выбранной кредитной программы, процентные ставки могут быть от 21 % годовых до более высоких показателей. Скажем откровенно, если вы иногородний клиент, то банковское учреждение повысит процентную ставку.

Это делается с одной целью – минимизировать и застраховать свои риски.

В случае последующих обращений в банк и при наличии хорошей кредитной истории банковское учреждение будет постепенно снижать плату (проценты) за пользование кредитными средствами.

В зависимости от кредитной программы, суммы и срока, дополнительно банк вправе просить привести поручителя и соответственно все документы, которые подтвердят его личность и платежеспособность.

Поручитель должен иметь постоянную регистрацию в столице или Московской области.

Иные документы, которые может требовать банк – справки касательно предоставления ликвидного залога.

Максимальная и минимальная сумма

Сумма кредита зависит от самой программы, на которую претендует заемщик, его платежеспособности и банковского учреждения.

Например: банк Русский Стандарт готов кредитовать от 3 000 рублей, тогда как СитиБанк не выдаст кредит менее 50 000 рублей .

Что касается максимальной суммы, Банк Москвы, при выполнении всех обязательств, готов подписать кредитный договор на 3 000 000 рублей , тогда как ПромБизнесБанк, СитиБанк, Русский Стандарт – более 1 000 000 рублей не предоставит.

Сроки предоставления

Сроки рассмотрения заявок и сроки предоставления кредитов во всех банках практически одинаковы:

- Обращаясь в Банк Москвы, заполнив анкету-заявление и предоставив весь пакет документов, вы получите ответ в течение трех рабочих дней. Предложение от банка будет действительно в течение месяца.

- Подав пакет документов в Райффайзенбанк, потенциальный заемщик сможет получить ответ уже через час после обращения, максимальный срок рассмотрения заявки – 3 рабочих дня.

- Альфа-Банк готов дать предварительный ответ уже в течение 10 минут после онлайн-заявки. Подтверждение и готовое предложение от коммерческого банка потенциальный заемщик сможет получить после предоставления полного пакета документов в течении1-5 рабочих дней.

Вас попросили стать поручителем, но вы не знаете ? Пройдите по ссылке и прочтите статью, посвященную данному вопросу.

Способы погашения задолженности

Способов погашения кредитов для иногородних множество. Каждый может выбрать наиболее удобный для него.

Вносить оплату по кредиту можно следующим образом:

- через кассу банка;

- в интернет-банкинге;

- в банкоматах с функцией «cash-in»;

- путем автоматического списания с зарплатной карты;

- через сторонние организации (банки);

- в отделениях «Почты России»;

- через терминалы самообслуживания.

Учитывайте то, что все сторонние организации (почта, банки, терминалы самообслуживания) могут взимать дополнительную комиссию за перевод средств.

Взятое на себя обязательство предусматривает ежемесячное погашение кредитного платежа согласно подписанному заемщиком и кредитором графику.

В случае несвоевременно погашения задолженности банк начисляет штрафные санкции. Обычно такие кредиты возвращаются равными платежами, очень редко — дифференцированными.

Если у клиента появляется возможность досрочно погасить кредит либо внести большую сумма по платежу, то обязательно стоит выяснить, не будет ли банк за это штрафовать.

Плюсы и минусы

Предоставление займов иногородним с каждым годом становится все более распространенным среди банков.

Финансовые учреждения смягчают условия, более не бояться работать с клиентами, у которых нет постоянной регистрации в столице.

Это достаточно большое достижение для нашей страны.

Более того, клиент дополнительно получает массу преимуществ:

- займ выдается на любые цели;

- отсутствуют штрафы за досрочное погашение кредита;

- небольшой пакет документов.

Человеку, не имеющему официального места работы, банки не выдают кредиты. Под категорию безработных, впрочем, подпадают и те люди, которые трудятся удалённо либо получают зарплату в конвертах. И первые, и вторые не могут документально подтвердить собственные доходы, несмотря на то, что они у них имеются. В связи с этим банки довольно часто кредитуют безработных граждан.

Дают ли кредит безработным?

В теории банк может выдать кредит лицам, достигшим восемнадцатилетнего возраста, но не имеющих опыта работы или попавших в список безработных. На практике же оказывается, что банки стараются не работать с такой категорией граждан либо выдают кредиты, но на особых условиях, дабы снизить собственные риски.

Кредит безработным без поручителя и справок могут выдать многие банки Российской Федерации. При этом отсутствие подобной документации не является гарантом того, что банк не станет проверять, как именно клиент будет гасить долг. Практически все подобные кредитные программы, предлагаемые банками, рассчитаны на безработных, имеющих источник дохода, но не способных его подтвердить. В таком случае выдаётся кредит безработному по паспорту с заполнением анкеты и указанием телефона, по которому сотрудник банка сможет проверить достоверность предоставленных сведений.

Сегодня найти информацию о том, какие банки дают кредит безработным, легко. Финансовые учреждения могут выдавать кредит безработным в Москве, даже если подтвердить наличие дохода невозможно — в таком случае процентная ставка будет выше, чтобы банк смог покрыть риски.

Если безработный человек ранее оформлял на себя кредит и вовремя его выплатил, то получить новый он с большой вероятностью может в том же банке, в котором он брал заём ранее. Кредит безработным с плохой кредитной историей взять можно только в микрофинансовых организациях.

Оформление кредита без официального трудоустройства

Кредит безработным в Москве можно оформить на определённых условиях, причём соблюдено должно быть хотя бы одно из них.

Небольшая сумма

Большинство банков спокойно выдают кредиты на небольшие суммы. Руководствуются при этом кредитные организации тем, что такие небольшие суммы клиенту выплачивать будет проще. Соответственно, на вопрос о том, дают ли кредит безработным, можно ответить положительно, но с одним ограничением: велика вероятность того, что клиентам без официального трудоустройства предложат именно такой тип кредитования. Однако небольшие займы выдают не только банки, но и микрофинансовые организации: они могут выдать кредит безработному по паспорту без предоставления других документов.

Имущественный залог

Если говорить о том, как взять кредит безработному, то стоит упомянуть займы под залог имущества. В качестве залога может выступать любая собственность, имеющаяся у безработного. На выдачу подобных кредитов банки идут с охотой, поскольку все возможные риски понижаются за счёт залогового имущества заёмщика. Если же должник не может исполнить свои обязательства перед банком, то все его имущество будет взыскано в пользу кредитной организации.

Надёжный поручитель

Кредит безработным в Сбербанке могут выдать в случае, если будет предоставлен надёжный и платёжеспособный поручитель. Если должник не может справиться с выплатой кредита, то все его обязательства переходят на поручителя. Несмотря на то, что поручительство является одним из условий кредитования, найти того, кто согласится обременить себя кредитом, крайне сложно.

Кредитные карты

Говоря о том, как взять кредит безработному, стоит упомянуть кредитные карты — процедура их получения значительно проще и быстрее, чем наличных. Однако кредитные карты имеют один недостаток: снятие денежных средств с них сопровождается взиманием комиссии. В среднем она составляет 3%.

Перспективный бизнес-план

Не имея официального трудоустройства, человек может планировать открытие собственного бизнеса. Реализация крупного бизнес-проекта практически всегда требует привлечения со стороны крупных денежных средств. Банк может выдать кредитные средства клиенту только в том случае, если он получит грамотный бизнес-план.

Какие банки дают кредит безработным?

Банк с большой вероятностью может оформить кредит заёмщику с хорошей кредитной историей. По этой причине обычно советуют обращаться в те банки, с которыми безработный гражданин сотрудничал ранее.

Потенциальному заёмщику без трудоустройства и с плохой кредитной историей либо её полным отсутствием оформить кредит в несколько раз сложнее. В такой ситуации оптимальным решением будет экспресс-кредитование, предлагаемое разными банками.

На сегодняшний день многие кредитные организации предлагают неработающим доступные займы. Какие банки дают кредит безработным?

- Русфинанс Банк.

- Русский стандарт.

- Альфа Банк.

- Банк Ренессанс.

Тем, кто пытается оформить кредит и ищет подходящие предложения, желательно заранее просмотреть списки того, какие банки дают кредит безработным. Изучение всех кредитных программ, предлагаемых подобными организациями, поможет заранее выбрать подходящий заём и подать на него заявку.

Микрофинансирование

Безработные могут оформить кредит в микрофинансовых организациях — финансовых структурах, которые осуществляют деятельность по выданным ЦБ РФ лицензиям. Единственным минусом может быть небольшая сумма, которую можно получить в МФО — не более 50 тысяч рублей.

Граждане, не имеющие официального трудоустройства, с лёгкостью могут воспользоваться данной услугой. Микрофинансовые организации не требуют никакой дополнительной документации — только паспорт и в редких случаях второй документ, удостоверяющий личность.

Минусами такого рода кредитования является высокая процентная ставка и маленькие сроки погашения. Для безработного человека оформлять кредит с процентной ставкой в 700% в среднем невыгодно.

Кредитные брокеры

Это компании или частные лица, предлагающие помощь в оформлении кредита. Преимуществом такой компании является то, что она занимается практически всем оформлением и может одновременно работать с десятком банков, в то время как обычному человеку такое делать сложно.

Брокеры, работающие с разными организациями, могут сразу же определить, какие банки дают кредит безработным, а какие — откажут. В зависимости от выбранной кредитной программы может варьироваться процентная ставка и размер ссуды, однако брокеры работают за фиксированный процент — от 1 до 10% от суммы кредита.

Частное финансирование

Гражданин без официального трудоустройства может получить кредит у частных лиц, однако данный вариант является самым крайним. Денежные средства берутся у частных кредиторов под долговую расписку, в которой заёмщик обязуется вернуть взятую сумму в течение определённого срока и установленными процентами. Подобный документ имеет юридическую силу и если должник отказывается возвращать деньги, то их могут взыскать с него в судебном порядке.

Несмотря на то, что частное финансирование для безработных людей нередко становится спасением, обращаться к нему все же не стоит. Велика вероятность того, что процентные ставки по таким частным займам будут слишком высоки.

Кредит безработным

Экспресс-кредитование — один из способов получить денежные средства без поручительства, залогов и дополнительных документов. Банки, выдавая подобные кредиты, сильно рискуют, поскольку ссуду им могут не вернуть. Соответственно, оформляется такой кредит на доверии: банк предполагает дальнейшее сотрудничество с клиентом и выказывает своё уважение. Заёмщик, в свою очередь, обязуется своевременно выплачивать кредит, не допуская задержек.

Прежде чем оформлять кредит, потенциальным заёмщикам обычно советуют рассчитать собственные шансы на получение от банка денежных средств без предоставления справки о доходах. С этой целью можно одновременно заполнить несколько заявок в разные банки: велика вероятность того, что от одного из них будет получено выгодное предложение.

Сотрудничество с банком на постоянной основе позволяет кредитной организации снизить требования к клиенту, поскольку одновременно с этим снижаются риски. Соответственно, это провоцирует понижение процентной ставки.

Как оформить кредит по программе экспресс-кредитования?

Экспресс-кредит выдаётся банками по минимальному пакету документов. В обязательном порядке требуют только два документа — паспорт и любой другой на усмотрение клиента, удостоверяющий личность. Им может быть что угодно - водительские права, ИНН, загранпаспорт, страховое свидетельство и прочие.

Оформление кредита осуществляется в кратчайшие сроки. Во время принятия решения банк анализирует:

- Кредитную историю заёмщика. Желательно, чтобы она была положительной.

- Ответы, даваемые во время кредитного интервью. Данные заёмщиком ответы должны совпадать с указанной в анкете информацией и быть правдивыми.

- Контакты, которые были предоставлены банку, в том числе и информацию, полученную от работодателя, если таковой имеется.

Экспресс-кредитование — один из самых выгодных и быстрых способов получения денежных средств. Поскольку тема получения денег и возможность оформления кредита безработным одна из самых актуальных, то и подобные кредитные программы пользуются популярностью, что весьма выгодно для банков.

Безработные граждане могут получить кредит, однако его оформление потребует немалых сил и времени. Сперва желательно обратиться во все банки города и попытаться получить ссуду у них: остальные способы получения денежных средств весьма рискованны и могут только ухудшить финансовое положение заёмщика.

Отсутствие официального места трудоустройства не является запретом для получения денежных средств в кредит. Главное — найти подходящее банковское учреждение или выбрать оптимальный способ кредитования, чтобы получить необходимую сумму.

Если у вас имеются непогашенные кредиты, на крупную сумму нового займа рассчитывать не стоит. Тем не менее, получить еще один кредит все же реально, причем на довольно выгодных условиях. Речь идет о банковских кредитах, процентные ставки по которым намного ниже ставок по займам микрофинансовых организаций. Многие ведущие российские банки идут навстречу заемщикам, предлагая лояльные условия потребительского кредитования, в том числе - минимальные требования к пакету документов.

В каком банке лучше взять кредит

Чтобы получить ссуду при наличии непогашенных кредитов, вы можете обратиться в такие банки:

Предлагает кредит наличными на любые цели по ставке от 14,9% годовых. Сумму от 15 до 50 тысяч рублей банк готов выдать клиенту, представившему только паспорт и дополнительный документ на выбор (загранпаспорт, удостоверение водителя, военный билет, свидетельство о пенсионном страховании);

Выдает ссуду в рамках программы «Экспресс плюс» только па паспорту. Размер кредита составляет от 5 до 40 тысяч рублей. В этом же банке можно получит кредит «Стандартный плюс». Его сумма - от 40 тысяч до 299999 рублей. Для его получения необходимо представить гражданский паспорт и еще один документ, подтверждающий личность - например, военный билет или удостоверение водителя.

Предлагает кредит наличными на любые цели по ставке от 15% годовых на срок до пяти лет. Для его получения заемщик должен представить паспорт и любой документ, подтверждающий доход. Не трудоустроенные официально могут представить загранпаспорт с отметками о выезде за рубеж в течение последнего полугодия или документы на транспортное средство;

Готов выдать кредит на потребительские нужды в сумме от 51 до 299 тысяч рублей без предъявления документов о платежеспособности.

При оформлении кредита без поручителей и справок будьте готовы к тому, что сотрудники банка будут подробно спрашивать вас о вашем финансовом положении. Старайтесь отвечать максимально честно, не утаивайте никакой информации, в том числе о непогашенных кредитах. Сотрудники финансовой организации могут проверить любые данные и недостоверная информация вполне может стать поводом для отказа в кредите.

Кредит В Городе.РУ - Круглосуточная финансовая помощь в получении краткосрочных займов, кредитов, ипотеки!

Введение...

Наличием кредита сейчас никого не удивишь. Но иногда возникает необходимость во взятии новых денег, даже если уже есть действующие обязательства. Можно ли взять новый кредит, если еще не погашены прежние? Или банк заведомо откажет? Что делать при наличии просрочек? Все эти и многие другие вопросы не дают покоя заемщикам.

Условия взятия нового кредита.

Формально запрета на то, чтобы выдавать кредиты человеку, у которого уже имеются займы, нет. Однако большинство банков отнесутся к такому клиенту насторожено и будут придирчиво изучать его кредитную историю и оценивать его кредитоспособность.Чтобы получить новый кредит при наличии непогашенных обязательств, необходимо одновременное выполнение нескольких условий:

действующие кредиты не должны быть просрочены

– заемщик должен показать, что он своевременно платит по счетам, и это послужит гарантией того, что и в будущем он будет погашать долги с такой же стабильностью;дохода заемщик должно хватать для обслуживания нового кредита.

С первым пунктом всё ясно – наличие долгов и просрочек будет видно из кредитной истории, которую обязательно затребует банк. Только наличие «белой» статистики даст положительную вероятность одобрения.

Второй пункт – кредитоспособность – следует разобрать подробнее. После того, как заемщик подтвердит размер своего дохода и обозначит желаемую сумму кредита, ему сделают расчет. Размер будущего платежа не должен превышать 40-60% от чистого дохода клиента. Чтобы это рассчитать, заемщику необходимо вычесть из размера своей зарплаты следующие расходы:

Налоги (только если он не делает вычет);

на обслуживание действующих кредитов (в том числе по кредитным картам и товарным займам);

на оплату коммунальных услуг (среднее по региону);

прожиточный минимум в регионе на каждого иждивенца (ребенок, престарелый родитель, беременная супруга и т.д.).

Если оставшаяся сумма будет минимум в 2 раза (!) превышать будущий платеж по займу, то можно и надеяться на благополучный исход.

Можно ли взять новый кредит в том же банке?

Некоторые интересуются, могут ли они взять новый заем в банке, где уже есть кредит. Это возможно в следующих случаях:При оформлении кредитной карты. Сама по себе кредитка себе является займом, только в таком необычном виде. Постоянным клиентам (в том числе платящим заемщикам) ее выдают без особых проблем. Более того, выдача пластика нередко осуществляется банками «довеском» к основному кредиту.

При проведении рефинансирования. В этом случае банк выдает новый заем на погашение действующего и списывает предыдущую задолженность.

При взятии кредита другого типа. Например, у заемщика был потребительский кредит, а он оформляет ипотеку или автокредит. В этом случае главное, чтобы хватило дохода, а по действующему займу не было ни одной просрочки.

Второй кредит того же типа в одном и том же банке получить вряд ли удастся. Лучше обратиться в другую организацию, а не портить свою кредитную историю отказами.

В редких случаях банк сам предлагает заемщику новый заем в рамках спецпредложения, даже если у того имеется кредит. В этом случае речь чаще всего идет о небольших суммах. Обычно это реализуется в рамках зарплатного проекта или при наличии в банке депозита.

Такой заем получить гораздо проще, так как он уже является предодобренным – т.е. банк просчитал возможные риски, учел наличие займа и размер зарплаты. Бывает достаточно обратиться в отделение с паспортом и получить деньги. Некоторые банки позволяют оформить предодобренный кредит в режиме онлайн прямо в личном кабинете.

Рефинансирование – погашение других кредитов и взятие дополнительных средств.

Взять другой кредит при наличии действующих можно, проведя операцию рефинансирования. При этом различают собственно рефинансирование и перекредитование.Перекредитование – это взятие нового кредита в том же банке взамен старого, но на новых условиях. Обычно при этом сокращают значение процентной ставки, увеличивают срок кредитования, увеличивают сумму, меняют дату внесения платежа – словом, составляется новый договор займа и, соответственно, график платежей. Чаще всего к этому способу прибегают, чтобы облегчить жизнь заемщика, если ему затруднительно обслуживать долг.

Естественно, рассчитывать на перекредитование можно, если плательщик добросовестно исполнял свои обязанности. Однако иногда к данному способу сократить кредитную нагрузку прибегают при наличии просрочек, чтобы заемщик смог заплатить по счетам. Но это возможно только по объективным причинам, например, вследствие болезни или утраты работы.

В микрофинансовых организациях достаточно лояльное отношение к клиентам, проверки кредитной истории практически не осуществляется, поэтому получить кредит там гораздо проще. Даже если у заявителя наличествуют просрочки, это не станет препятствием к получению микрозаймов. Единственное, что может остановить МФО – многочисленные просрочки по уплате самих микрокредитов. В этом случае репутация заемщика будет испорчена окончательно, и ему вряд ли удастся получить деньги где-то еще.

Следует учесть следующие особенности займов в МФО:

Простота оформления – нужен только паспорт, никаких справок менеджер не потребует;

Небольшие суммы – до 20-30 тыс. рублей;

Сжатые сроки кредитования – до 60 дней максимум;

Достаточно крупные процентные ставки – от 1% в день;

Имеется возможность взять кредит в режиме онлайн на карту или электронный кошелек;

Погашение можно осуществлять по удобному графику платежей, есть возможность досрочной отдачи долга;

При добросовестном погашении можно рассчитывать на рефинансирование долга с уменьшением ставки и увеличением ссуживаемой суммы.

Следует отметить, что взятие займа в МФО отображается в кредитной истории, как и просрочки по нему, поэтому неуплата по микрокредиту чревата.

Есть еще несколько вариантов, как можно получить средства, если имеются действующие кредиты:

;

получить заем у частного лица;

взять беспроцентный кредит на предприятии.

В каждом случае имеются свои особенности, однако микрозайм – самый простой и очевидный способ, особенно, если средства нужны срочно и в небольшом количестве. Тем более, что для его оформления не нужно хорошей кредитной истории и нет необходимости готовить большое количество документации и подтверждать доход.