Под эквайрингом в 1С 8.3 подразумевается не что иное, как обычная оплата покупки банковской карточкой.

Организация – продавец заключает с каким-либо банком договор эквайринга и открывает в данном банке расчетный счет. Банк в свою очередь предоставляет терминал для считывания данных о балансе на карте покупателя и списывает сумму покупки. Данные терминалы могут предоставляться как платно, так и в безвозмездную аренду. Так же за услуги эквайринга банк берет определенный процент в качестве вознаграждения с каждой покупки.

Обратите внимание, что при оплате покупки денежные средства поступают не на счет продавца, а в сам обслуживающий банк. Нецелесообразно обрабатывать каждую покупку. Далее банк, с которым заключен договор, перечисляет денежные средства сразу за несколько покупок, тем самым погашая свою задолженность перед организацией – продавцом.

Для учета тех денежных средств, которые уже списаны с карточки покупателя, но нам еще не зачислены, предназначен специальный счет 57.03. Деньги отражаются на этом счете, пока мы не получим подтверждения фактического зачисления денег на наш расчетный счет .

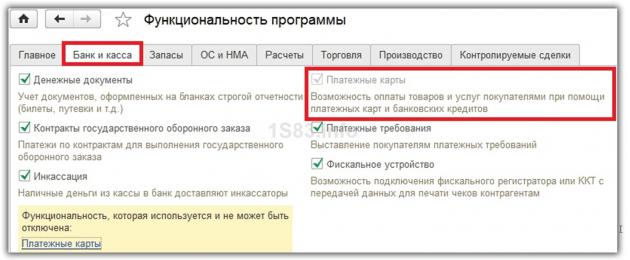

Первым делом нам необходимо проверить, установлены ли у нас все настройки для использования эквайринга в программе 1С:Бухгалтерия 3.0.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00

.

Услуги и цены можно увидеть по ссылке .

Будем рады помочь Вам!

Перейдите в раздел «Главное» и выберите пункт «Функциональность».

На закладке «Банк и касса» и установите флаг в настройке «Платежные карты». В нашем случае данная часть функционала уже была включена ранее. Мы не можем ее отключить по той причине, что в программе уже были отражены отчеты о розничных продажах и операции по банковским картам.

Отражение эквайринга в 1С Бухгалтерия

Сначала отразим в 1C продажу килограмма конфет «Белочка». Сделать для ОСН/УСН/ЕНВД это можно при помощи документа «Реализация (акты, накладные)».

Далее необходимо создать документ «Операция по платежной карте». Это можно сделать как из меню «Банк и касса», так и на основании только что введенного документа реализации. Мы выберем второй способ, так как он намного проще.

Все реквизиты за исключением вида оплаты подставились в созданный документ автоматически. В данном поле мы выберем эквайринг от Сбербанка, так как в рамках нашего примера именно с ним заключен соответствующий договор.

Обратите внимание , что вид операции по умолчанию установится «Оплата от покупателя». Менять мы его не будем, потому что «Розничная выручка», как правило, используется для отражения этих данных в неавтоматизированных торговых точках некой общей суммой.

В проводках 1С по эквайрингу можно увидеть то, о чем говорилось ранее. Полученные денежные средства фактически находятся еще не на нашем расчетном счете, а в банке, поэтому сумма в 350 рублей поступила на счет 57.03.

Эквайринг и розничные продажи

При ведении розничных продаж оплата эквайрингом отражается в . В данном случае все производится в автоматическом режиме. Данные об такой оплате отображаются на закладке «Безналичные оплаты».

Данный документ создал проводки, изображенные на рисунке ниже.

Поступление денежных средств от банка

Пока обслуживающий наш эквайринговый терминал банк не переведет на наш расчетный счет денежные средства от продаж, данные суммы будут числиться на счете 57.03. Отражение в программе факта перевода денег на счет нашей организации производится .

Данный документ может формироваться автоматически при загрузке выписки из клиент-банка. Так же, можно внести его в базу вручную, воспользовавшись пунктом «Банковские выписки» раздела «Банк и касса».

В рамках данного примера мы создадим поступление на расчетный счет непосредственно из документа «Операция по платежной карте».

Документ создался и полностью заполнился автоматически. Проверим правильность всех реквизитов и проведем его.

В результате проведения сумма от продажи конфет «Белочка» в размере 350 рублей поступила со счета 57.03 на счет 51 «Расчетные счета». Таким образом задолженность Сбербанка перед нашей организацией погашена.

Смотрите также видео по тему:

Дата: 03.09.2013 г.

Рынок пластиковых карт в последнее время стремительно развивается. Количество людей, желающих оплачивать товары работы и услуги с каждым днем растет. В связи с этим у бухгалтера возникает потребность в оформлении не только кассовых операций, но и операций связанных с оплатой с помощью пластиковых карт.

Настоящая статья посвящена операциям по пластиковым картам, т.е. эквайринг.

Эквайринг – это прием к оплате пластиковых карт в качестве средств оплаты за товары, услуги, выполнение работ от физического лица. Осуществляется платеж через платежный терминал.

Процедура оплаты с помощью платежного терминала выглядит следующим образом: с помощью терминала кассир активизирует карточку покупателя, и информация о ней передается в процессинговый центр. После проверки остатка на счете в двух экземплярах распечатывается слип. Покупатель и продавец должны в нем расписаться. Один экземпляр слипа (с подписью продавца) выдается покупателю. Второй экземпляр (с подписью покупателя) остается у продавца. При этом продавец должен сверить образец подписи, представленный на карте с подписью на слипе.

Чтобы осуществлять эквайринговые операции организация должна заключить договор с банком на обслуживание (договор эквайринга). В данном договоре будет указаны все условия и процент комиссионного вознаграждения банку.

Услуги банка по договору эквайринга НДС не облагаются.

Бухгалтерские проводки

Если перевод денежных средств осуществляется банком в день осуществления оплаты картами, то бухгалтерские проводки будут следующими:

- Д 62 К 90.1 – выручка от безналичных продаж

- Д90.3 К 68.2 – начислен НДС с продажи (для ЮЛ при ОСНО)

- Д 51 К 62 – зачислены на расчетный счет денежные средства, оплаченные платежными картами.

- Д 91.2 К 51 – удержана и принята на расходы комиссия банку по договору эквайринга.

Если перевод денежных средств банком происходит не в день осуществления оплаты картами, то необходимо использовать счет 57 «Переводы в пути»

- Д57 К 62 – переданы в банк документы по оплате картами

- Д51 К 57 – зачислены на расчетный счет денежные средства за товары, оплаченные платежными картами.

Если организация розничной торговли, то можно не использовать 62 счет, а выручку начислять используя счета и 90.1 .

- Д57 К 90.1 – выручка от продаж

- Д 90.3 К 68.2 – начислен НДС с продаж

- Д51 К 57 – зачислены на расчетный счет деньги за товар, оплаченные платежными картами.

- Д 91.2 К 57 – принята к расходам комиссия банка по договору эквайринга.

Для многих бухгалтеров актуально ведение эквайринга в программе 1С:Бухгалтерия 8.2

Этапы работы и бухгалтерские проводки в программе:

1. Получена выручка по эквайрингу (для простоты не будем использовать наличную выручку)

Для отражения этой операции используется документ - Отчет о розничных продажах, при этом заполняется закладки «Товары» и закладка «Платежные карты и банковские карты»:

Д62.Р К 90.01.1 – 100 000 рублей

Д57.03 К 62.Р – 100 000 рублей

2. Поступление на расчетный счет

Выписка – поступление по платёжным картам:

Д 51 К 57.03 – 98 000 рублей

Д 91.2 К 57.03 – 2 000 рублей – комиссия по договору эквайринга.

Наличные при оплате товаров и услуг все больше уступают место пластиковым картам. Не только крупные супермаркеты, но и небольшие магазины, и даже торговые палатки устанавливают у себя соответствующее оборудование. Рассмотрим, что такое эквайринг, и бухгалтерские проводки, связанные с ним.

Возможности для безналичной оплаты товаров в современном мире

Под торговым эквайрингом понимается система, позволяющая предприятиям торговли принимать оплату с помощью пластиковых карт. Она включает в себя как набор оборудования, так и процедуры взаимодействия с банком. С возникновением таких систем и процедур связано и само появление этого понятия.

Вместе с развитием интернета и распространением смартфонов у покупателей появилась возможность оплачивать приобретаемые товары и услуги «виртуально», вообще без посещения торговой точки.

А при использовании мобильной связи и современных гаджетов возможности потребителя еще более расширяются – он может не только не приходить в магазин, но и вообще находиться в любой точке планеты, главное – чтобы там был доступ к сотовой связи.

Эквайринг – проводки в бухучете

Порядок отражения операций зависит от того, в какие сроки банк зачисляет выручку на счет торгового предприятия.

Если выручка зачисляется в день поступления от покупателя, то проводки по эквайрингу будут следующие:

- ДТ 62 - КТ 90 – выручка от продажи.

- ДТ 90 - КТ 68.3 – НДС с выручки (при использовании общей системы налогообложения).

- ДТ 51 - КТ 62 – деньги зачислены на счет предприятия.

- ДТ 91.2 - КТ 51 – списана на расходы комиссия банка.

Иногда договором, заключенным с банком, может быть предусмотрено зачисление денег на счет в течение 2-3 банковских дней после проведения операции. Тогда следует задействовать счет 57 «Переводы в пути». Проводка из п. 3 в этом случае «разбивается» на две:

- ДТ 57 – КТ 62 – переданы в банк документы – основания для перевода средств.

Если речь идет о рознице, то выручку можно отразить без использования счета 62:

- ДТ 57 – КТ 90 - выручка.

- ДТ 90.3 – КТ 68.2 - НДС с выручки.

- ДТ 51 – КТ 57 – зачисление на счет.

- ДТ 91.2 – КТ 57 – комиссия банка.

Если предприятие работает с НДС, то нужно иметь в виду, что налог исчисляется со всей выручки, включая сумму комиссии банка. Такова позиция контролирующих органов, изложенная, например, в письме МНС РФ от 22 июля 2003 г. № ВГ-6-03/807@.

Пример

Предположим, что предприятие розничной торговли, работающее с НДС, реализовало товар на сумму 236 000 руб. По условиям договора комиссия за обслуживание составляет 1%, а денежные средства зачисляются на счет продавца через 2 банковских дня. Проводки будут такие:

- ДТ 57 - КТ 90 – 236 000 руб., выручены деньги за продажу товара

- ДТ 90.3 - КТ 68.2 – 36 000 руб., начислен НДС с поступивших средств

- ДТ 51 - КТ 57 - 236 000 руб., деньги зачислены на расчетный счет

- ДТ 91.2 - КТ 57 – 2360 руб., банковская комиссия

Вывод

Расчеты с помощью банковских карт является неотъемлемой частью современной торговли. Проводки по эквайрингу зависят от вида бизнеса (относится он к рознице, или нет) и длительности периода, в течение которого зачисляются денежные средства.

– незаменимый платежный инструмент, если продавец желает охватить сегмент клиентов – пользователей пластиковых карт. Именно этот банковский продукт позволяет предприятиям торговли оказывать покупателям такую услугу как проведение операции оплаты по карте, минуя оборот наличных.

Со стороны покупателя, если расчет по карте прошел успешно, не было сбоев и возврата товара, на этапе оплаты покупка заканчивается. Для продавца же еще предстоит как оформление всех бухгалтерских проводок, так и отражение сделки по счетам в УТ 1С. Именно в этот момент у бухгалтеров возникают вопросы и сложности с тем как правильно отобразить в учете операцию и оприходовать поступившие на расчетный счет денежные средства.

Настройка эквайринга в программном комплексе 1с

Для начала работы с пос-терминалом в комплексе с программами 1С, потребуется произвести ряд настроек, таких как подключение устройства к автоматизированной системе. Выполняется настройка один раз для каждого терминала, поэтому если используется оборудование от разных банков, придется вносить договора по отдельности.

Важно! При настройке терминального оборудования стоит учитывать, что комиссия банка по платежным средствам различных систем может отличаться. Так комиссионное вознаграждение банка за обслуживание MasterCard и Visa будет отличаться. Соответственно необходимо установить несколько видов оплаты с учетом различной комиссии. Для удобства дальнейшего использования присвоив им соответствующие обозначения.

Как подключить договор эквайринга и настроить работу терминала

- Подключить функцию «Оплата пластиковыми картами». Для этого в разделе администрирование, на вкладке продажи, необходимо установить соответствующий флажок.

- Внести контракт с эквайером. В пункте «Договор эквайринга» нужно создать новый, внести данные предприятия и выбрать из раздела контрагенты соответствующий банк (все банковские учреждения, с которыми есть активные сделки, лучше всего заранее внести в отдельную папку раздела).

- Добавить комиссионное вознаграждение банка за проведение операции. Сделать это можно добавив новую строку «Вид оплаты» с указанием % от суммы покупки.

- Когда договор успешно сохранен в разделе «Эквайринговые терминалы» нужно добавить устройство, с обязательным указанием виды кассы ККМ для розницы или операционная касса – для опта.

- Определить, как будет работать терминал. Можно настроить автономную работу, тогда сотрудник должен будет вручную указывать сумму покупки, и проводить оплату в 1С или подключенным к системе и находиться в сети.Тогда устройство будет получать данные из комплекса, а кассиру будет необходимо только авторизовать операции. Для автономной работы нужно установить флажок в поле «Использовать без подключения».

Все оболочки 1С поддерживают функционал комплексной автоматизации продаж и позволяют, выполнив ряд несложных настроек, отображать операции по розничным сделкам автоматически. Что же касается оптовых отгрузок, то потребуется дополнительное отражение данных.

Внимание! В разных версиях комплекса название вкладок может немного отличаться, при этом суть операции сохраняется и выбор опций интеллектуально понятен.

Проведение оптовых продаж и отображение проводок

При продаже товара оптом подразумевается наличие конкретного контрагента, что и влечет за собой необходимость создания дополнительной проводки. Пошагово занесение данных выглядит следующим образом:

- В разделе «Продажи» необходимо создать документ «Товары. Услуги, комиссия» через кнопку «реализация».

- В документе обязательными к заполнению будут поля «Контрагент», «Организация», «Склад» и «Тип цен».

- После заполнения обязательных реквизитов нужно через «Подбор» добавить необходимые покупателю товары, при необходимости внести дополнительные услуги.

- Когда документ готов, на его основании нужно создать оплату «Создать на основании», выбрать вид оплаты – «Оплата пластиковой картой» указать организацию и банк по договору.

- Провести документ.

После того, как документ оплаты проведен по сделке станут доступны проводки, отражающие полностью суть операции.

Проведение розничных продаж АТТ и НТТ с участием клиента

В розничных продажах есть два понятия АТТ – автоматизированная торговая точка и НТТ – неавтоматизированная торговая точка соответственно.

Для АТТ при оплате пластиковой картой сотруднику вначале рабочей смены в 1С потребуется подключить терминал, а в момент совершения продажи в разделе «Чек» только проводить оплату с помощью кнопки «Оплатить картой». Никаких иных действий на этом этапе не потребуется, номер карты и сумма операции отразятся автоматически.

Работа в НТТ отличается тем, что необходимо выполнить следующие действия:

- В разделе «Отчет о розничных продажах», нужно выбрать терминал в меню «Оплата платежной картой»;

- Добавить оплату, внести номер карты и сумму операции;

- Провести получившийся документ.

С клиентом на данном этапе работа заканчивается.

Формирование проводок в конце дня, зачисление средств от банка

Вне зависимости от способа ведения торговой деятельности в конце дня торговый работник должен провести все операции по закрытию смены и формированию отчетов о реализации товаров. Сделать эти операции можно в разделе «Продажи». Когда отчетная форма сформирована она требует проведения, для этого необходимо сверить правильность отображения данных по продажам. Если все верно нажать соответствующую кнопку.

Проводки по операциям эквайринга будут выглядеть следующим образом:

- Розница:

Дт 62.Р (розничный покупатель) Кт 90.01.1 (торговая выручка)

Дт 57.03 (денежные средства в пути) Кт 62.Р (розничный покупатель);

- Оптовый покупатель:

Дт 62.02 (контрагент) Кт 90.01.1 (торговая выручка)

Дт 57.03 (денежные средства в пути) Кт 62.02 (контрагент);

Чтобы программа правильно определила вид продажи (розница, опт) еще на этапе создания документа необходимо выбрать правильный вид поступления «Розничная продажа» или «Оплата от контрагента».

После того, как продавец произвел все необходимые операции нужно разнести поступление денежных средств от банка по указанным продажам, для этого необходимо:

- выбрать созданный в меню «Оплата платежной картой» документ;

- через него в меню «Создать на основании» сформировать операцию по поступлению на расчетный счет;

- в получившемся документе автоматически сумма разделится на чистое поступление на расчетный счет и сумму комиссии, которую автоматически разносит на счет прочих расходов.

После создания документ требует проведения, как только операция выполнена по нему формируются бухгалтерские проводки следующего содержания:

Дт 51 (расчетный счет организации) Кт 57.03 (денежные средства в пути)

Дт 91.02 (прочие расходы) Кт (денежные средства в пути).

Денежные средства должны быть разнесены в соответствии с банковской выпиской.

Важно! Банки, как правило, переводят средства общей суммой по всем операциям смены или определенного договора периодом, соответственно поступление выручки в 1С будет отображаться по ряду продаж сразу.

Отображение в 1С интернет-эквайринга

Бухгалтерский учет проводок по онлайн терминалам в 1С, работающим через сайты интернет-магазинов, не отличается от аналогичного в реальных точках. В конце смены продавцу необходимо также сформировать отчет по продажам и провести все операции с отражением по счетам учета. При этом балансовые группы будут те же, что и в физическом магазине.

Зачисление средств от банка на расчетный счет компании по виртуальному терминалу, происходит общей суммой на следующий день, и отражаются в выписке.

Внимание! Программные комплексы 1С позволяют бухгалтеру настраивать необходимые счета отображения в ручном режиме, при необходимости. Однако, стоит помнить, что автоматические настройки программы выполнены на основании действующего законодательства и соответствуют требованиям к учетной политике 2018 года, и внесение корректировок нужно делать с осторожностью. Неверное отражение проводок может повлечь штрафы для организации.

Сложившийся спрос заставляет предприятия присоединяться к услуге эквайринга, что позволяет им значительно расширить свою «потребительскую клиентуру», а значит и свои доходы от реализации. Рассмотрим как отразить в учете операции по эквайрингу, а также изучим основные проводки по эквайрингу в бухучете.

Услуга эквайринга и его основные преимущества

В последнее время банковская система значительно расширила перечень предоставляемых услуг, что значительно повлияло на жизнь современного человека. Так, к примеру, наличием кредитной карты сейчас никого уже не удивишь, поскольку при помощи них мы получаем зарплату, пенсию, стипендию и другие доходные поступления. Кроме того, пластиковая карта, это очень удобное средство для оплаты покупок, в том числе и в онлайн-режиме.

Для подключения услуги эквайринга необходимо заключить договор между торговой организацией и банковской структурой. На основании этого договора предоставляется специальное терминальное оборудование, которое позволяет обслуживать банковские карты клиентов.

За использование этого оборудования торговое предприятие выплачивает банку комиссионное вознаграждение, размер и сроки его оплаты прописаны в договоре по оказанию эквайрингового сервиса.

Внимание! Банк самостоятельно удерживает сумму комиссионного вознаграждения.

При оплате покупки через банковский терминал на счет предприятия выручка поступает за минусом комиссионного вознаграждения:

Преимущества использования услуги эквайринга:

- Привлечение новых клиентов, что позволяет увеличить объем продаж от 20 до 25%;

- Повышается конкурентоспособность торговой организации;

- Пропадает потребность в инкассации денежных средств;

- Защита от приема фальшивых купюр;

- Отсутствие лимита, который имеет место при наличных расчетах.

Порядок зачисления денежных средств, полученных при помощи услуги эквайринга имеет следующий вид:

Получите 267 видеоуроков по 1С бесплатно:

Бухгалтерский учет эквайринговых операций и проводки

Для учета эквайринговых операций используется счет 57, который отображает денежные средства в пути. Использование этого счета связано с тем, что при оплате за товар кредитной картой, сумма выручки зачисляется на расчетный счет предприятия в течение трех дней после факта продажи товара.

Основанием для формирования проводок является контрольная лента, которая распечатывается через установленный POS-терминал. Формирование этой ленты позволяет закрыть текущий день и направить полученную выручку на расчетный счет предприятия.

Порядок отражения выручки, полученной при помощи услуги эквайринга

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Банк осуществляет перевод денежных средств в течение трех дней с дня получения оплаты | ||||

| 62 | 90-1 | 65 000,00 | ||

| 90-3 | 68-НДС | 9 915,25 | Контрольная лента POS-терминала | |

| 57 | 62 | 65 000,00 | Передача электронного журнала, полученных оплат в банковскую структуру | Электронный журнал |

| 51 | 57 | 63 960,00 | Зачисление денежных средств полученных через POS-терминал за минусом комиссии банка (1,6%)65000 – (65000 х 1,6%) = 63960 | Банковская выписка |

| 91 | 57 | 1 040,00 | ||

| Банк осуществляет перевод денежных средств в день получения оплаты | ||||

| 62 | 90-1 | 35 000,00 | Начислена выручка от реализации. Покупатель рассчитался пластиковой карточкой | Контрольная лента POS-терминала |

| 90-3 | 68-НДС | 5 338,98 | По сделке реализации начислен НДС | Контрольная лента POS-терминала |

| 51 | 62 | 35 000,00 | Зачисление денежных средств полученных через POS-терминал | Электронный журнал, Банковская выписка |

| 91 | 51 | 560,00 | Списана комиссия банка за предоставление услуги эквайринга | Контрольная лента POS-терминала, договор |

| Отражение выручки от реализации без счета 62 (для розничной торговли) | ||||

| 57 | 90-1 | 88 000,00 | Начислена выручка от реализации. Покупатель рассчитался пластиковой карточкой | Контрольная лента POS-терминала |

| 90-3 | 68-НДС | 13 423,73 | По сделке реализации начислен НДС | Контрольная лента POS-терминала |

| 51 | 57 | 86 592,00 | Зачисление денежных средств полученных через POS-терминал за минусом комиссии банка (1,6%)88000 – (88000 х 1,6%) = 86592 | Банковская выписка |

| 91 | 57 | 1 408,00 | Списана комиссия банка за предоставление услуги эквайринга | Контрольная лента POS-терминала, договор |

| Возврат по эквайрингу проводки | ||||

| 76 | 51 | 15 000,00 | Сторнирование по претензии | |

| 76 | 90-1 | 15 000,00 | Сторнирование полученной выручки | Контрольная лента POS-терминала, бухсправка |

| 90-2 | 41 | 12 000,00 | Сторнирование себестоимости | Бухсправка |

| 90-2 | 42 | 3 000,00 | Корректировка торговой наценки | Бухсправка |

| 90-3 | 68-НДС | 2 288,14 | Скорректирован НДС относительно проданного товара | Контрольная лента POS-терминала, бухсправка |