Когда вы получаете кредит, банк выдает вам на руки график платежей. Основная цель графика платежей — понять, какой платеж и когда платить. Кроме того по графику платежей можно понять, как уменьшается ваш основной долг по кредит у и контролировать досрочные погашения.

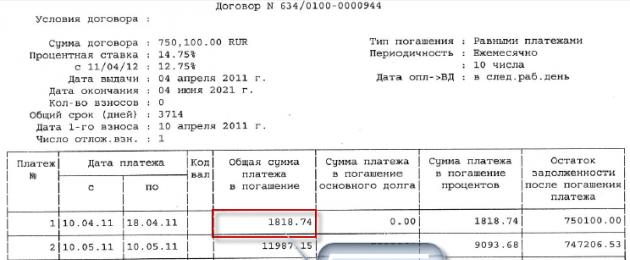

График платежей — это специальная таблица

, в которой указано когда и сколько платить по кредиту, сколько процентов вы платите каждый месяц и какой будет остаток долга по кредиту после каждого аннуитетного платежа

Где и как получить график платежей в ВТБ?

График платежей обязан вам выдать банк ВТБ при получении кредита и при любом досрочном погашении. Об этом сказано в законе

353-ФЗ “О потребительском кредите (займе)”, статья 11

Принят Государственной Думой 13 декабря 2013 года Одобрен Советом Федерации 18 декабря 2013 года

Статья определяет Права заемщика на отказ от получения потребительского кредита (займа) и досрочный возврат потребительского кредита (займа), т.е. в какие сроки нужно вернуть и сколько нужно платить П.11 Гласит: При досрочном возврате части потребительского кредита (займа) кредитор в порядке, установленном договором потребительского кредита (займа), обязан предоставить заемщику полную стоимость потребительского кредита (займа) в случае, если досрочный возврат потребительского кредита (займа) привел к изменению полной стоимости потребительского кредита (займа), а также уточненный график платежей по договору потребительского кредита (займа), если такой график ранее предоставлялся заемщику.

Получить его можно в любом отделении банка ВТБ. Для получения нужен номер договора и паспорт. В графике отображаются лишь те действия которые совершены. Т.е. в нем нельзя увидеть будущие досрочные погашения.

Пример графика в ВТБ и основные понятия

Простому человеку достаточно сложно разобраться в графике платежей. Он формируется автоматизированной банковской системой банка. Рассмотрим пример графика ВТБ

Рассмотрим, что же означает каждый из элементов в графике платежей.

Все эти данные также можно найти в кредитном договоре.

Сумма договора

— это обычно сумма выданного кредита.

Процентная ставка — процентная ставка в год

C даты — дата изменения — новая процентная ставка. Имеет место, если например, вы заключили договор долевого участия в строительстве. Тогда ставка до вступления в право собственности и после отличается.

Дата выдачи — дата, в которую деньги были перечислены на ваш расчетный счет и вы заплатили за квартиру продавцу.

Дата окончания — дата последнего аннуитетного платежа.

Общий срок дней — период, который вы платите кредит

Число отложенных взносов — этот параметр определяет, является ли первый платеж только в уплату процентов.

Тип погашения — равными платежами.

Равные платежи — это аннуитетная схема погашения. Платеж остается все время постоянным, первоначально платится больше процентов банку. Постепенно сумма в погашение основного долга увеличивается. Существует также другая схема погашения — дифферецированными платежами. При ней сумма в погашение основного долга всегда постоянна

Ее можно вычислить по формуле

Где S — Сумма кредита

n — число месяцев. Т.е. как бы кредит делится на общее число месяцов. Оданко при дифференцированном платеже платеж равен

Гдн D — сумма в погашение основного долга

P — проценты по кредиту за месяц, начисленные на основной долг.

Погашать аннуитетный кредит выгоднее всего вначале.

Периодичность

- 10 го числа ежемесячно. Периодичность определяет как часто нужно платить по кредиту.

Обычно в России — раз в месяц.

Дата оплаты ВД - в следующий рабочий день. В данном случае, если очередной платеж приходится на выходной, то оплата производится в первый рабочий день после плановой даты платежа.Теперь обратимся к таблице платежей.

Общая сумма платежа в погашение — общая сумма текущего платежа. Она включает выплату основного долга по кредиту и процентов

Сумма платежа в погашение основного долга — каждый месяц основной долг или тело кредита уменьшается на определенную сумму. Это и есть сумма платежа в погашение основного долга.

Сумма платежа в погашение процентов — начисленные проценты за текущий месяц. Данная сумма зависит от остатка долга и число дней, на которое начисляются проценты.

Остаток задолженности после погашения платежа

— сумма основного долга, которую вам осталось оплатить по кредиту. Чтобы погасить полностью кредит, вам нужно отдать банку в данный момент такую сумму. Т.е. вначале данная сумма = сумме выданного кредита. Постепенно она уменьшается.

Для любого аннуитетного платежа действует правило:

Общая сумма платежа в погашение = Сумма платежа в погашение процентов + Сумма платежа в погашение основного долга

В целом все. Хочу отметить, что график платежей по кредиту отличается от графика платежей по кредитной карте. По карте будет другой

Что будет, если потерять график

График платежей не обязывает вас к определенным действиям. Если вы его потеряете, можно просто обратиться в банк и он выдаст вам новый. Никакой юридической силы график для вас не имеет. Однако в случае сомнений в расчете банка нужно прежде всего смотреть кредитный договор.

Как посчитать график платежей с досрочным погашением

Если вы думаете осуществлять досрочное погашение в ВТБ, то специалист банка не сможет вам дать новый график, пока досрочное погашение не пройдет. Этот вопрос можно решить, если использовать калькуляторы досрочного погашения

Они смогут показать график платежей, если вы хотите погасить ХХХ рублей в определенную дату. Кроме того, можно сделать прогноз досрочного погашения.

Кроме того калькуляторы позволяют проверить расчет самого банка, особенно досрочного погашения.

Информация о банке

Сегодня сложно найти человека, который ни разу не пользовался кредитной картой. Пользователи кредиток имеют массу различных привилегий: бонусов, скидок и т.д. Важно помнить о своевременной выплате кредита. Именно поэтому нередко возникает вопрос о том, как узнать размер платежа по кредитке Сбербанка.

Как узнать размер обязательного платежа с помощью Сбербанк Онлайн

Этот способ самый удобный и простой. Для начала необходимо зарегистрироваться в системе и получить личный пароль. Первоначальный пароль можно со временем изменить на более удобный.При каждом входе в сервис Сбербанк Онлайн, на мобильный телефон высылается код подтверждения, состоящий из пяти цифр. Его нужно переслать на номер 900, чтобы получить доступ к сервису.Выписка содержит детальную информацию обо всех операциях, которые осуществлялись в отчетном периоде.

Через Мобильный банк

Узнать о состоянии своей кредитки можно, подключив Мобильный банк. Отчет о каждой операции по карте сообщается в форме СМС-уведомления.

Чтобы узнать сумму минимального платежа, достаточно отослать слово «ДОЛГ» и отправить его на номер 900. Сервис доступен в режиме 24/7.

Через Банкомат Сбербанка

Используя карту, требуется воспользоваться подсказками меню и узнать состояние кредита. А вот размер долга и сроки его погашения невозможно узнать в банкомате.

Обратившись отделение Сбербанка

Обратившись к банковскому консультанту, можно получить любую информацию. Для этого необходимо предъявить паспорт и кредитную карту. Нам выдадут распечатку с подробной информацией по каждой операции: сведения о дате погашения, суммарном долге, минимальной сумме очередного взноса.Заключение

Важно помнить о важности своевременного внесения регулярных платежей. Самый легкий метод, как узнать платеж по кредитной карте Сбербанка – отправить короткое сообщение на номер 900 и получить ответ в рамках оформленной кредитной программы.Формирование оптимального графика выплат позволяет избавиться от возможных проблем, которые возникают в процессе погашения кредита. Обычно речь идет о ежемесячных взносах, состоящих из «тела» займа, комиссий и действующей процентной ставки. Условия выплат оговариваются сторонами заранее во избежание технических и ситуационных просроченных платежей. Любые изменения вносятся в параметры договора по согласию сторон.

Узнайте о видах кредитных просрочек:

Как составляется график регулярных выплат?

В процессе разработки программ кредитования квалифицированные эксперты учитывают текущие потребности и финансовые возможности заемщиков. Каждый график составляется индивидуально с учетом информации о клиенте. Чтобы своевременно вносить платежи, желательно выбрать дату регулярных выплат, которая наступает на пару дней позже дня зачисления заработной платы или любого другого источника ежемесячных доходов.

На график выплат влияет:

- Выбранная клиентом сумма займа.

- Продолжительность действия сделки.

- Используемая кредитором схема платежей.

- Перечень доступных способов погашения займа.

- Наличие просроченных выплат.

- Уровень надежности потенциального клиента.

- Дата получения заработной платы или иного дохода.

- Подключение опции безакцептных выплат .

Если условия кредитования, в частности сумма, срок и ставка, устраивают клиента, стороны подписывают договор. Именно в этом документе будет указываться выбранная дата для внесения регулярных платежей. Лучше всего делать выплаты ближе к концу месяца. Многие финансовые учреждения настаивают на двадцатых числах.

Во избежание риска возникновения технических просроченных платежей настоятельно рекомендуется вносить средства на три дня раньше запланированного срока. Это универсальный совет для тех клиентов, которые заинтересованы в сохранении оптимального состояния кредитной истории. Доказать факт технической просрочки чрезвычайно сложно, поэтому намного проще внести платежи заранее, получив подтверждение об их поступлении на расчетный счет финансового учреждения. В случае отмены выплаты можно быстро исправить ситуацию, снова осуществив платеж или устранив ошибки через службу технической поддержки обслуживающей организации.

В договоре всегда четко указывается:

- Точный срок действия сделки.

- Размер обязательных платежей.

- Количество запланированных взносов.

- Периодичность выплат по кредиту.

При возникновении вопросов, связанных с погашением кредита, следует обратиться к сотруднику банка. Консультация всегда предоставляется бесплатно по телефону, на сайте или в офисе финансового учреждения. Рекомендуется незамедлительно обратиться к экспертам, если с погашением займа возникают проблемы. Сбои в процессе обработки операций могут привести к возникновению просроченных платежей и штрафным санкциям .

Как узнать дату очередного платежа по кредиту?

Во время оформления кредита стороны оговаривают дату платежа и периодичность взносов. Однако следует понимать, что со временем срок незначительно сдвигается. Речь обычно идет об одном дне или даже паре суток. Подобная тенденция прослеживается в случае фиксированного промежутка между намеченными взносами. Как результат, итоговая дата платежа можно измениться на пару недель или даже целый месяц. Чтобы снизить риск просроченных выплат, многие финансовые учреждения уведомляют клиентов о намеченной дате каждой выплаты.

Способы информирования клиента:

- Звонок на указанный в договоре номер телефона.

- SMS-рассылка коротких сообщений.

- Оповещение в системе интернет-банкинга.

- Письмо на действующий адрес e-mail.

- Push-уведомление в мобильном приложении.

- Предоставление графика платежей в качестве дополнения к договору.

Отечественные банки настоятельно рекомендуют клиентам придерживаться жестких графиков выплат. Ошибки технического характера в этом случае не будут представлять особую опасность. Финансовые консультанты также рекомендуют использовать дополнительные напоминания, например, приложения для портативных приборов. В календаре на телефоне можно отметить даты выплат, тем самым обеспечивая своевременное внесение средств.

График платежей прописывается в договоре двумя способами:

- Точная дата каждого месяца, например, 21 число.

- Фиксированный промежуток между платежами, например, через каждые 30 дней.

С первым вариантом нет никаких проблем. Заёмщику нужно вносить оговоренные суммы до указанного числа. Основную массу нареканий вызывают платежи методом отсчета промежутка от последней даты осуществления взноса. В этом случае дата выплат будет ежемесячно сдвигаться. Эта схема расчета вполне легальная, но многие заемщики даже не подозревают о ее существовании, выплачивая кредит по первому методу с последующей выплатой штрафов за образование недостачи. Таким образом, для защиты от дополнительных расходов следует тщательно изучить условия договора, обратив пристальное внимание на схему отсчета даты очередного платежа.

Нарушение условий договора, включая сроки погашения, приводит к штрафным санкциям. Наказание зависит от продолжительности просроченной выплаты. Сначала кредитное учреждение ограничивается штрафом и предупреждением, но в течение 10 дней информация о нарушителе передается в Бюро кредитных историй - орган, осуществляющий деятельность по формированию, хранению и обработке кредитных историй">БКИ . Если общее количество просрочек превышает три платежа, кредитор инициирует процедуру принудительного погашения задолженности.

Как изменить график выплат по действующему займу?

График регулярных платежей нужно обсудить заранее, поскольку после подписания договора изменить даты намеченных выплат будет чрезвычайно сложно. Оптимальный вариант - выбор числа рядом с днем получения зарплаты, дивидендов, социальных выплаты или любых других доходов, используемых для погашения долга.

Банк не имеет права самостоятельно изменять дату платежа. Правомерным считается только вариант, когда стороны по обоюдному согласию занимаются коррекцией исходного графика выплат, причем новая сделка предполагает заключение дополнительного договора. Игнорирование заемщиком согласованной даты платежей приравнивается к нарушению условий сделки, то есть со стороны банка предусматриваются штрафные санкции.

Пересмотреть график платежей можно в случае:

- Рефинансирования кредита.

- Реструктуризации задолженности.

- Отсрочки регулярных платежей.

- Консолидации займа.

Кредиторы оставляют за собой право изменять дату платежа только в том случае, если подобная возможность обозначена договором. Существует еще одна лазейка, когда в документе нет четкой формулировки о точном числе для приема платежей. В результате финансовое учреждение получает возможность незначительно сдвигать даты.

Если договором прописывается точная дата выплат, любое перемещение сроков может рассматриваться клиентом в качестве нарушения сделки. Банк обязан обеспечить согласованную схему погашения, иначе заемщик вправе воспользоваться возможностью подачи жалоб в вышестоящие инстанции, вплоть до инициирования судебного процесса. Однако столь очевидных промахов крупные кредитные учреждения пытаются не допускать в своей деятельности.

В итоге изменение даты платежей по кредиту одной из сторон считается нарушением условий сделки. График выплат с датами и суммами формируется на этапе заключения договора, поэтому участникам соглашения нужно придерживаться утверждённых параметров погашения займа. Если кредитор скорректировал дату, используя уловку с фиксированным промежутком времени между выплатами, заемщик вправе лично обратиться в банк для возврата к комфортной схеме выполнения взносов. Ни одно финансовое учреждение не заинтересовано в потере лояльных клиентов и возникновении проблем с погашением, поэтому организации обычно идут навстречу заёмщикам.

Механизм установления даты платежа зависит от технологий, которые финансовая организация применяет. Поэтому некоторые банки предоставляют своим клиентам возможность самостоятельно выбрать эту дату, другие привязывают ее к моменту выдачи кредита.

Например, в Райффайзенбанке заемщик может выбрать любую удобную для него дату, но при этом первый платеж должен приходиться на рабочий день, а последний - на любой день недели, кроме воскресенья. Также первый платеж осуществляется не ранее 10 и не позднее 30 дней с даты выдачи кредита.

Более жесткая привязка к моменту выдачи кредита – у ВТБ 24: в качестве даты платежа берется день фактического оформления займа. Такая же система действует в ХКФ Банке и Альфа-Банке.

В Бинбанке дата платежа определяется в отделение банка при подписании кредитного договора.

Клиент ЮниКредит Банка может выбрать для погашения платежа любой день месяца с 1 по 20 число.

Временные ограничения есть и у Промсвязьбанка - для погашения возможна любая дата с 3-го по 23-е число каждого месяца по всем программам потребительского кредитования .

Списание платежа производится банками в назначенную дату по графику, но многие кредитные организации рекомендуют вносить средства на счет немного заранее, хотя бы за день. Некоторые финучреждения предусматривают рекомендованные даты оплаты платежа: например, в ХКФ Банке и Московском Кредитном Банке такая дата устанавливается за десять календарных дней до даты списания. В МКБ при отказе клиента от условия по заблаговременному обеспечению наличия денежных средств на счете процентная ставка увеличивается на 2 п. п. В то же время, если клиент внесет сумму после рекомендованной даты, это не будет считаться просроченной задолженностью, которая бы негативно повлияла на кредитную историю клиента.

Эта мера связана с тем, что в случае, если клиент производит оплату через сторонние организации, например через отделения почтовой связи, срок поступления платежа может затянуться, и по кредиту возникнет просроченная задолженность .

Практически все банки, если дата платежа в определенные месяцы приходится на выходные или праздничные дни, переносят ее на первый ближайший рабочий день, а просрочка считается со следующего дня.

Некоторые финансовые учреждения дают своим клиентам возможность поменять установленную дату платежа. Право на бесплатное изменение платежного дня предусмотрено в кредитных договорах Промсвязьбанка, Райффайзенбанка и Альфа-Банка. В ХКФ Банке такая услуга предоставляется также бесплатно, однако дату платежа можно менять по всем действующим договорам не более одного раза в рамках одного кредита. В ВТБ 24, Бинбанке и ЮниКредит Банке подобная возможность отсутствует.

Как правило, банки меняют расчетный день только по потребительским кредитам . По ипотечным займам изменение даты платежа влечет необходимость перевыпуска и перерегистрации закладной – это достаточно трудоемкий процесс, поэтому данная услуга предлагается на рынке редко.

Многие кредитные организации напоминают о дате очередного платежа через СМС-сообщения , рассылая их обычно за пять дней до даты планового погашения. Некоторые банки уведомляют своих клиентов дважды. К примеру, в ХКФ Банке сообщения направляются за десять дней до даты списания платежа по кредиту, то есть в рекомендованный день оплаты, а затем за три дня до фактического списания. Услуга смс-информирования, чаще всего, бывает платной.