Чтобы перечислить в бюджет налоги и взносы, важно грамотно заполнить платежное поручение. Иначе деньги не поступят на нужный счет и будут учтены как другой платеж или отнесены к категории невыясненных. В статье расскажем, как заполнить платежку на уплату налогов и взносов, и приведем образец заполнения платежного поручения в 2017 году.

По какой форме составлять платежное поручение

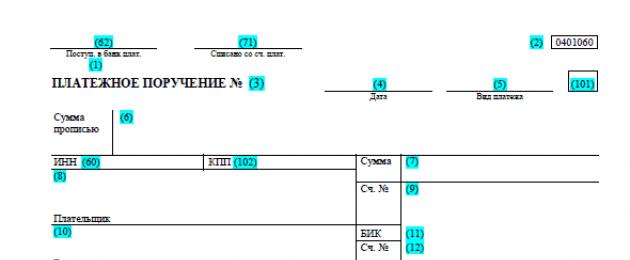

Платежное поручение надо составлять по форме 0401060, приведенной в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому ее полю присвоен свой номер. Номера полей платежного поручения вы можете посмотреть на рисунке ниже. Для вашего удобства выделили номера полей цветом. Далее мы расскажем, как заполнить эти поля. Образец заполнения платежного поручения по НДФЛ в 2017 году можно скачать по ссылке ниже.

Какой статус плательщика указывать в платежном поручении в 2017 году

В поле 101 все компании и предприниматели должны проставлять статус плательщика. Он представляет собой двухзначный код, значение которого зависит от того, какой производится платеж.

Например, если компания заполняет платежку на уплату налогов с доходов от своей деятельности, а так же взносов, которыее администрирует ФНС в поле 101 проставляется код 01. В случае уплаты налогов с выплат в пользу работников – 02. При исполнении обязанности:

- индивидуального предпринимателя - «09»;

- нотариуса, занимающийся частной практикой – «10»;

- адвоката, учредивший адвокатский кабинет – «11»;

- главы крестьянского (фермерского) хозяйства – «12»;

- физического лица – «13».

Полный перечень кодов приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Подробнее в статье «Статус плательщика в платежном поручении в 2017 году».

Как оплатить налоги за третье лицо

Внимание: с 2017 года перечислить деньги в бюджет сможет законный или уполномоченный представитель налогоплательщика. За компанию - ее собственник или руководитель сотрудник по доверенности, например, главный бухгалтер. Кроме того, платежи смогут перечислить и другие лица. Это может быть дружественная компания или физ. лицо. ФНС на своем сайте проинформировала о том, как заполнять платежные документы в таком случае.

Плательщики налоговых платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации указывают в полях:

- «ИНН» плательщика –значение ИНН плательщика, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей исполняется. В случае отсутствия у плательщика – физического лица ИНН в реквизите «ИНН» плательщика указывается ноль («0»). При этом необходимо в поле «Код» указать Уникальный идентификатор начисления (индекс документа);

- «КПП» плательщика –значение КПП плательщика, чья обязанность по уплате налоговых платежей, страховых взносов исполняется. При исполнении обязанности по уплате платежей за физических лиц в реквизите «КПП» плательщика указывают ноль («0»);

- «Плательщик» - информация о плательщике, осуществляющем платеж. В том числе:

Для юридических лиц – наименование юридического лица, исполняющего обязанность плательщика по уплате платежей в бюджетную систему Российской Федерации.

При этом в поле «Назначение платежа» указывается ИНН и КПП (для физических лиц только ИНН) лица, осуществляющего платеж и наименование (ФИО) плательщика, чья обязанность исполняется. Для выделения информации о плательщике используется знак "//". Данные реквизиты указываются в первых позициях по отношению к иной дополнительной информации, указываемой в поле «Назначение платежа».

Следует иметь ввиду, что для данной категории плательщиков Правилами не предусмотрен новый статус. В поле «101» - «Статус плательщика» указывается статус того лица, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджетную систему Российской Федерации исполняется.

Ниже в статье вы найдете образец заполнения платежного поручения в 2017 году, в поле 101 которого проставлен код статуса плательщика.

Какую очередность прописывать в платежке

Очередность платежа – это последовательность, с которой банки исполняют поступающие платежные поручения, если они поставлены в картотеку из-за нехватки денег.

Некоторые банки не принимают платежки, если в них неверно указана очередность платежа. Но они не вправе отказать в приеме платежки на этом основании (письмо Минфина России от 20.01.2014 № 02-03-11/1603). Компания может обратиться в ЦБ РФ, чтобы выяснить правомерность отказа.

Для указания очередности платежа в платежке предусмотрено поле 21. Как его правильно заполнить, смотрите таблицу. А сам образец заполнения платежного поручения в 2017 году приведен в конце статьи.

Таблица. Очередность платежа в платежном поручении в 2017 году

|

Очередность платежа |

Перечисление денежных средств |

|---|---|

|

По исполнительным листам в возмещении вреда, причиненного жизни и здоровью либо взыскании алиментов |

|

|

По исполнительным листам: О выплате выходных пособий и оплате труда с лицами, которые работают или работали по трудовым договорам; |

|

|

Для расчетов по оплате труда с работниками По поручениям ФНС (ФСС, ПФР) на уплату задолженности по налогам, сборам и взносам |

|

|

По исполнительным листам об удовлетворении иных требований, не предусмотренных 1 и 2 очередью |

|

|

Для уплаты текущих налогов, взносов и сборов По другим платежным документам в порядке календарной очереди |

Имейте в виду: некоторые банки требуют при перечислении алиментов указывать очередность платежа 3. Объясняют это тем, что банк удерживает денежные средства из зарплаты должника. По отношению к должнику - владельцу счета - это платежи, связанные с оплатой труда.

Когда в платежном поручении надо проставлять УИН

УИН – это уникальный идентификатор начисления. УИН содержит 20 или 25 знаков. Чтобы отделить цифры УИН, используется знак «///» после цифрового кода. Пример назначения платежа: УИН12345678901234567890///. В платежном поручении, образец заполнения которого в 2017 году вы найдете ниже, для него отведено поле 22.

УИН устанавливает ФНС, ФСС или ПФР. Если компания получила требование об уплате налогов, сборов или взносов, код следует взять из этого требования.

При уплате штрафов в ГИБДД за автомобиль компании идентификатор начисления надо взять из постановления. Иначе штраф будет считаться неуплаченным.

Если УИН не известен, либо компания заполняет платежку на уплату текущих платежей или недоимки, пеней и штрафов до получения требования ФНС (ФСС, ПФР), в поле 22 надо писать 0.

Обратите внимание: если предприниматель указал в платежке свой ИНН, то в поле «Код» вместо УИН он ставит 0. Если указал УИН - не заполняет ИНН (письмо ФНС России от 08.04.2016 № ЗН-4-1/6133@).

С банками, которые требуют заполнять в платежках и ИНН, и УИН, налоговики проводит разъяснительную работу.

Что писать в полях 106-109 платежного поручения

Поле 106 предназначено для идентификации платежа по его целевой направленности. Основания платежа в платежке указывается с помощью буквенного кода:

- ТП - для текущих платежей;

- ЗД - для задолженности, погашаемой добровольно;

- ТР - задолженность, погашаемая по требованию контролирующих органов.

- АП - недоимка, погашаемая на основании акта проверки до выставления требования инспекции.

В случае невозможности указать значение показателя ставится 0.

В поле 107 вписывается показатель периода уплаты налогов, состоящий из 10 знаков. Для удобства информацию по заполнению поля 107 мы представили в таблице. А образец заполнения платежного поручения в 2017 года, где вписано значение в поле 107, вы найдете в конце статьи.

Как заполнить поле 107 платежного поручения в 2017 году

В поле 108 пишется 0.Исключением являются случаи погашения задолженности по требованию контролирующих органов. Тогда в поле 108 нужно ставить номер требования. Как заполнить платежное поручение по требованию инспекции в статье " ".

В поле 109 указывается дата подписания декларации по уплачиваемому налогу или 0, если налог перечисляется в бюджет раньше сдачи декларации. В случае погашения задолженности по требованию налоговиков в этом поле указывается дата требования. При уплате взносов в поле 109 ставится 0.

Поле 110 не заполнять или писать ноль

Отдельные банки до сих требуют ставить 0 в поле 110. Такое требование избыточно. Это следует из приказа Минфина России от 30.10.2014 № 126н и Указания ЦБ РФ от 06.11.2015 № 3844-У.

Если компания выполнит требование банка и укажет 0, платеж в бюджет дойдет. Тип платежа инспекция и внебюджетные фонды определят по КБК.

Какие реквизиты надо вписывать в оставшиеся поля платежки, смотрите в таблице.

Реквизиты, которые надо указывать при заполнении платежного поручения в 2017 году

Номер и наименование поля |

Что указывать |

|---|---|

|

3 «Номер платежного поручения» |

Порядковый номер платежки, состоящий максимум из шести цифр. Отсчет номеров платежных поручений начинается с начала нового года. Если номер состоит из четырех цифр и более, то последние три цифры должны быть отличны от 000. То есть после 999 пойдет 1001, 1002 и т. д. |

|

4 «Дата составления платежного поручения» |

Дата проставляется в формате «ДД.ММ. ГГГГ». Например, 05.02.2017 |

|

5 «Вид платежа» |

Поле надо заполнить только в том случае, если платежное поручение отправляется в банк через систему «Клиент-банк». В этом случае в поле нужно указать «электронно». В остальных случаях в поле 5 никаких прочерков ставить не надо |

|

6 «Сумма прописью» |

Сумма платежа пишется в рублях и копейках с начала строки с заглавной буквы. Причем рубли записываются прописью, копейки – цифрами. Слова «рубли» и копейки» вписываются полностью без сокращений. Например, Шесть тысяч рублей 20 копеек. Если сумма выражена в целых рублях, копейки можно не указывать |

|

7 «Сумма» |

Сумма платежа отражается цифрами. При этом рубли отделяются от копеек тире. Например, 1200 -15. Если сумма платежа без копеек, то после числа ставится знак равенства. Например, 247= |

|

8 «Плательщик» |

Записывается полное или сокращенное наименование организации. Например, ООО «Кораблик». Предприниматели записывают полностью свои ФИО и в скобках ставят «ИП». Затем указывается адрес места жительства (регистрации). Причем до и после информации об адресе нужно ставить «//» |

|

9 «Расчетный счет» |

Номер счета в банке |

|

10 «Банк плательщика» |

Полное наименование банка с указанием города, в котором он расположен |

|

Указывается БИК банка, в котором обслуживается компания или ИП |

|

|

12 «Номер счета» |

Записывается номер корреспондентского счета в банке, в котором у компании или ИП открыт расчетный счет |

|

13 «Банк получателя» |

Фиксируется полное наименование банка и его местонахождение |

|

Указывается БИК банка получателя |

|

|

15 «Номер счета» |

|

|

16 «Получатель» |

При уплате налогов, взносов и сборов в налоговую инспекцию: УФК МФ РФ по ___(наименование субъекта РФ, где уплачивается налог, взнос, сбор), и в скобках – наименование ИФНС, в которую сдается отчетность. Например, УФК МФ РФ по Липецкой области (ИФНС России по г. Липецк) При уплате взносов в фонды: УФК по ____(наименование субъекта РФ, в котором уплачиваются взносы), и в скобках – наименование отделения фонда, в которое сдается отчетность. Например, УФК по г. Москве (ГУ - Отделение ПФР по г. Москве и Московской области) |

|

17 «Номер счета» |

Указывается номер счета получателя |

|

18 «Вид операции» |

|

|

19 «Срок платежа» |

|

|

20 «Назначение платежа» |

|

|

23 «Резервное поле» |

|

|

24 «Назначение платежа» |

Фиксируется дополнительная информация, которая будет полезна при идентификации платежа. Например, номера, наименования и даты документов, являющихся основанием для совершения операции по перечислению денег, сроки уплаты |

|

43 «Печать» |

Ставится печать при ее наличии |

|

44 «Подпись» |

Ставится подпись уполномоченного лица организации, например, главного бухгалтера. Либо подпись предпринимателя |

|

45 «Отметки банка» |

|

|

60 «ИНН плательщика» |

Указывается ИНН организации или предпринимателя. Учтите: первый и второй знаки не могут одновременно быть нулями |

|

61 «ИНН получателя» |

|

|

62 «Поступление в банк платежки» |

|

|

71 «Списано со счета плательщика» |

|

|

102 «КПП плательщика» |

Вписывается КПП компании из свидетельства о постановке на учет в налоговых органах. Коммерсанты в этом поле ставят 0 |

|

103 «КПП получателя» |

Вписывается ИНН налоговой инспекции или фонда |

|

Указывается код бюджетной классификации, состоящий из 20 цифр |

|

|

Указывается код ОКТМО муниципального образования, где уплачивается налог, взнос или сбор. Код может состоять и 8 или 11 знаков. В 11-значном коде последние три цифры обозначают населенные пункты, входящие в состав муниципальных образований. Поэтому для муниципальных образований код ОКТМО состоит из 8 цифр, для населенных пунктом - из 11. Коды ОКТМО содержатся в Общероссийском классификаторе муниципальных образований ОК 033--2013 (утвержден приказом Росстандарта от 14.06.2013 № 159-ст). Например: 45341000 |

Выше мы рассказали, как заполнить каждое поле платежного поручения в 2017 году. Теперь приводим наглядный образец.

Образец заполнения платежного поручения по штрафам в 2017 году точно понадобится, если будете перечислять санкции по Налоговому кодексу. На какие поля платежки обратить внимание.

За какие нарушения Налогового кодекса в 2017 году платят штрафы

ИФНС не получила документы о компании. 200 руб. надо будет перечислить налоговой, если вы не представите в срок какой-нибудь документ, запрошенный ИФНС (ст. 126 Налогового кодекса РФ). Или не сдадите вовремя расчет авансовых платежей по налогу (скажем, налогу на имущество).

Казалось бы, 200 рублей - символическая сумма. Но знайте: инспекторы могут запросить у компании . Например, пришлют такое письмо: «Просим представить накладные за 2014–2016 годы». А у вас их несколько сотен. Пока вы будете их собирать, срок для отправки бумаг истечет. Комплект накладных вы отправите с небольшим опозданием. А в ответ - штраф на кругленькую сумму. Это инспекторы умножили 200 рублей на количество документов, которые не были получены от вашей компании вовремя.

Бумажная отчетность вместо электронной . Штраф в 200 руб. придется заплатить и в том случае, если вместо электронной отчетности компания представит бумажную (ст. 119.1 Налогового кодекса РФ). Правда, к декларациям по НДС требования жестче. Поскольку большинство компаний должны сдавать декларацию по НДС только в электронном виде, бумажные бланки инспекторы могут вообще не рассматривать и оштрафовать компанию как за не представленный отчет (ст. 119 Налогового кодекса РФ). А это минимум 1000 руб., а через 10 дней просрочки еще и блокировка счета.

Неуплата налогов. Те компании, которые не перечисляют вовремя положенные суммы в бюджет, рискуют получить решение ИФНС о штрафе по статье 122 и 123 Налогового кодекса РФ. Рассмотрим, какие санкции предусматривает данная норма.

Если компания не заплатила налог в положенный срок (или заплатила меньше, чем нужно), то ее могут оштрафовать на 20 процентов от суммы возникшей недоимки. Это справедливо в ситуации, когда бухгалтер предприятия не нарочно допустил ошибку в расчете налогов. Если же на счете компании просто не было достаточно денежных средств, чтобы заплатить налог, ей грозят только пени, штрафа быть не должно.

Если инспекторы докажут, что организация умышленно указала в декларации меньший налог, штраф составит 40 процентов от неуплаченной суммы.

Предположим, компания задержала оплату не собственных налогов, а тех, которые она должна перечислить как или, например, НДС. В этой ситуации штраф составит те же 20 процентов от суммы долга. Правда, тут уже не важно, как именно произошло нарушение: умышленно или нет. Штраф предъявят, даже если компания верно рассчитала и вовремя удержала налог с плательщика.

Задержка отчетности. Еще одно нарушение, которое представляет для кошелька компании серьезную опасность, - это опоздание налоговой декларации. Если инспекция в установленный срок не получит отчетность по тому или иному налогу, то организации грозит штраф по статье 119 кодекса. Рассчитают его следующим образом. Инспекторы возьмут сумму, которую по данным опоздавшей декларации надо заплатить в бюджет. Если компания ее уже перечислила, то штраф будет минимальный - 1000 руб. Если же бюджет эти деньги еще не получил, то от суммы долга возьмут 5 процентов и умножат на количество месяцев, в течение которых налоговики ждали от компании отчетность. Причем в расчет возьмут даже неполные месяцы.

Пример

. Как рассчитывают штраф за опоздание налоговой декларации

ООО «Заря» сдало декларацию по НДС за I квартал 2017 года 29 мая. Хотя кодекс требует отчитаться не позднее 25 апреля . Сумма налога, заявленная к уплате в декларации, - 20 000 руб.

5 сентября налоговая инспекция вынесла в отношении ООО решение о штрафе по статье 119 Налогового кодекса РФ. По состоянию на этот день сумма НДС, заявленная в декларации ООО «Заря», в бюджет не поступила. Поэтому инспекторы взяли 5 процентов от 20 000 рублей и умножили полученную сумму на 2. Потому что именно два месяца они ждали от ООО декларацию - один полный (с 26 апреля по 25 мая) и один неполный (с 26 по 29 мая).

В итоге сумма штрафа составила 2000 руб.

Обратите внимание: кодекс ограничивает штраф за просроченную декларацию. Минимальная величина, о которой мы уже сказали, - 1000 руб. Ровно столько вам придется заплатить, если, например, опоздавшая отчетность является нулевой (то есть по ней вы ничего бюджету не должны). А максимум - это 30 процентов от суммы, которую по данным опоздавшей декларации надо заплатить в бюджет.

Не представлены документы для встречной проверки. Штраф в 10 000 руб. выпишут налоговики, если ваша компания откажется предоставить сведения в рамках встречной проверки (п. 2 ст. 126 Налогового кодекса РФ). В ходе такой проверки инспекторы, проверяя одну компанию, направляют запрос контрагенту. Так они хотят убедиться, что сделки были реальными , а данные отчетности у покупателя и продавца совпадают (например, продажи товаров у продавца с затратами у покупателя).

Обратите внимание: если вы в течение одного года проигнорировали запрос по «встречке» два раза подряд, то штраф составит в два раза больше - 20 000 руб. (ст. 129.1 НК РФ).

Грубое нарушение правил учета. Штраф за грубое нарушение правил учета - 10 000 руб. Что это такое? Чаще всего грубым нарушением считают отсутствие первичных документов, счетов-фактур или регистров. Предположим, в течение года вы систематически не отражали в учете какую-то операцию. Это тоже грубое нарушение, которое карается по статье 120 Налогового кодекса РФ.

При этом 10 000 руб. - это минимальный штраф. Его выпишут тем, кто допустил ошибки в течение одного налогового периода. Неточности всплыли в нескольких периодах? Тогда готовьтесь получить штраф на 30 000 руб.

Все это относится к тем ошибкам, которые не повлияли на сумму налога. Если же ошибка серьезная и из-за нее бюджет что-то недополучил, то штраф возрастет. Налоговики рассчитают его, взяв 20 процентов от недоимки. При этом штраф составит никак не меньше 40 000 руб. Так предусмотрено в той же 120-й статье кодекса.

Заполнение платежного поручения по штрафам в 2017 году

В по штрафам большинство полей такие же, как в обычных налоговых платежках:

- сведения о плательщике: название, ИНН, КПП, банковские реквизиты;

- сведения о получателе: краткое наименование управления федерального казначейства и налоговой инспекции, ИНН, КПП, банковские реквизиты.

На сведениях о платеже остановимся подробнее.

КБК. Заполняя поле 104, предназначенном для КБК, обратите внимание на то, что для штрафов коды свои . Первые 13 цифр такие же, как по налогу. «3» на месте 14 цифры указывает на то, что уплачивается штраф.

Основание платежа и налоговый период. В поле 106 укажите двузначный буквенный код основания платежа.

Например, код «ТР», если штраф оплачивается по требованию ИФНС. В этом случае в поле 107 «Налоговый период» – срок уплаты, установленный в требовании. Такого срока в документе ИФНС может и не быть. Ведь по общему правилу требование об уплате штрафа организация обязана исполнить в течение восьми рабочих дней после того, как оно было получено. А когда инспекторы дают компании больше времени, то указывают специальный срок непосредственно в требовании.

Если погашается штраф по исполнительному документу (основание платежа АР), в поле 107 укажите ноль («0»).

Номер и дата документа-основания платежа. В поле 108 укажите номер документа, на основании которого переводится платеж. В зависимости от основания платежа (поле 106) в платежном поручении могут быть указаны номера требований об уплате штрафа, решений о рассрочке (отсрочке), арбитражных решений и т. д. Заполняя поле 108, символ «№» не указывайте.

В поле 109 укажите дату документа, на основании которого платите штраф. Дату документа нужно записывать в 10-значном формате «ДД.ММ.ГГГГ». В зависимости от вида документа, служащего основанием платежа, в платежном поручении могут быть указаны даты требований об уплате штрафа, решений о рассрочке (отсрочке), арбитражных решений и т. д.

Очередность платежа. В поле 21 проставьте в соответствии с гражданским законодательством. При перечислении штрафов по этим платежам в поле 21 могут быть указаны значения «3» и «5». Эти значения определяют, в каком порядке банк будет проводить платежи, если денежных средств на счете организации недостаточно. Значение «3» указывается в платежных документах, выставленных налоговыми инспекциями при принудительном взыскании задолженности. Значение «5» указывается в платежных документах, которые организации составляют самостоятельно.

УИН - это уникальный идентификатор начисления, который содержит 20 или 25 знаков. В платежке для него отведено поле 22. Если вы получили требование об уплате штрафа, УИН возьмите из требования. Если УИН не известен, в поле 22 «Код» поставьте 0.

Правила формирования «налоговых» платежек изложены в Приложении 2 к Приказу Минфина РФ от 12.11.2013 N 107н. Но если составление платежек на уплату налогов не вызывает затруднений, то заполнение платежного документа при необходимости уплатить штраф требует от бухгалтера знания некоторых нюансов. Например, каким будет основание платежа при уплате штрафа в налоговую.

Куда с 2017 года платить штрафы по взносам

Администратором страховых взносов с 2017 года являются налоговые органы (за исключением взносов на травматизм). Поэтому для уплаты любых видов «страховых» платежей необходимо руководствоваться правилами формирования поручений в налоговую. Это справедливо как для взносов, пеней и штрафов по ним, начисленных до 2017 года, так и для взносов, пеней и штрафов по ним, начисленных в 2017 году.

Но необходимо учесть, что для взносов, начисленных по правилам Закона от 24 июля 2009 года N 212-ФЗ , и для взносов, начисленных по правилам главы 34 НК РФ , значения КБК различаются.

Особенности оформления платежки на штраф

Начиная с 2017 года плательщикам предоставлено право осуществлять платежи в налоговую за третьих лиц. Это справедливо и для штрафных платежей. Кроме того, ограничения на подобную уплату начислений, произведенных до 2017 года, НК РФ не установлено. Значит, возможна ситуация, когда либо сам плательщик оплачивает штрафы, либо это делает за него иное лицо.

В зависимости от ситуации в платежном поручении на штраф в налоговую, образец которого приведен ниже, будет указан соответствующий статус плательщика.

Также в зависимости от ситуации будут указаны наименование плательщика, его ИНН и КПП, а при необходимости еще и наименование, ИНН и КПП того лица, за которое производится уплата.

КБК по штрафным санкциям установлены для каждого вида налога и взноса. При оформлении платежки на штраф важно учитывать, что в КБК для штрафных санкций 14-й и 15-й цифрами всегда будет 30.

В качестве получателя «штрафного» платежа по налогам и взносам будет указана та инспекция, в которой «штрафник» поставлен на учет.

Реквизит ОКТМО. С 2017 года указывается ОКТМО муниципального образования, в котором уплачивается санкция. Длина его равна 8 символам.

Основание платежа и связанные с ним реквизиты

Еще один реквизит, вызывающий сомнение бухгалтеров, — основание платежа.

Если перечисление штрафа производится плательщиком самостоятельно, не по требованию контролеров, то в основании платежа указывается код ЗД. Если же есть требование на уплату штрафа, то следует указать код ТР.

С реквизитом «Основание платежа» при уплате штрафа в налоговую связан реквизит «Код». Если основанием указано требование, то в поле «Код» вносится УИН, указанный в требовании. Иначе проставляется 0.

Аналогичное правило при уплате штрафов действует и для реквизитов «Налоговый период», «Дата документа» и «Номер документа».

В случае, когда основанием платежа служит требование, они принимают следующие значения:

- «Налоговый период» — срок уплаты штрафа из требования;

- «Дата документа» — дата требования;

- «Номер документа» — номер требования.

Иначе указывается 0.

Назначение платежа при уплате штрафа в налоговую

Образец платежки «штрафного» поручения приведен в приложении и содержит в себе рекомендованный текст для поля «Назначение платежа».

Например, текст может быть следующим: «Уплата штрафа по ЕНВД за 3 кв. 2016 года по требованию № 15238 от 20.02.2017».

Или: «Уплата штрафа за несвоевременную сдачу декларации по НДС за 2 квартал 2017 года».

Образец платежного поручения на уплату штрафа в налоговую инспекцию

Внимание! Для корректной работы сервиса проверки штрафов включите поддержку JavaScript в Вашем браузере.

Идет поиск штрафов!

процесс может занять несколько минут

Как оплатить штраф ГИБДД онлайн?

Заплатить штраф ГИБДД через интернет достаточно просто. Процедура займет лишь несколько минут, Вам не потребуется вводить реквизиты ГИБДД или распечатывать квитанцию на оплату.

Для оплаты Вам нужен один из следующих документов:

- Водительское удостоверение.

- Свидетельство о регистрации транспортного средства.

- Постановление о наложении административного штрафа.

Оплатить административный штраф онлайн Вы можете банковскими картами любых российских банков:

- Visa;

- Mastercard;

Оплата штрафа по водительскому удостоверению без ТС

1. Чтобы найти штрафы ГИБДД по водительскому удостоверению воспользуйтесь вкладкой "По водителю".

2. Введите серию и номер водительского удостоверения. Серия и номер обычно состоят из 10 символов в одном из следующих форматов ЦЦББЦЦЦЦЦЦ или ЦЦЦЦЦЦЦЦЦЦ, где Ц - цифра, Б - буква. Например:

- 12АА123456

- 1234987654

При вводе допускается использовать как русские, так и английские символы.

Время поиска может составлять от нескольких секунд, до нескольких минут.

Данный способ позволяет найти штрафы, полученные водителем при управлении различными автомобилями. Так что если Вы ездите на нескольких машинах по очереди, то рекомендую искать штрафы именно по номеру водительского удостоверения.

Оплата штрафов по свидетельству о регистрации автомобиля

1. Чтобы найти штрафы ГИБДД по номеру свидетельства о регистрации воспользуйтесь вкладкой "По автомобилю".

2. Введите серию и номер свидетельства о регистрации транспортного средства. Серия и номер обычно состоят из 10 символов в одном из следующих форматов ЦЦББЦЦЦЦЦЦ или ЦЦЦЦЦЦЦЦЦЦ, где Ц - цифра, Б - буква. Например:

- 12АА123456

- 1234987654

3. Нажмите на кнопку "Найти!" и дождитесь окончания поиска.

Данный способ позволяет найти штрафы, полученные разными водителями при управлении одним автомобилем. Если Ваш автомобиль используется несколькими водителями, например, сотрудниками одной организации или членами одной семьи, то используйте данный способ поиска.

Кроме того, штрафы за неоплаченную парковку также можно найти по номеру свидетельства о регистрации транспортного средства.

Оплата штрафов ГИБДД по номеру постановления

1. Чтобы найти штрафы ГИБДД по номеру постановления о наложении административного штрафа воспользуйтесь вкладкой "По постановлению".

2. Введите серию и номер постановления ГИБДД. Номера постановление обычно состоят из 20 или 25 цифр. Например:

- 12345678900987654321

- 1234567890123210987654321

3. Нажмите на кнопку "Найти!" и дождитесь окончания поиска.

Данный способ можно использовать для оплаты штрафов по очереди, если у Вас есть соответствующие постановления.

Если водитель потерял постановление, то он может получить информацию о штрафах одним из приведенных выше способов.

Как оплатить штраф ГИБДД через интернет?

Если по введенной водителем информации будут найдены неоплаченные штрафы, на экране появится следующая форма:

1. Выберите штрафы, которые Вы хотите оплатить, в таблице (поставьте флажки в соответствующих строках).

2. Введите данные водителя (Фамилию, Имя, Отчество, адрес электронной почты).

3. Подтвердите правильность введенных данных, поставив соответствующий флажок. После этого появится кнопка "Оплатить!".

4. Нажмите на кнопку "Оплатить!".

Вы окажетесь на странице оплаты:

Заполните приведенные поля следующей информацией:

1. Номер карты - 16 цифр на лицевой части карты.

2. Имя владельца - имя и фамилия, указанные на лицевой стороне карты (на латинице).

3. Действительна до - месяц и год на лицевой стороне.

4. CVV/CVC - три последние цифры на обратной стороне карты, справа от подписи.

Получение квитанции об оплате

Квитанция об оплате штрафа будет автоматически выслана на указанный Вами email.

Если Вы не получили квитанцию или допустили ошибку в email, то квитанцию можно получить в службе поддержки - [email protected].

Сколько времени дается на оплату штрафа ГИБДД

В 2019 и 2020 году административный штраф должен быть оплачен в течение 70 дней с момента получения.

Как оплатить штраф ГИБДД со скидкой 50 процентов?

Скидка при оплате штрафа ГИБДД распространяется только на штрафы, полученные водителями начиная с 1 января 2016 года. Чтобы получить скидку по штрафам, нужно оплатить их в течение 20 дней с момента вынесения постановления. При этом при поиске штрафа Вы сразу же увидите его с учетом скидки.

В завершение предлагаю Вам скачать актуальную .

Модуль проверки штрафов для сайта

Если Вы хотите установить модуль проверки штрафов ГИБДД на Вашем сайте, то воспользуйтесь следующим html-кодом:

Данный код можно установить на любую html-страницу. Рекомендуемая ширина для установки модуля - 620 пикселей.

Удачи на дорогах!